この記事ではauじぶん銀行の住宅ローンとPayPay銀行の住宅ローンについて解説しています。

この2つの銀行は、住宅ローンの商品性が似ているだけでなく、日本を代表する大手銀行が出資しているという共通点もあります。住宅ローンに限らずネット銀行の代表として比較されることが多くあるライバル銀行です。

今回はこの2つの銀行の住宅ローンを詳しく比較しながらそれぞれの特徴を確認していきたいと思います。

SBI新生銀行は、SBI証券の口座と連動できる「SBIハイパー預金」の口座を開設するだけで「パワースマート住宅ローン(変動金利・半年型)」が年0.09%引き下げられるプログラムを実施しています。SBI証券で株などの取引きを行う必要は無く、口座を開設するだけで住宅ローンの金利が優遇されるので、積極的に利用すると良いでしょう。

今月は変動金利を年0.590%で借り入れ可能です。住宅ローン検討中の人は、SBI新生銀行の住宅ローンの最新情報を確認しておくようにしましょう。

目次

auじぶん銀行とPayPay銀行の概要

最初にauじぶん銀行とPayPay銀行の会社概要を確認していきましょう。

| PayPay銀行 | auじぶん銀行 | |

| 設立 | 2000年 | 2008年 |

| 資本金(直近開示) | 722億1千万円(2025年2月現在) | 1,065億円(2025年3月現在) |

| 預金残高(2022年3月) | 1兆4,617億円 | 2兆2,703億円 |

| 預金残高(2023年3月) | 1兆6,669億円 | 2兆7,302億円 |

| 預金残高(2024年3月) | 1兆7,800億円 | 3兆8,827億円 |

| 貸出残高(2022年3月) | 4,167億円 | 1兆5,978億円 |

| 貸出残高(2023年3月) | 6,244億円 | 2兆3,287億円 |

| 貸出残高(2024年3月) | 7,293億円 | 3兆5,419億円 |

どちらも日本を代表する企業が親会社で、経営基盤は盤石です。なお、Zフィナンシャルはヤフーを傘下にもつLINEヤフー株式会社の子会社なので、PayPay銀行はLINEヤフー株式会社ともグループ会社ということになります。

なお、長引く低金利で住宅ローンの収益性がかなり低くなっていた2019年7月にPayPay銀行は住宅ローンに参入しまいた。収益性が低いのがわかっていたにもかかわらずPayPay銀行が住宅ローンに参入したのは、預金超過(貸出残高の少なさ)があり、融資残高を増やしたかったからと言われていました。

auじぶん銀行の住宅ローンについて

auじぶん銀行は、2015年12月に自社ブランドとして住宅ローンの取り扱いを開始して以来、ネット銀行の中でも革新的な存在として成長を遂げてきました。サービス開始当初から変動金利を業界最低水準に設定し、その後は固定金利やミックス型など他の金利タイプも魅力的な水準へと引き下げたことで、一気に利用者を拡大。現在では融資残高が5兆円を超え、ネット銀行の住宅ローン市場をけん引する存在となっています。オリコン顧客満足度ランキングや価格.comの人気ランキングでも常に上位を維持しており、利用者の満足度も高い銀行です。

特に注目すべきは、日本で初めて「書面契約を完全に不要とするネット完結型住宅ローン」を実現したことです。スマートフォンやパソコンだけで申し込みから契約まで完結できる利便性は、忙しい共働き世帯や遠方在住者にとって大きなメリットとなりました。また、がんに対する疾病保障(がん団信)を無料で付帯させた点も画期的で、それまで有料オプションが一般的だった住宅ローンの常識を大きく変えたと言われています。金利の低さ、審査・契約のスピード、付帯サービスの充実度のすべてにおいて先進的な住宅ローンとして高い評価を受け続けています。

一方で、2025年4月には変動金利の引き上げが実施されました。日銀のマイナス金利政策解除や長期金利上昇の影響を受け、ネット銀行各社も段階的な見直しを行う中で、auじぶん銀行もその流れに合わせた格好です。もともと業界最安水準だっただけに、引き上げ後はPayPay銀行や住信SBIネット銀行と比較して「若干の割高感」が出てきているのが現状です。

もっとも、住宅ローンの魅力は金利だけで決まるものではありません。審査スピードの速さ、ネット完結の手軽さ、無料の疾病保障など、総合的な利便性や安心感の面では依然として非常に競争力の高い商品といえます。今後は金利水準の動向を注視しつつも、団信の内容やサービスの質を含めて比較検討することが、後悔のない住宅ローン選びにつながるでしょう。

auじぶん銀行の住宅ローンの注意点

auじぶん銀行の住宅ローンの注意点として審査の厳しさがあげられます。

銀行としては、基本的には住宅ローンを貸すことで得られる手数料や利息で利益をあげなければなりません。また、住宅ローンを低金利で提供していくためは、貸し倒れを回避する必要があります。

そのため、金利の低さ・サービス性の高さを維持するために、審査を厳しくせざるを得ないという側面があります。auじぶん銀行の住宅ローンは審査が厳しいと言われることも多くありますし、審査に落ちたという口コミも多くみかけます。

この課題を解決するために2021年1月に取扱いが開始されているのが静銀信用保証を保証会社とした「保証付金利プラン」です。

それまでは、住宅ローンの審査で落としていた人を保証会社を利用する住宅ローンに誘導できるようにして利用者を増やすことを目的として作られた仕組みです。

保証会社への保証料相当額を上乗せした金利で契約する必要があり、住宅ローンとしての魅力は少し落ちてしまいますが、「どんなに魅力的な住宅ローンでも自分が利用できなければ意味がない」と考えると、利用できる可能性が広がったのはメリットだと思います。

PayPay銀行の住宅ローンについて

PayPay銀行では2019年7月に住宅ローンの取扱いを開始しています。住宅ローンはかなり後発組で、その分、他の銀行の住宅ローンを参考に商品性が設計されていて、たとえば、無料で付帯できる疾病保障が充実しています。

PayPay銀行の住宅ローンの注目情報

また、Yahoo!IDを持っている場合には最大3万円(月額500円を最大5年間)のキャッシュバックが受けれる特典も用意されています。(Yahoo!住宅ローン)

PayPay銀行の住宅ローンの注意点

PayPay銀行の住宅ローンの注意点としては、審査基準が厳しいこと。審査申し込みできるのは正社員・契約社員のみとなっており、会社経営者、非正規雇用、個人事業主、同族企業勤務の方は申し込むことすらできないものとなっています。(※専用の住宅ローンを用意しています)

auじぶん銀行の住宅ローンの注意点でも取り上げましたが、住宅ローンを低金利で提供していく以上は、貸し倒れを回避するために住宅ローンの審査を厳しくせざるを得ない面がありますが、PayPay銀行では正社員・契約社員しか利用不可とし申し込み時点で高いハードルを設けている仕組みを採用しています。

auじぶん銀行とPayPay銀行の住宅ローンの比較表

次に両行の商品性の違いを一覧にして比較してみたいと思います。

両行ともネット完結型の住宅ローンを実現し、かなり似た商品性と言ってよいと思いますが、疾病保障、雇用形態、店舗・対面対応の有無が大きく異なっています。

| auじぶん銀行 | PayPay銀行 | |

| 事務手数料(税込) | 2.20% | 2.20% |

| 保証料 | 0円(審査の結果、保証会社を利用することになった場合、保証料相当額を上乗せした金利が設定されますが保証料は金利に含まれます) | 0円 |

| 団信保険料 | 0円 | 0円 |

| 団信引受保険会社 | ライフネット生命保険 | クレディ・アグリコル生命保険 |

| 一部繰り上げ返済手数料 | 0円 | 0円 |

| 無料の疾病保障 | がん50%保障、4疾病保障、全疾病長期入院保障 ※満50歳までの方が加入可能。 | 一般団信 |

| ワイド団信 | 取扱い(年0.3%) | 取扱い(年0.3%) |

| 年収 | 200万円以上 | 200万円以上 |

| 利用可能な職業(雇用形態) | 正社員、派遣社員、契約社員、会社役員、個人事業主 | 正社員、契約社員 |

| 電子契約 | 対応 | 対応 |

| ペアローン・収入合算 | 対応 | 対応 |

| 店舗・対面対応 | 一部auショップ直営店、ARUHI店舗、不動産業者の提携もあり | なし |

| 中古住宅 | 戸建て、マンション | 戸建て、マンション |

| 諸費用の借り入れ | 可能 | 可能 |

| リフォーム資金対応 | 非対応 | 借り換え時のリフォーム資金にのみ対応 |

| つなぎ融資 | アプラスを紹介 | 取り扱いなし |

疾病保障の違い

auじぶん銀行とPayPay銀行の疾病保障の根本的な違いはauじぶん銀行が無料で疾病保障を付帯させる、PayPay銀行が疾病保障はユーザーが必要に応じて有料で付帯させるという考え方になっている点です。

auじぶん銀行の疾病保障はがん50%保障、4疾病保障、全疾病長期入院保障※という疾病保障が無料で付帯する一方で、PayPay銀行(旧ジャパンネット銀行)はがん診断給付金とがん先進の特約が無料で付帯されるのみです。

※満50歳までの方が加入可能。

具体的に両行の無料の疾病保障を比較すると以下のようになります。

| auじぶん銀行 | PayPay銀行 | |

| がん診断 | 住宅ローン残高の50% | なし |

| がん診断給付金 | なし | なし |

| がん先進医療 | なし | なし |

| 全疾病長期入院保障(入院保障) | 住宅ローン残高の100% | なし |

| 全疾病長期入院保障(月次保障) | 毎月のローン返済額 | なし |

auじぶん銀行とPayPay銀行では変動金利はわずかしかなく金利水準もかなり近くなっています。

大きな買い物であるマイホーム購入後にがんになり治療が必要になった場合、住宅ローン残高が半分になるとするとその安心感は変えがたいものとなることは想像にたやすいのではないでしょうか。

審査基準(雇用形態)

両行の大きな違いの一つであるのが住宅ローン審査基準で、auじぶん銀行はアルバイト、パート以外の方で継続的な収入があれば審査申し込みが可能ですが、PayPay銀行は正社員と契約社員のみ申込可能となっています。(正社員でも同族企業勤務は不可)

PayPay銀行では、会社経営者、個人事業主・自営業、派遣社員の方が申し込みすらできないというかなり厳しい審査基準になっています。2019年10月に発表されたSBIホールディングスとZホールディングスの業務提携ではPayPay銀行が2020年にも住信SBIネット銀行のフラット35を取り扱いを開始するとしていましたが、取り扱いが開始が遅れているようで、2025年12時点ではPayPay銀行では会社経営者、個人事業主・自営業、派遣社員の方が住宅ローンに申し込めないという状況です。(会社経営者、個人事業主向けの専用商品は提供しているが金利が高い)

一方、2021年1月にauじぶん銀行は静岡銀行グループとの提携を発表、静銀信用保証が保証する住宅ローンの取り扱いを開始、これまで審査に落ちていた方でもより審査に通りやすくなる仕組みを実現しています。(審査の結果、保証会社を利用する場合は、保証料相当額を上乗せした金利が設定されますが、別途発生する保証料はありません)

店舗・対面対応

auじぶん銀行の住宅ローンは取り扱い開始から時間が経過していることもあり、不動産業者やARUHIとの提携で対面のチャネルを拡大している一方でPayPay銀行は完全にネット完結型となっており対面でのチャネルはない状況です。

まとめ

auじぶん銀行やPayPay銀行は、大手ネット銀行の中では取り扱い開始が比較的後発で、商品設計はオンライン前提の使いやすさが目立ちます。ただし、誰にでも最適とは限らない点は見落とせません。自分の属性や返済計画に照らして、何を優先するかを最初に決めておくことが重要です。

auじぶん銀行は2025年春に変動金利の基準が見直され、以前のような「常に業界最安級」を前提にするのは難しくなりました。他行との相対比較でも、低金利一点突破で選ぶユーザーにとっては優位性が薄れる場面があります。変動金利は小さな差でも長期の総返済額に影響が大きいため、申し込み前に返済総額と家計への耐性を具体的に試算してから判断するのが賢明です。

一方のPayPay銀行は、直近でも変動金利を低水準に保っており、金利だけを見れば有力な候補になります。ただし、審査は総合点で評価されるため、雇用形態や勤続年数、年収や既存の債務、信用情報などの条件によっては通過しづらいケースがあります。特に転職直後や自営業など収入変動が大きい人は、同条件で複数行の事前審査を並行して取り、属性に合う銀行を早めに見つけることがリスク回避につながります。

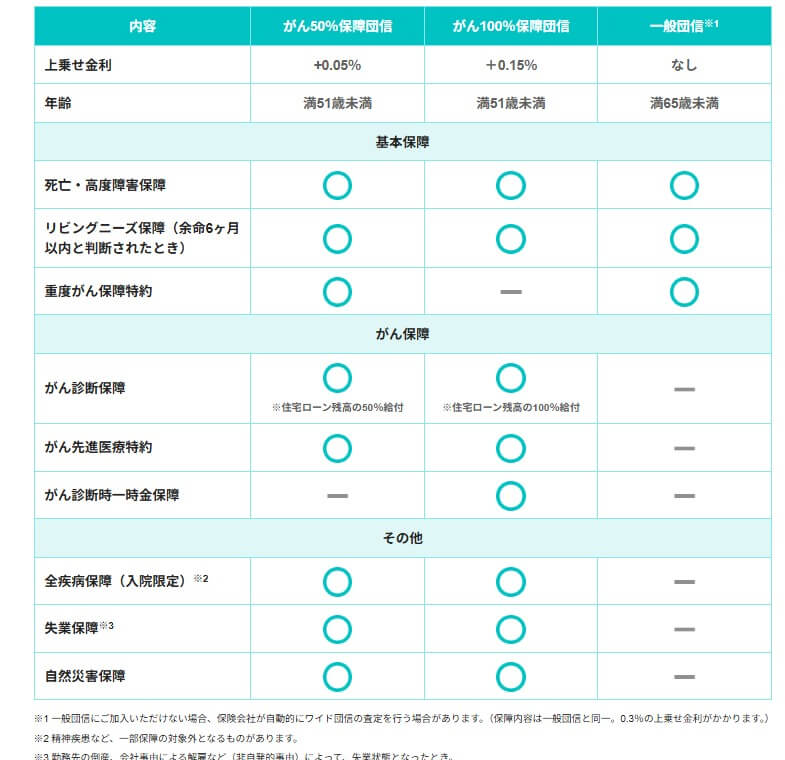

柔軟性を求めるならSBI新生銀行も検討に値します。ネット完結で手続きが進めやすく、疾病保障のオプションも選びやすい設計です。ただし、審査が特別に甘いわけではなく、また金利や上乗せ条件はキャンペーンや選択する保障内容によって総コストが変わるため、事前に諸費用と上乗せ金利を含めた実質負担を確認しておく必要があります。

結局のところ、ネット銀行の住宅ローンは低金利と利便性、付帯保障の充実が魅力である一方、審査基準や優遇条件が銀行ごとに異なります。金利だけで決めず、事務手数料や保証料、団信や疾病保障の上乗せ、固定特約の切替コスト、繰上返済の条件まで含めた総支払額で比較してください。迷ったら「今、本当に借りる必要があるのか」「今の金利局面で固定と変動のどちらが家計に合うか」を出発点に見直し、複数行の事前審査と返済シミュレーションで手応えを確かめてから最終判断に進むのが安全です。

auじぶん銀行の住宅ローン関連記事

- auじぶん銀行の住宅ローンを徹底調査!メリット・デメリットは?

- auじぶん銀行の住宅ローン審査基準を徹底解説/審査は厳しい?

- auじぶん銀行の住宅ローンはフルローンでの借り入れが可能?借り入れ可能額の上限は?

- auじぶん銀行の住宅ローンの団信の保証料・保険料は?

- auじぶん銀行の住宅ローンのキャンペーンコードについて