この記事では、auじぶん銀行の住宅ローンの審査基準について解説しています。

auじぶん銀行の住宅ローンは利用者も多く高い人気がある住宅ローンです。人気を集めている理由の1つはもちろん金利の低さです。一方で、auじぶん銀行の住宅ローンは「審査が厳しい」と言われることもあります。

auじぶん銀行の住宅ローンについては「審査に通った」という声も見かける一方で、「審査に落ちた」という口コミやSNS上の投稿も数多く確認できます。実際にインターネット上では「あっさり落ちた」「希望より少ない金額しか借りられなかった」「他のメガバンクでは通ったのにここでは落ちた」といった体験談が散見され、審査を甘く考えると想定外の結果になるケースも少なくないようです。

口コミサイトや掲示板の情報は玉石混交で、個別事情がはっきり書かれていないことも多いですが、そうした声が一定数あるのは事実です。とくに最近は属性や借入条件によって審査基準がより細分化されてきており、「低金利だから選ぶ」という理由だけで申し込むと、希望額を満額借りられなかったり、金利優遇を受けられなかったりするリスクもあります。

この記事では、auじぶん銀行の住宅ローン審査が本当に「厳しい」といえるのかどうか、そしてもし審査が簡単ではないのであれば、申し込む際にどのような点に気をつけるべきかを整理します。

なお、auじぶん銀行の住宅ローンは低金利と比較的充実した疾病保障を売りにしつつ、貸出残高が2025年時点で4.5兆円超(公式発表ベース)と大きい実績を誇ります。ただし、これは「審査が甘い」という意味ではなく、むしろ融資総額を大きく伸ばすために一定の基準を保ったうえで、通過可能な層をしっかり絞っている結果とも言えます。

誰でも無条件に通るような住宅ローンではない以上、「とりあえず申し込んでみる」という姿勢では思わぬ落とし穴もあります。自分の年収や負債状況、物件評価、返済計画を含めて、十分にシミュレーションしながら慎重に検討することをおすすめします。

また、auじぶん銀行では保証会社の保証付の住宅ローンの取り扱いを行っています。auじぶん銀行の通常の住宅ローンと、この保証付の住宅ローンは商品性が異なりますが、審査基準も異なりますので、より多くの方がauじぶん銀行の住宅ローンを使えるように工夫されています。

※保証会社の保証が付いた住宅ローンは、通常の保証なしの住宅ローンより保証料相当額などが上乗せされますので、少し高い金利で住宅ローンを借りることになります。通常の住宅ローンより借入条件は悪化してしまいます。もちろん、審査に通ったからと言ってその住宅ローンを必ず利用しなければならないわけではありませんので、「審査に落とされるよりは、選択肢が残った方が良い」と前向きにとらえるようにしましょう。

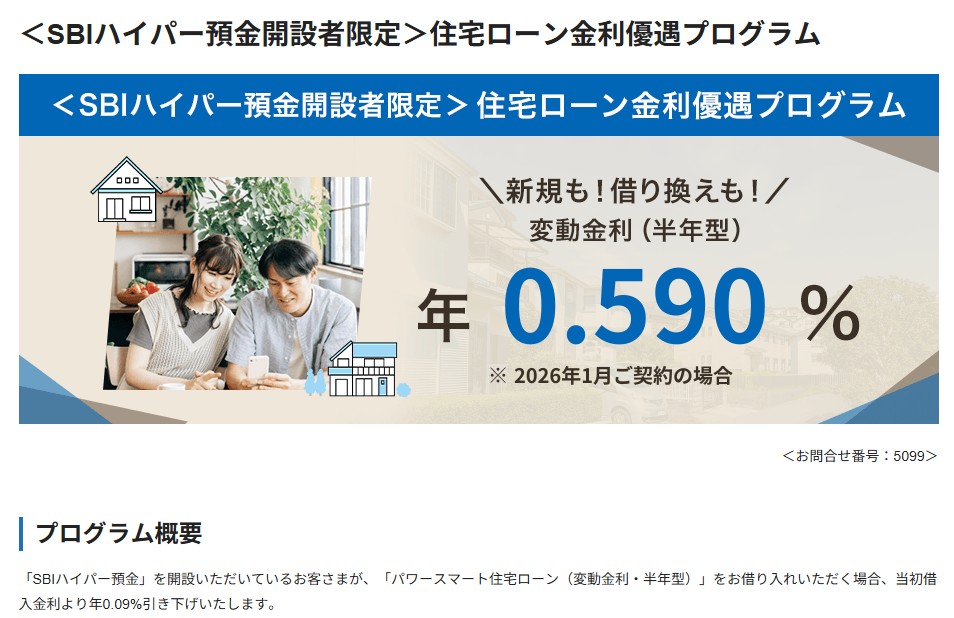

SBI新生銀行は、SBI証券の口座と連動できる「SBIハイパー預金」の口座を開設するだけで「パワースマート住宅ローン(変動金利・半年型)」が年0.09%引き下げられるプログラムを実施しています。SBI証券で株などの取引きを行う必要は無く、口座を開設するだけで住宅ローンの金利が優遇されるので、積極的に利用すると良いでしょう。

今月は変動金利を年0.590%で借り入れ可能です。住宅ローン検討中の人は、SBI新生銀行の住宅ローンの最新情報を確認しておくようにしましょう。

目次

auじぶん銀行の住宅ローンの特徴について

”住宅ローン審査の厳しさ”は、その住宅ローンの商品内容・サービス内容と表裏一体です。審査基準の話に入る前に、auじぶん銀行の住宅ローンの特徴を解説していきます。

(どんなローンも「利息と元本を返してくれた人から発生した利益」と「途中で返してくれなくなった人から発生した損失」の差額でビジネスを成立させています。基本的に審査が厳しい住宅ローンは条件が良い住宅ローンと言えます。)

auじぶん銀行の住宅ローンは、特に変動金利の金利が低く、様々な金利プランを用意することで幅広い利用者の人気を集めています。単純に住宅ローンの金利が低いだけでなく、がん50%保障、4疾病保障、全疾病長期入院保障※を無料で付帯することも人気を集めている理由です。

※満50歳までの方が加入可能。

このように付帯サービスも充実していて、金利も低いローン商品は、「審査が厳しくて当たり前」と思っておくのが原則です。

auじぶん銀行の住宅ローンは、大手銀行や地方銀行と比べても非常に競争力の高い低金利と、ネット銀行ならではの利便性を兼ね備えています。金利優遇だけでなく、団信の充実度、ネット完結の手続き、AIによるスピーディーな審査など、ユーザーにとって魅力的な要素が多く盛り込まれています。

しかし、これだけの低金利と充実したサービスを提供できるということは、銀行側の利益率が決して高くないことも意味します。住宅ローンは銀行にとって大口の融資ビジネスであり、金利を下げれば当然ながら収益は減少します。そのため、どの銀行も「リスクをどこまで許容するか」を慎重に見極めながら、審査基準と貸出金利のバランスを取っています。

一般的に、住宅ローンの金利を低く設定するほど、審査は厳しくなる傾向があります。これは、リスクの高い融資先にまで低金利で貸し出してしまうと、銀行全体の健全性が損なわれるためです。一方で、あまりに審査を厳しくしすぎると、融資件数が伸びず、ビジネスとして成り立たなくなります。auじぶん銀行では、このバランスを取るために、AI審査や自動スコアリングなどの最新技術を活用し、リスクを可視化しながら効率的な審査体制を構築しています。

実際、短期間で数兆円規模の住宅ローン残高を伸ばしている背景には、「厳しすぎず、緩すぎない」審査の最適化があるといえるでしょう。職業、勤務年数、年収、他の借入状況、クレジットヒストリーといった基本的な審査項目はもちろん、ネット銀行特有のデータ分析を用いたスコアリングも重視されています。

今後は金利上昇リスクや収入環境の変化を踏まえ、より一層「返済能力」を中心とした審査が重視される流れになると見られます。auじぶん銀行もこの流れに沿って、AI審査の精度を高めながら、利用者にとってはより公正で透明性の高い審査が進化していくでしょう。

なお、同銀行では定期的に金利キャンペーンや団信の特約拡充などを行っており、条件次第では実質金利がさらに引き下げられる場合もあります。最新の金利動向やキャンペーン内容は頻繁に更新されるため、実際に申し込みを検討する際は、必ず公式サイトで最新情報を確認しておくことをおすすめします。

auじぶん銀行の住宅ローンの審査のポイント

住宅ローンの審査について

一般的に、住宅ローンの審査に落ちると、簡単な手紙がやメールで「期待に添えずにすみませんでした」と連絡が来ることになります。残念ながら審査に落ちた理由を詳しく教えてくれることはありません。

手紙やメールを受け取った後に、コールセンターや店舗のスタッフに審査に落ちた理由や審査の基準を質問しても、明確には教えてもらえないことが大半です。

商品説明書に書いてある以上に審査は厳しい?

筆者が住宅ローンの業界関係者にヒアリングした限りでも、auじぶん銀行の住宅ローンの審査基準は厳しめな点はあるようでした。

インターネット銀行の住宅ローンは、全体的な傾向として”金利が低い代わりに審査が厳しい”と言われていて、auじぶん銀行もその例外ではありません。

なお、公表されている商品説明書や公式サイトで確認できる利用基準はさほど厳しくありませんので、実際には商品説明書よりは厳しい基準で審査されていると認識しておく必要があります。

auじぶん銀行の住宅ローンの審査に落ちた人におすすめしたいのは、金利や住宅ローンの商品内容、審査の通りやすさを総合力を考慮すると、イオン銀行・SBI新生銀行・ARUHI(スーパーフラット)です。

auじぶん銀行の住宅ローンの商品説明書について

金融機関は住宅ローンの審査基準や審査結果(落ちた理由や減額した理由)についての詳細情報を開示していません。そのため、どのような点が審査で問題視されたかを正確に把握することはできませんが、様々な個所にヒントが隠されています。

たとえば、住宅ローンの商品内容や利用基準がまとめられている商品説明書をやよくある質問などのホームページです。何気ない記載をしっかりと確認することである程度の審査の基準や審査方針を把握することができます。

それでは、商品説明書を参考にしながら、auじぶん銀行の住宅ローン審査基準を解説していきます。

auじぶん銀行の住宅ローンを利用できる人

年齢基準

auじぶん銀行の住宅ローンに申し込みをできる方は満18歳から満65歳までで、満80歳までに住宅ローンを完済する必要があります。

住宅ローンの借入期間は最長で35年ですが、完済が満80歳までなので満45歳までに住宅ローンを組めば35年のローンを組むことができません。それ以降の年齢で契約する場合は、35年未満としなければなりません。

auじぶん銀行の住宅ローンの年齢基準は一般的で年齢という観点で厳しいことはありません。

なお、「がん50%保障団信」「がん100%保障団信」は満50歳までの人しか利用できないので注意しましょう。

年収基準

auじぶん銀行の住宅ローンを利用するには年収200万円以上が条件となっています。

一般的に住宅ローンを借りるためには300万円程度の年収が望ましいと言われていますので、この基準自体は比較的あまい部類にあります。

ただし、年収200万円ギリギリでauじぶん銀行の住宅ローンに申し込んでも厳しい結果になる可能性が高いと考えておいた方が良いでしょう。

年収の基準を明示しているだけで透明性は高いですが、やはりギリギリの年収では総合的な審査で落とされる可能性が高まります。

なお、年収ごとの住宅ローン借入限度額をシミュレーションツールを使って計算できるようになっているので、どの程度の借り入れが可能かを事前に把握してから申し込むようにしましょう。

健康状態の基準(団信の加入審査)

auじぶん銀行に限らず、一般的な住宅ローンでは団体信用生命保険(団信)への加入が必須です。

団信は住宅ローン契約者が住宅ローン返済中に死亡や高度障害となった場合に保険金が支払われる生命保険です。保険金が住宅ローン残高の返済に充てられる仕組みで、住宅ローン契約者だけでなく住宅ローンを貸している金融機関にとってもメリットがある仕組みなので、日本では住宅ローンと団信はほぼセットとして考えられています。

auじぶん銀行のがん保障は過去にがんと診断されたことがある方はがんが完治してから3年以上経過していたとしても加入することはできません。(一度でもがんと診断されていると加入できない)

なお、auじぶん銀行では健康上の理由で一般団信に加入できない方向けに加入条件を緩和したワイド団信の取扱を行っています。ワイド団信の加入に際しては、借入金利に年0.3%の上乗せ金利が発生しますが、ネット銀行はもちろん、メガバンク・地銀でもワイド団信を取り扱っていない銀行も多いので、健康状態に関する利用基準は使いやすい設計になっていると言えます。

※団信・ワイド団信の加入審査は銀行ではなく保険会社が行います。

職業の基準

auじぶん銀行の住宅ローンは、公務員・正社員、契約社員、派遣社員、個人事業主(自営業)、会社役員、会社経営者が利用可能です。パート・アルバイトの方は利用できませんが、収入が年金だけの人も利用できるようになっていて、幅広い働き方に可能性があります。

この基準は一般的な水準(または少し利用しやすい基準)と言えますが、口コミなどを確認しているとやはり個人事業主や自営業が審査に落ちることは多いようです。

勤続年数

auじぶん銀行の住宅ローンを利用するには、3年の勤続年数が望ましいと言えます。商品概要説明書では、勤続年数に触れていませんが、「必要書類」の説明の中に以下のような記載があります。

正社員などであれば、3年未満でも利用することができますが、その場合は職務経歴書の提出が必要です。過去の勤務先情報などに自信があれば3年未満の勤続年数でも利用できます。

| 正社員 | 3年(3年未満の場合には経歴書を提出すること) |

| 契約社員 | 3年(3年未満の場合には経歴書を提出すること) |

| 派遣社員 | 3年(3年未満の場合には経歴書を提出すること) |

| 個人事業主(自営業) | 3年(3年未満の場合には経歴書を提出すること) |

| 会社役員 | 3期分の決算書が提出できる事業実績 |

| 会社経営者 | 3期分の決算書が提出できる事業実績 |

抵当権について

抵当権とは住宅ローンを返してもらえない状態になった時に担保として利用できる権利です。住宅ローンを借りる場合、通常は金融機関(銀行か保証会社)がマイホームに抵当権を設定します。

保証会社を利用しているメガバンク、地銀、信用金庫の住宅ローンでは保証会社による抵当権の設定が行われます。auじぶん銀行では保証会社を使っていない(※)のでauじぶん銀行が抵当権を設定することになります。

※審査の結果、保証会社を利用する場合があります。

国籍について

日本国籍もしくは日本に永住権がある方が対象となっています。

SBI新生銀行のように配偶者が日本国籍・永住権があって、配偶者がペアローンや収入合算で住宅ローンの借入をする形であれば本人が永住権がなくても借りることができる住宅ローンもありますが、auじぶん銀行のこの審査基準は厳しくも甘くもなく標準的なものです。

auじぶん銀行の住宅ローンの資金用途

対象の住宅

ご自身や家族(配偶者、扶養家族、ご両親)が住むための住宅の購入資金。中古戸建ての購入にも利用可能です。

また、住宅購入のための諸費用(印紙代、登記関連費用、司法書士や土地家屋調査士の手数料、融資事務手数料、火災・地震保険料、不動産仲介手数料、引越し費用)も住宅ローンの一部として借り入れ可能です。

なお、注文戸建て住宅の購入については一括融資のみで、分割融資・つなぎ融資には対応していませんが、auじぶん銀行がアプラスのつなぎ融資を紹介してくれるサービスを提供しています。

借り換え時の資金用途

他の金融機関からの住宅ローン借り換え資金、他行のリフォームローンの借り換え(新規のリフォームの資金貸し出しには対応していない)、また借り換えに伴う諸費用も住宅ローンへの組み込みが可能です。

対象外となる住宅について

借地物件、保留地、離島、投資・事業用、賃貸用の物件については利用不可となっています。

auじぶん銀行の住宅ローンの借り入れ金額・借り入れ期間について

借り入れ限度額・上限について

auじぶん銀行の住宅ローンは2億円まで借りることができます。ネット銀行で2億円までの融資に対応しているのは珍しく、auじぶん銀行の特徴の1つと言ってよいでしょう。

新規購入の場合には物件価格の10%を上限に諸費用を借りることができます。事務手数料が2.2%(税込)、不動産仲介手数料が約3.3%(税込)とそれだけで5.5%(税込)必要となりますが、10%の枠があれば十分でしょう。

借り入れ期間について

最大35年ですが、中古住宅の場合には耐用年数により、35年のローンが組めない可能性があります。たとえば、マンションの耐用年数は47年と定められていますので、築20年の中古マンショを購入しようとした場合には、残り27年で税務上は価値が無くなる計算です。金融機関により基準が異なりますが、耐用年数については注意が必要です。

保証会社・保証人について

auじぶん銀行の住宅ローンに保証人は不要です。また、原則としては保証会社も利用しないため保証料もかかりません。

※審査結果で保証会社の保証がある保証付金利プランとなる場合があります。金利プランが保証付金利プランになる場合は、保証料相当額が上乗せされた金利になります。(保証料の別途の支払いはありません)

auじぶん銀行の住宅ローンの審査日数・期間

auじぶん銀行の住宅ローンはネット完結で審査を完了できる住宅ローンの代表的な存在です。

一般的な金融機関の住宅ローンは審査に必要な書類を郵送し、追加資料がされば再度郵送することになりますし、契約書を簡易書留などで郵送するなど、物理的な郵送に時間を取られますが、auじぶん銀行の住宅ローンでは必要書類を撮影し、パソコンやスマホでマイページからアップロードする仕組みなので郵送か関わる時間が一切不要になります。書類に不備があってもネットでの手続きならauじぶん銀行からの連絡を受けて即対応することが可能ですね。

自宅や職場への電話確認に気を付ける

auじぶん銀行の仮審査、本審査でauじぶん銀行のコールセンターから自宅や職場に電話が入ることがあります。この電話への対応が遅れると審査に遅くなる可能性があるので注意が必要です。

auじぶん銀行の住宅ローンの審査必要書類

auじぶん銀行の住宅ローンの本審査では、下記の必要書類を提出することになります。

| 正社員 | 契約社員・派遣社員 | 自営業・個人事業主 | 会社役員・社長 | |

|---|---|---|---|---|

| 免許証、パスポート | ○ | ○ | ○ | ○ |

| 健康保険証 | ○ | ○ | ○ | ○ |

| 住民票 | ○ | ○ | ○ | ○ |

| 源泉徴収票 | ○ | ○ | ○ | |

| 住民税決定通知書または課税証明書 | ○ | ○ | ○ | |

| 会社の決算書3期分(勘定科目内訳明細書を含む) | ○ | |||

| 確定申告書(付表を含むすべての申告書類) | ○ | ○(確定申告をしている場合) | ||

| 納税証明書 | ○ | ○ | ○ | ○ |

| 物件に関する書類 | ○ | ○ | ○ | ○ |

| 借り換えに関する書類(返済予定表) | ○ | ○ | ○ | ○ |

| 健康診断書(借入額が5,000万円以上の場合) | 〇 | 〇 | 〇 | 〇 |

| 職歴書 | 転職(転籍を含む)後3年未満の場合〇 | 転職(転籍を含む)後3年未満の場合〇 | – | 会社役員就任後3年未満の場合〇 |

| 借り換えの場合、通帳コピー(6か月分) | 〇 | 〇 | 〇 | 〇 |

auじぶん銀行の住宅ローン審査基準は甘い?厳しい?

auじぶん銀行の住宅ローンは、ネット銀行という特性から「審査が厳しいのでは」と感じる方も多いですが、実際には他のネット銀行と比べて特別に厳格というわけではありません。安定した勤務先に勤める会社員や公務員であれば、必要以上に身構える必要はないでしょう。

特に、勤続年数が3年以上、かつ年収200万円以上という条件を満たしている場合、審査に通過できる可能性は高いといえます。加えて、auじぶん銀行では「ワイド団信」を扱っているため、過去の病歴や持病などで健康面に不安を抱えている方でも、一定の条件をクリアすれば加入の余地があり、他行と比べても選択肢が広がるのが特徴です。

一方で、自営業者や個人事業主、あるいは転職して間もない方の場合は注意が必要です。こうした属性では収入の安定性や勤務履歴が重視されるため、審査が厳しくなる傾向があります。特に、開業から間もない個人事業主は、直近数年分の確定申告書や事業実績を提出する必要があり、十分な準備が求められます。私が相談を受けたケースでも、「開業2年目で実績不足」という理由で否決となった例がありました。

もし一度審査に落ちてしまい、再挑戦を考える場合は、前回の否決理由を把握し、改善策を講じることが欠かせません。たとえば、借入希望額を抑える、自己資金を増やす、副業収入や事業の安定性を示す資料を追加するなど、少なくとも1点は改善しなければ、再審査でも結果は変わらない可能性が高いのです。

その場合には、auじぶん銀行以外の住宅ローンを検討するのも有効です。特に選択肢となるのが、ARUHIが扱うフラット35です。フラット35は国が関与する長期固定金利ローンであり、審査の焦点は借入人の勤務先や雇用形態よりも物件の適格性や借入額に置かれています。このため、収入の安定性にやや不安がある方でも利用しやすい仕組みとなっています。

もちろん、変動金利型と比べるとフラット35は初期金利が高めに設定される傾向がありますが、その分、完済まで金利が固定される安心感があります。特に金利上昇リスクを避けたい方や、長期の返済計画を安定させたい方には魅力的な選択肢です。さらに、対象となる住宅がフラット35の技術基準を満たしていれば、再チャレンジの手段として現実的かつ強力な選択肢になるでしょう。