住宅ローンを借りると所得税や住民税の減免を受けられるのが住宅ローン控除(減税)です。

住宅ローン控除についての基礎知識や控除を受けるための手続き方法、上手に住宅ローン控除を活用する方法についてお伝えしていきます。

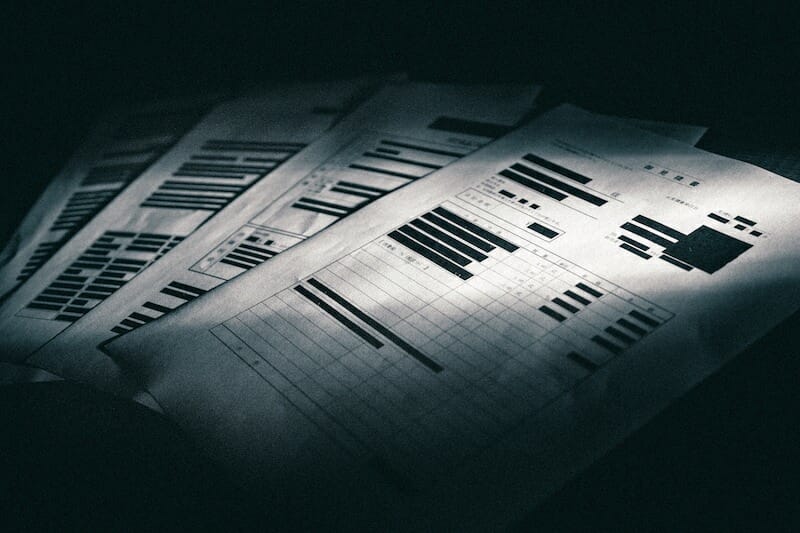

住宅ローン控除(減税)は前年末の住宅ローン残高の0.7%を最大13年間に渡り所得税から控除(減税)される制度です。つまり、単純計算で借りる住宅ローンの金利が0.7%未満であれば、住宅ローンを借りることで利益が出ることとなります。ネット銀行の変動金利であればこの条件を満たすことになります。

目次

代表的な変動金利(2025年3月金利)

| 金融機関 | 金利 | 備考 |

|---|---|---|

| SBI新生銀行 | 年0.410% | 理由を問わず所定の要介護状態になった場合に住宅ローン残高がゼロになる保障付き。 |

| 住信SBIネット銀行(WEB申込コース) | 年0.298%~(通期引下げプラン ) ※ 物件価格の80%以下で住宅ローンをお借入れの場合。審査結果によっては金利に年0.1%~年0.30%上乗せとなる場合があります、借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。 | 精神疾患をのぞくすべて病気とケガを保障する全疾病保障が無料付帯。 |

| PayPay銀行 | 年0.530%(全期間引下型) | ワイド団信・がん保障を取り扱い。 正社員・契約社員のみ利用可能。個人事業主・自営業、同族企業にお勤めの方は申込不可。 |

住宅ローン控除(減税)とはなにか?

正式名称は「住宅借入金等特別控除」といいます。しかし、住宅借入金等特別控除だと舌を噛みそうなので一般的には「住宅ローン控除」と呼ばれています。

借り入れした住宅ローンの年末時点の残高の0.7%分、その年払った所得税の還付を受けられたり、来年支払う住民税が減ったりする制度です。年末というのは12月末のことです。

控除を受けられるのは現在13年間が最長です。

なので、わかりやすく言うと住宅ローンを払い始めてから13年間は所得税や住民税が安くなる制度だと覚えておけばいいでしょう。

また、新築や中古物件の購入だけではなくリフォームをした場合にも一定の条件を満たせば住宅ローン控除の対象になります。(中古の場合は住宅ローン控除期間が10年)

ただ、マイホームを購入したりリフォームをすれば住宅ローンを借りれば全部が全部住宅ローン控除の対象になるかというとそうではありません。では、どんな住宅ローンが対象になって、どういう住宅ローンだと対象にならないのかをご紹介します。

住宅ローン控除の対象になる住宅ローン

住宅ローン控除の対象になる住宅ローンは一般的な銀行で借りる住宅ローンやフラット35などの住宅ローンです。普通に金融機関と呼ばれるところから住宅ローンを借りれば問題なく住宅ローン控除の対象になります(物件などの条件は満たしているものとする)

なお、金融機関以外の公務員共済組合などからの借入でも対象になりますので、住宅ローン控除の対象になるのか税務署のコールセンターに問い合わせをすると良いでしょう。

住宅ローン控除の対象にならない住宅ローン

住宅ローン控除の対象にならないのは一般的な金融機関から借りたものではない住宅ローンです。

例えば、親や親族から借りた住宅ローンなどは対象になりません。

そのため、親や親族、もしくは職場から住宅ローンとしてお金を借りて家を建てる場合は、住宅ローン控除は受けられないので、受けられなくなる住宅ローン控除の金額と支払わなくて良くなる住宅ローンの利息を計算してどちらが有利になるのか計算して決断しましょう。

住宅ローン控除を受けるための条件

住宅ローン控除を受けるためにも条件があります。その条件をまとめました。

- 合計所得金額2,000万円以下所得なので年収ではありません。年収から各種控除を引いた後の額が2,000万円以下である必要があります

- 住宅ローンを10年以上借りること

- 新築する、購入する床面積が50㎡以上増改築その他の場合は50㎡以上必要です

- 住宅ローンの借り主が自分で住むこと自分以外の誰かが住む、例えば子供や親が住む家を自分名義の住宅ローンで借りる場合は対象になりません。

- 中古住宅の場合は耐震性能を有していること木造などの耐火建築物以外の場合は築20年以内。鉄筋コンクリートなどの耐火建築物は築25年以内

- リフォームの場合、増改築費用が100万円以上であること

これらの条件をみたすことで住宅ローン控除を受けることが出来ます。まぁ、普通に自分が住むために注文住宅を立てたり建売を買う場合は問題なく住宅ローン控除の対象になると思いますので、ここはあまり気にしなくてもいいでしょう。参考まで。

住宅ローン控除の控除率

現在、住宅ローンの控除率は一律で0.7%になっています。(特定増改築等の場合も同様)つまり、12月末時点での残高の0.7%の金額分、所得税と住民税が還ってくるということです。

住宅ローン控除の限度額

住宅ローン控除は住宅ローンの年末残高の0.7%が返ってくる制度ですが、限度額があります。1億円の残高があれば70万円の税還付を受けられるか?というとそうではありません。

令和6年の入居であれば新築住宅で31.5万円(個人売買の中古住宅は21万円)が限度額となります。

住宅ローン控除でいくら所得税と住民税が返ってくるのかを計算する方法

それでは、住宅ローン控除で一体いくら所得税が返ってきたり住民税が安くなるのかを計算していきます。

1.年末の住宅ローン残高を計算する

住宅ローン控除の金額は住宅ローンの年末残高に0.7%をかけて計算します。そのため、まずは住宅ローンの年末残高を計算しましょう。

エクセルを使って計算することも出来ますが、ここではもっとかんたんな方法で年末残高を計算する方法をお伝えします。

住宅ローン残高を計算する方法その1:高機能住宅ローンシミュレーションサイトへ行く

年末残高をかんたんに計算するために便利なサイトがあるので紹介します。

住宅ローン残高を計算する方法その2:住宅ローンの借入額と返済年数、返済方法を入力する

まずは、住宅ローンの借入額と返済年数、返済方法を入力します。

返済方法の元利均等返済と元金均等返済の違いについてはこちらの記事で詳しく解説してあるのでご覧ください。

今回は住宅ローンの借入額3,000万円、返済年数35年、返済方法は元利均等返済、ボーナス払いは無しという条件で計算を進めていきます。

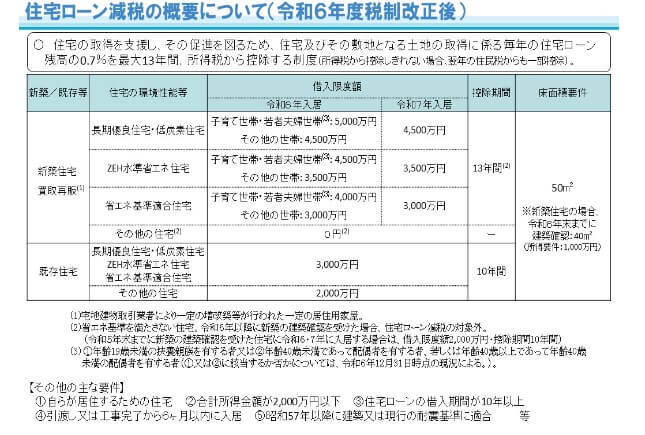

住宅ローン残高を計算する方法その3:住宅ローン返済の開始年月を設定する

続いて、いつから住宅ローンを返済するのかを設定していきます。通常、引き渡しの翌月か翌々月くらいから住宅ローンの返済がスタートしますので、あなた自身の返済開始年月を入力して下さい。

ここでは、2014年9月から住宅ローン返済をスタートするという条件で計算していきます

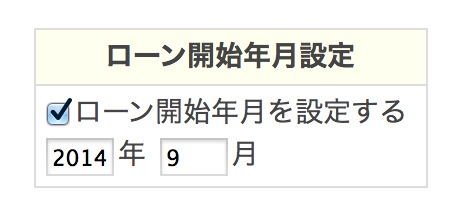

住宅ローン残高を計算する方法その4:住宅ローンの金利を設定する

住宅ローンの金利を設定していきます。ここでは2014年9月のフラット35の最低金利1.66%で計算していきます。

変動金利は固定金利期間選択型、段階金利(フラット35S含む)を借りる場合は利上げシミュレーションの欄を入力して下さい。

その場合は、借入当初の金利を基準金利の欄に入力し、金利設定追加ボタンをクリックします。

例えば、フラット35Sであれば10年間は金利が−0.3%されます。そのため、基準金利の欄には1.36と入力します。その後、金利設定追加ボタンをクリックし、10年後に変動幅0.3%と入力します。

こうすることで、金利が変動する場合でも正確に住宅ローン残高を計算することが出来ます。

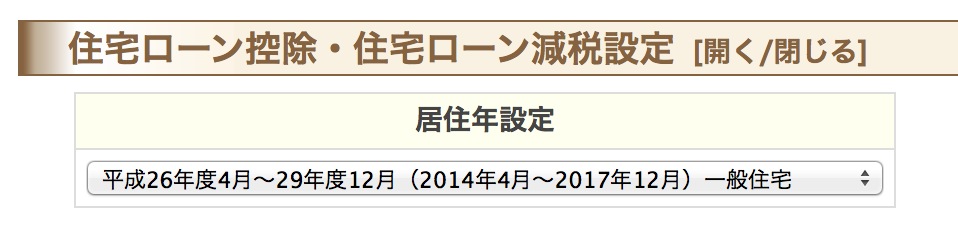

住宅ローン残高を計算する方法その5:住宅ローン控除・住宅ローン減税設定をする

ここでは、あなたが住み始めるであろう年月を設定して下さい。これからマイホームを購入するのであれば「平成26年4月〜29年度12月」で問題ありません。

住宅ローン残高を計算する方法その6:シミュレーション実行ボタンをクリックする

ここまで入力できたらシミュレーション実行ボタンをクリックします。そうすると、シミュレーションが実行されて、各年度の住宅ローンの年末時点での残高が計算されます

住宅ローン控除・減税額という欄に年末時点での残高と受けられる住宅ローン控除額の最大値が表示されています。表示されているのはあくまで最大値です。あなたが受けられる住宅ローン控除の金額とは異なる場合があるので注意して下さい。あなたが受けられる住宅ローン控除の金額はこれから計算していきます

2.住宅ローン残高に対して控除率を掛ける

さて、住宅ローン控除の金額の計算に戻ります。各年末の住宅ローン残高を計算できたら、それに控除率1%をかけていきます。先ほどの例で計算すると下の画像の通りになります。

例えば、1年目の年末の残高は29,788,655円です。これに1%をかけると297,886円が住宅ローンの控除対象額です。この金額が控除されるわけではありません。それでは、続いて実際に控除される金額を計算していきましょう。

3.住宅ローン控除対象額から所得税を引く

住宅ローン控除は控除対象額からまず所得税を差し引いていきます。

所得税やの金額ですが、下記条件で計算しました。

- 税込み年収450万円

- 所得税約120,000円

- 住民税約220,000円

ということなので、住宅ローン控除対象額297,886円から所得税120,000を差し引きます。

- 297,886円 – 120,000 = 177,886円

4.所得税を引いた後の住宅ローン控除対象額から住民税を引く

所得税を引いてまだ住宅ローン控除対象額が残るようであれば次は住民税を差し引きます。

ただし、住民税は最大136,500円しか差し引くことが出来ません。つまり、住宅ローン控除対象額が136,500円より多い場合は控除対象額を使い切れないということです。

今回の例で見てましょう。住宅ローン控除対象額は297,886円です。そこから所得税120,000円を差し引きました。残っているのは177,886円です。来年度支払うはずの住民税は約220,000円ですが、住民税の控除は136,500円が最大なので、177,866円から136,500円を引いた約4万円は控除されずに余ります。

余った控除額は来年度以降に繰越できるかというと、それは出来ません。余った住宅ローン控除額は消えてなくなります。

そこで、単純に住宅ローンを借りるのではなく、住宅ローン控除対象額を余らせないような住宅ローンの借り方を考える必要があります。

住宅ローン控除の1番お得な利用方法

それでは、住宅ローン控除対象額を余らせたりせず、1番お得に住宅ローン控除を利用する方法についてお伝えしていきます。

夫婦共働きの場合は夫婦それぞれの名義もしくは連帯債務で住宅ローンを借りる

住宅ローン控除額を余らせないための唯一の方法と言ってもいいかもしれません。1人だけで住宅ローンを借りた場合に控除額が余るのならば、2人で住宅ローンを借りるもしくは連帯債務で借りることで、住宅ローン控除対象額から差し引く所得税や住民税を多くして余らせないようにするという方法です。

具体例を見て行きましょう。先程の例で、年収450万円のご主人だけではなく、年収200万円の奥さんも住宅ローンを借りるとします。割合はご主人8割、奥さん2割です。3,000万円の住宅ローンをご主人2,400万円、奥さん600万円に分割するという方法です。

住宅ローンを2,400万円借りたご主人の住宅ローン控除対象額と控除される所得税と住民税

2,400万円借りたご主人の住宅ローン控除対象額は下記の画像のようになります

初年度は238,309円が住宅ローンの対象額です。先ほどの計算式に当てはめて控除される所得税と住民税を計算します。

- 所得税:238,309円 – 120,000円 = 118,309円

- 住民税:118,309円 < 136,500円 = 118,309円

所得税を引いた後の住宅ローン控除対象額が住民税の最大値である136,500円よりも小さいので残った118,309円を全額控除することが出来ます。

住宅ローンを600万円借りた奥さんの住宅ローン控除対象額

600万円借りた奥さんの住宅ローン控除対象額は下記の画像のようになります。

奥さんの所得税の金額ですが、下記条件で計算しました。

- 税込み年収200万円

- 所得税約35,000円

- 住民税約72,000円

初年度は59,577円が住宅ローンの対象額です。先ほどの計算式に当てはめて控除される所得税と住民税を計算します。

- 所得税:59,577円 – 35,000円 = 24,577円

- 住民税:24,577円 < 136,500円 = 24,577円

所得税を引いた後の住宅ローン控除対象額が住民税の最大値である136,500円よりも小さいので残った24,577円を全額控除することが出来ます。

ご主人1人で住宅ローンを借りた場合と夫婦ふたりで借りた場合で受けられる住宅ローン控除額の違いはいくらか?

今回の例で計算すると、ご主人1人だと受けられる住宅ローン控除額は初年度が256,500円でした。それに対して夫婦二人で住宅ローン控除を受けた場合は297,886円満額受けることが出来ました。約4万円多く住宅ローン控除を受けることが出来ました。

この例で計算すると10年間での差額は約11万円になります。つまり、夫婦二人で住宅ローン控除を受けたほうが11万円の得という計算になります。

ただし、夫婦で住宅ローン控除を受ける場合は今後の出産も考慮する

夫婦で住宅ローン控除を受ける場合で気をつけたいのが今後の出産です。出産があり、夫婦どちらかが産休、育休に入れば給料が減ります。給料が減るということは支払う所得税や住民税も減るので住宅ローン控除で控除される金額も減ってしまいます。

今後出産の予定はないということでしたら気にすることはありません。しかし、これから2人、3人と出産をするという予定の場合は育休に入った場合に受けられる住宅ローン控除の金額がいくらになるのかも計算して、夫婦で受けるのかどちらか一方で受けるのかを決めるといいでしょう。

住宅ローンの借入額が多いほど住宅ローン控除の金額も多くなる

住宅ローン控除で受けらる控除額は住宅ローンの年末残高の1%です。そのため、住宅ローンの年末残高が多いほど控除対象額は大きくなります。

下記に住宅ローンの借入金額別、住宅ローン控除で受けられる金額の最大値を比較してみました。

計算に使用した住宅ローンの条件は以下の通りです

- 住宅ローンの金利:1.66%

- 返済年数:35年

- 元利均等返済

- 住宅ローン開始年月:2015年1月

| 借入額2,000万円 | 借入額2,500万円 | 借入額3,000万円 | |

|---|---|---|---|

| 10年間の住宅ローン控除合計 | 1,784,752円 | 2,230,940円 | 2,677,132円 |

500万円住宅ローンの借入額が増えると、住宅ローン控除で受けられる控除額は約45万円ずつくらい増えるイメージですね。

住宅ローンの借入額を増やしたほうが住宅ローン控除の金額は大きくなりますが、支払う必要が有る住宅ローンの利息や借入に係る手数料は大きくなります。

それでは、住宅ローンの借入額を増やした場合、支払う利息や融資手数料などがどれくらい増えるのか計算します。

下記条件で計算します。

- 住宅ローンの金利:1.66%

- 返済年数:35年

- 元利均等返済

- 住宅ローン開始年月:2015年1月

- 住宅ローン融資手数料:融資額×1.100%(楽天銀行のフラット35)

- 抵当権設定登記の登録免許税:融資額の0.1%

| 借入額2,000万円 | 借入額2,500万円 | 借入額3,000万円 | |

|---|---|---|---|

| 支払う住宅ローン利息 | 6,382,683円 | 7,978,422円 | 9,574,171円 |

| 融資手数料 | 220,000円 | 270,000円 | 330,000円 |

| 登録免許税 | 20,000円 | 25,000円 | 30,000円 |

| 団体信用生命保険料 | 1,400,200円 | 1,749,900円 | 2,099,600円 |

| 支払うお金合計 | 7,962,883円 | 9,953,322円 | 11,943,771円 |

| 住宅ローン控除の差額 | – | 446,188円 | 892,380円 |

| トータルの差額 | – | 1,544,251円 | 3,088,508円 |

借入額が2,000万円から2,500万円になると支払うお金が約150万円増え、2,000万円から3,000万円になると、支払うお金が310万円増える計算になります。

単純な比較をすると住宅ローンの借入額を増やすと住宅ローン控除で受けられる控除額は増えますが、他に支払わないといけないものが増えるので損という結果になります。

ちなみに、団体信用生命保険料についてはフラット35の機構団信で計算していますが、こちらの記事で書いてある方法を使えば数十万円の節約が可能になります。

たったこれだけ?住宅ローンを団信なしで借り、50万円節約する裏ワザ

住宅ローン控除が終わった後繰上返済した場合はどうか?

ここで「住宅ローン控除が終わった後に繰上返済した場合はどうなるのか?」という疑問が残ると思うので計算していきます。

2,500万円借りた場合は10年後に500万円繰上返済、3,000万円借りた場合は10年後に1,000万円繰上返済をして、トータルの支払いがどうなるのか計算してみました。繰上返済は期間短縮型でまずは計算します。

| 借入額2,000万円 | 借入額2,500万円 | 借入額3,000万円 | |

|---|---|---|---|

| 支払う住宅ローン利息 | 6,382,683円 | 5,871,013円 | 5,901,422円 |

| 融資手数料 | 220,000円 | 270,000円 | 330,000円 |

| 登録免許税 | 20,000円 | 25,000円 | 30,000円 |

| 団体信用生命保険料 | 1,400,200円 | 1,561,900円 | 1,723,300円 |

| 支払うお金合計 | 7,962,883円 | 7,657,913円 | 7,894,722円 |

| 住宅ローン控除の差額 | – | 446,188円 | 892,380円 |

| トータルの差額 | – | -751,158円 | -960,541円 |

住宅ローンの繰上返済を期間短縮型で行った場合、初めの住宅ローンの借入額を多くしておいて住宅ローン控除が終わった後に繰上返済したほうがお得という計算になりました。

しかし、これではフェアではありません。なぜなら、繰上返済を期間短縮型で行うということは返済年数が35年から短くなってしまうからです。そこで、返済額軽減型でも計算しました。

| 借入額2,000万円 | 借入額2,500万円 | 借入額3,000万円 | |

|---|---|---|---|

| 支払う住宅ローン利息 | 6,382,683円 | 6,869,905円 | 7,357,102円 |

| 融資手数料 | 220,000円 | 270,000円 | 330,000円 |

| 登録免許税 | 20,000円 | 25,000円 | 30,000円 |

| 団体信用生命保険料 | 1,400,200円 | 1,561,900円 | 1,723,300円 |

| 支払うお金合計 | 7,962,883円 | 7,657,913円 | 7,894,722円 |

| 住宅ローン控除の差額 | – | 446,188円 | 892,380円 |

| トータルの差額 | – | 247,734円 | 495,139円 |

住宅ローンの繰上返済を返済額軽減型で行った場合は、はじめから住宅ローンの借入額を少なくしておいたほうがお得という結果になりました。

住宅ローンの借入額を多くするメリットは住宅ローン控除以外にもある

住宅ローンの借入額をわざと増やして住宅ローン控除の金額を多くするメリットは微妙なところです。しかし、住宅ローンの借入額を増やすメリットは他にもあります。

住宅ローンの借り主が死亡した場合の保障額が大きくなるので、万が一の時に手元に残るお金が多くなる

住宅ローンの借入額が大きくなるということは、それに対してかかっている団体信用生命保険の保障額も大きくなるということです。

頭金をたくさん使って住宅ローンの借入額を少なくした後、住宅ローンの借り主が亡くなってしまった場合、頭金として使ったお金は返ってきません。

しかし、住宅ローンの借入額をわざと増やして手元にお金をおいておくと、住宅ローンの借り主が亡くなった場合は住宅ローン返済が無くなった上に手元のお金も残すことが出来ます。

そう考えると、必ずしも住宅ローンの借入額を減らすことが賢い選択とはいえません。それどころか、私は必要以上に住宅ローンの返済額を減らす理由はないと考えます。

その詳しい理由についてはこちらの記事を読んで下さい。

本当に賢い住宅ローン返済方法は、繰上げしない、長く借りる、なぜ?

マイホームの購入価格が4,000万円や5,000万円を超える場合、住宅ローンの借入額をいくらに設定すれば一番多く住宅ローン控除を受けることができるか?

上に挙げた通り、住宅ローンの年末残高が4,000万円や5,000万円を超えていてもそれ以上に住宅ローン控除を受けることができません。であれば、住宅ローンの借入額をいくらに設定すれば一番多く住宅ローン控除を受けることができるか計算してみました。

一般の住宅と長期優良住宅、住宅ローンは変動金利の場合と固定金利の場合の4パターン計算します。

住宅ローン控除を最大限受け取る住宅ローン借入額の設定シミュレーション(変動金利の場合)

まずは一般の住宅と変動金利です。条件は以下の通りです。

- 住宅ローンの金利:0.517%、10年後から金利+1%

- 返済年数:35年

- 元利均等返済

- 住宅ローン開始年月:2018年1月

- 住宅ローン融資手数料:330,000円(楽天銀行の金利選択型)

- 抵当権設定登記の登録免許税:融資額の0.1%

- 住宅ローン控除の限度額40万円

- 借入額4,500万円と5,000万円の場合は、10年後に返済額軽減型で繰上返済

| 借入額4,000万円 | 借入額4,500万円 | 借入額5,000万円 | |

|---|---|---|---|

| 支払う住宅ローン利息 | 7,720,511円 | 7,678,138円 | 7,635,737円 |

| 融資手数料 | 330,000円 | 330,000円 | 330,000円 |

| 登録免許税 | 40,000円 | 45,000円 | 50,000円 |

| 支払うお金合計 | 8,084,511円 | 8,047,138円 | 8,009,737円 |

| 住宅ローン控除の合計 | 3,415,100円 | 3,761,272円 | 3,939,741円 |

| 住宅ローン控除の差額 | – | 346,172円 | 524,641円 |

| トータルの差額 | – | 383,545円 | 599,415円 |

続いて、長期優良住宅の住宅ローンの控除限度額50万円の場合

| 借入額5,000万円 | 借入額5,500万円 | 借入額6,000万円 | |

|---|---|---|---|

| 支払う住宅ローン利息 | 9,650,704円 | 9,608,319円 | 9,565,927円 |

| 融資手数料 | 330,000円 | 330,000円 | 330,000円 |

| 登録免許税 | 50,000円 | 55,000円 | 60,000円 |

| 支払うお金合計 | 10,024,704円 | 9,987,319円 | 9,949,927円 |

| 住宅ローン控除の合計 | 4,270,072円 | 4,633,613円 | 4,856,211円 |

| 住宅ローン控除の差額 | – | 363,541円 | 586,139円 |

| トータルの差額 | – | 400,926円 | 660,916円 |

※楽天銀行での試算にしたのは、融資手数料が住宅ローンの借入額によって変わらないからです。住信SBIネット銀行のように融資額に応じて融資手数料が増える場合、住宅ローンの借入額を増やして住宅ローン控除を多く受け取る際のメリットが減ってしまいます。

金利は楽天銀行の方が高いですが、借入額が多い場合は融資手数料が安くなる楽天銀行の方が安くなるケースが多いです。

計算した結果、一般の住宅の場合は住宅ローンの借入額を5,000万円にすることで住宅ローン控除をほぼ最大限受け取れることがわかりました。また、住宅ローンの借入額を4,000万円に設定する際と比べてトータルで60万円ほどお得になります。

長期優良住宅の場合は住宅ローンの借入額を6,000万円にすることで住宅ローン控除をほぼ最大限受け取れることがわかりました。また、住宅ローンの借入額を5,000万円に設定する際と比べてトータルで66万円ほどお得になります。

住宅ローン控除を最大限受け取る住宅ローン借入額の設定シミュレーション(固定金利の場合)

続いて固定金利の住宅ローンで計算していきます。

条件は以下の通りです。

- 住宅ローンの金利:1.23%(みずほ銀行)

- 返済年数:35年

- 元利均等返済

- 住宅ローン開始年月:2018年1月

- 住宅ローン融資手数料:33,000円

- 住宅ローン保証料:1,000万円あたり260,110円で計算

- 抵当権設定登記の登録免許税:融資額の0.1%

- 住宅ローン控除の限度額40万円

- 借入額4,500万円と5,000万円の場合は、10年後に返済額軽減型で繰上返済

一般の住宅(住宅ローン控除最大40万円)の場合

| 借入額4,000万円 | 借入額4,500万円 | 借入額5,000万円 | |

|---|---|---|---|

| 支払う住宅ローン利息 | 9,245,842円 | 9,593,792円 | 9,941,755円 |

| 融資手数料 | 33,000円 | 33,000円 | 33,000円 |

| 保証料 | 1,040,440円 | 1,170,495円 | 1,300,550円 |

| 登録免許税 | 40,000円 | 45,000円 | 50,000円 |

| 支払うお金合計 | 10,358,682円 | 10,841,687円 | 11,324,705円 |

| 住宅ローン控除の合計 | 3,474,100円 | 3,813,772円 | 3,969,560円 |

| 住宅ローン控除の差額 | – | 339,672円 | 495,460円 |

| トータルの差額 | – | +143,333円 | +470,563円 |

変動金利の場合は住宅ローンの借入額が多くなるほど住宅ローン控除の額が大きくなること、それから支払う住宅ローンの利息もほとんど変わらないことでトータルでは借入額が多い方がお得という結果になりました。

しかし、固定金利の場合は住宅ローンの借入額が大きくなると、住宅ローン控除の額は大きくなりますが、それに伴って支払う利息や手数料の金額が大きくなるので、トータルでは損という結果になりました。

これは、住宅ローン控除の割合が住宅ローンの年末残高の0.7%なのに対して、住宅ローンの金利が1.23%と高いのと、住宅ローンの借入額に比例して増える保証料が原因です。

以上のことから、変動金利で借りる場合、住宅ローン控除を最大限活用できるのは一般住宅の場合は借入額5,000万円、長期優良住宅の場合は6,000万円という結果になりました。

固定金利の場合は住宅ローン利息と住宅ローン控除だけを見れば、住宅ローンの借入額が増えれば増えるほど損になります。運用を絡めて考えない場合は、住宅ローンの借入額は少ない方がいいでしょう。

現金一括でマイホームを買える場合でも住宅ローンを利用したほうがお得になる

住宅ローンを使わなくても現金一括でマイホーム購入できるという状況でも住宅ローンを利用したほうがいいでしょう。

理由は3つで、住宅ローン控除を受けられるからと団体信用生命保険があるから、運用したほうが得だからです。

現金一括で買わずに預金連動型住宅ローンを利用してマイホームを買う

通常の変動金利やフラット35などの住宅ローンを利用しても、借入の手数料や支払う住宅ローンの利息などの支払いが発生するので現金一括で買った場合に比べてお得にはなりません。

しかし、預金連動型住宅ローンであれば支払う住宅ローン利息をゼロにすることができ、さらに住宅ローン控除を受けることが出来ます。

3,000万円を預金連動型住宅ローンを利用して借りた場合

それでは、どれくらい得になるのか計算してみます。住宅ローンの条件は以下の通りです。

- 住宅ローンの種類:預金連動型住宅ローン(愛媛銀行の愛のチカラ)

- 返済年数:50年

- 元利均等返済

- 住宅ローン開始年月:2015年1月

- 住宅ローン保証料:金利0.2%上乗せ

- 抵当権設定登記の登録免許税:融資額の0.1%

支払う住宅ローン利息0円

| 保証料 | 540,000円 |

|---|---|

| 登録免許税 | 30,000円 |

| 団体信用生命保険料 | 0円 |

| 支払うお金合計 | 570,000円 |

| 住宅ローン控除の金額 | 2,722,442円 |

| トータルの差額 | 2,152,422円 |

現金一括購入であれば3,000万円払って終わりですが、預金連動型住宅ローンを利用して住宅ローン控除を受け取る場合215万円得することが出来ます。

この預金連動型住宅ローンを利用するのは現金一括で購入できるけど、運用をするのは絶対に嫌だという人に向いています。

住宅ローン控除を受けるための手続き方法について

住宅ローン控除は住宅ローンを借りれば自動的に受けられるわけではなく、手続きが必要になります。その手続き方法についてお伝えしておきます。

住宅ローン控除を受けるための必要書類

まずは必要書類と入手先からです。

- 住民票の写し:新しい住所を管轄している市役所へ行ってもらいましょう。

- 住宅ローン年末残高証明書:10月〜11月頃に借り入れした金融機関から郵送で送られてきます。無くさないように保管しておきましょう。

- 登記事項証明書:法務局へ行くか、ネットでも入手できます。土地の借入もある場合、土地の登記事項証明書も必要です。

- 請負契約書(売買契約書):建物を建てたハウスメーカーや工務店からもらいます。土地の借入もある場合、土地の売買契約書も必要です。

- 源泉徴収票:年末に職場が発行してくれるはずです

- 中古住宅の場合は下記のいずれかが必要です。

- 耐震基準適合証明書:建築士など

- 既存住宅性能評価書:登録住宅性能評価機関

- 既存住宅売買瑕疵保険の付保証明書:住宅瑕疵担保責任保険法人

住宅ローン控除を受けるための手続き方法

上記必要書類を集めれば確定申告の手続は簡単です。毎年2月から3月の間に確定申告をするだけです。必要書類を持って、確定申告会場へいきましょう。

会場へ行けばやり方を教えてくれるので、その通りにやれば完成です。

自分で毎年確定申告をしている人以外であれば、2年目からは勤務先に住宅ローン年末残高証明書を提出するだけで自動的に住宅ローン控除の手続きをやってくれます。

個人事業主など、自分で確定申告をしている人は毎年確定申告をするついでに住宅ローン年末残高証明書を提出する必要があります。

超簡単に住宅ローン控除の金額を計算する方法

前半の方で詳しい住宅ローン控除の金額を計算する方法を紹介しましたが、超簡単に住宅ローン控除の金額を計算する方法も紹介します。

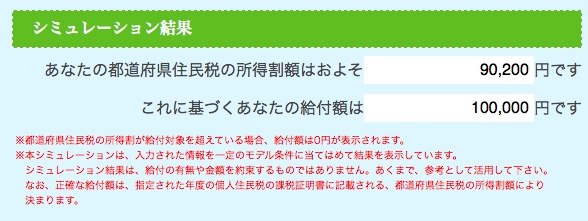

住まい給付金シミュレーションサイトで住宅ローン控除の計算もできる

消費税増税に伴い導入された住まい給付金ですが、それをもらえるかどうか、もらえるならいくら貰えるのかをシミュレーションするサイトが有ります。そこで、住宅ローン控除をいくら受けられるのかも計算できるのでやり方を紹介します。

住まい給付金シミュレーションサイトへ行く

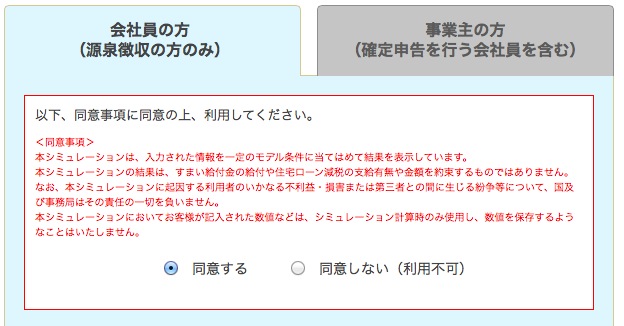

利用規約に同意する

シミュレーション結果はあくまでシミュレーションであって、その結果は自己責任でお願いしますという規約に同意します。

利用規約に同意すると数字を入力できるようになります。

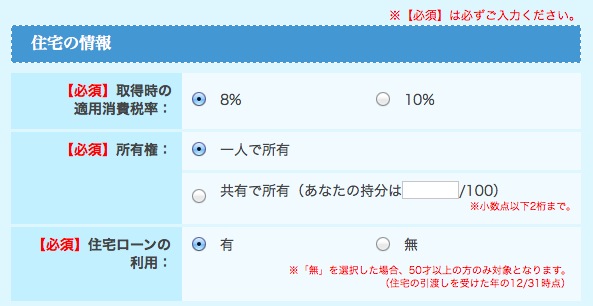

住宅の情報を入れる

消費税が何%の時に取得するのか、持ち分は1人か共有か、住宅ローンを使うのかどうかという質問に答えます。

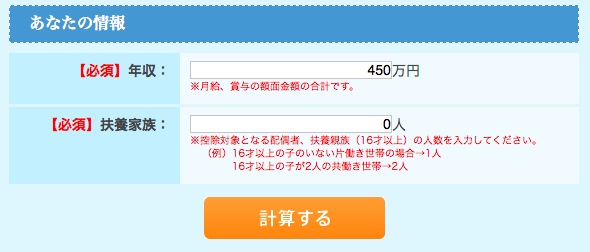

年収と扶養家族について入力する

続いては年収と扶養家族について入力します。年収は税込の金額です。扶養家族については赤字の注意書きを読んで該当する人数を入力して下さい。

奥さんが専業主婦なら1人、共働きで扶養の範囲を出ているなら0人、それに16歳以上の子どもがいればその人数を追加して下さい。

計算するボタンをクリックする

ここまで数字を入力できればボタンをクリックします。すると、住まい給付金の給付額が計算されます。

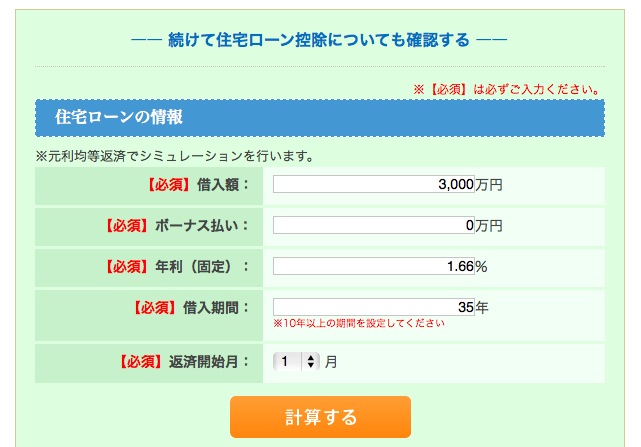

住宅ローンの情報を入力して計算ボタンをクリックする

住まい給付金の給付額が計算できたら、少し下にある住宅ローンの情報を入力していきましょう。

入力できたら計算ボタンをクリックしましょう。

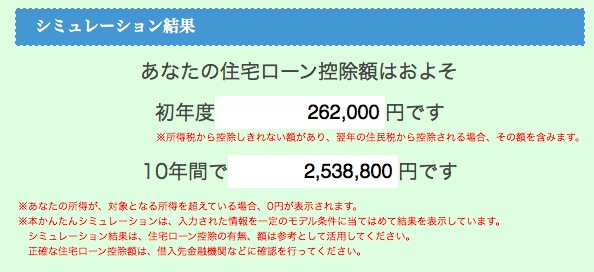

10年間で受けられる住宅ローン控除の控除額が計算できる

計算ボタンをクリックすると10年間で受けられる住宅ローン控除の控除額概算が分かります。

このサイトを使って住宅ローン控除を1人で受けたほうが得なのか、夫婦で受けたほうが得なのかを計算してみてください。

住宅ローン控除があるから固定資産税の支払いは大丈夫と考えてはいけない

マイホーム購入した後はもれなく固定資産税の支払いが始まります。つまり、住宅ローンの返済と固定資産税の支払いが始まるわけです。

ここで、固定資産税の支払いは住宅ローン控除があるから大丈夫と考えてはいけません

なぜなら、固定資産税は一生、住宅ローン控除は10年間しかないからです。住宅ローン控除で受け取る控除額で固定資産税を払えるから大丈夫と考えないようにしましょう。

固定資産税を含めて、住宅ローンを支払っていけるかどうかを判断するためにはライフプラン表を作成するしかありません。

こちらの記事にライフプラン表の作成方法について詳しく書いていますので、ぜひ読んでライフプラン表を作成してみてください。

これをやるまで家買うな!ライフプラン表をエクセルで作る16の手順

住宅ローン控除も考え方ひとつで受け取れる金額が大きく変わる

住宅ローン控除を単純に、住宅ローンを借りれば所得税や住民税が返ってくる制度として考えてしまうよりも、制度をよく理解して上手に活用してみてください。

私個人的なオススメは、住宅ローンの借入額はできるだけ多くして手元においたお金は運用し、住宅ローン控除もたくさん受け取るという選択です。

住宅ローン控除(減税)を忘れた、申請漏れ、ミス?

住宅ローン控除(減税)の手続きを忘れた、申請漏れがあっても、諦める必要はありません。「確定申告の更正」という手法で5年前に遡り、住宅ローン控除(減税)の手続きを行うことができます。

住宅ローン控除(減税)の手続きは初年度は御自身で税務署に足を運び手続きをし、2年目以降は勤務先の年末調整で行うことが可能ですが、いずれの申請漏れ、ミスでも更正手続きが可能です。更正手続きは税務署で行うため手間ですが、10万円単位の還付が受けれると思えば苦にはなりませんね。