目次

住宅ローンは繰上返済するのが賢いと言われるけど・・・

住宅ローンを借りる時、完済予定日や返済期間を決定することになります。理想的には、安定した収入が維持しやすい定年までに住宅ローンの終わらせておきたいところです。

例えば、定年が60歳であれば、ローンの返済も60歳までに終わらせることが賢い返済計画というわけですね。

給料収入がなくなったり、減ったりした時に、住宅ローンの支払いが残っていることがリスクにもなりますし、豊かな老後を過ごすための足かせになる可能性もあるためです。

近年は年金もきちんともらえるかどうかわからないと言われていますし、定年までに住宅ローンの返済を終わらせておくほうが良いのは言うまでもありません。

また、住宅ローンは返済年数が短ければ短いほど、住宅ローンで支払う利息、つまり銀行への手数料が少なくて済みます。その観点でも、住宅ローンの返済年数は短ければ短いほうが良いわけですが、返済期間を短く設定しすぎると、毎月の返済額が増えてしまって、30代・40代を楽しく過ごすためのお金がなくなってしまうことになります。

そのため、筆者は、決して無理することなく、また、楽しく生活できるお金を確保することを優先して、できる限り返済期間を長く設定することが賢い返済方法だと考えています。

本当に賢い住宅ローン返済方法とは?

結論として、住宅ローンは借りられるだけ借りたほうがよい、また、返済期間は長ければ長いほどよいと思っています。

順々に考えていきましょう。

住宅ローンの返済期間を短くするということは、毎月の返済額を増やすということです。

例えば、住宅ローンを35年で組めば月々の返済額は7万円で済むのに、20年や25年で組めば月々10万円の返済になります。

ということは、若くてやりたいこともたくさんある時期に月々3万円も多く住宅ローンにお金を回すことになります。もちろん、それが継続できれば老後の心配が少なくなります。住宅ローンを早く返済するのは、裏を返すと老後のために若い時に節約していることになるわけです。

先ほどの例で、返済年数を20年にした場合、毎月34,000円多く住宅ローンに支払う事になります。詳しく見て見ましょう。

試算した住宅ローンの条件は以下の通りです

- 住宅ローン借入額:2,000万円

- 返済方法:元利金等返済

- 金利

- 20年返済の場合:1.27%

- 35年返済の場合:1.34%

| 20年返済 | 35年返済 | |

|---|---|---|

| 毎月返済額 | 94,408円 | 59,681円 |

| 毎月返済額の差額 | +34,727円 | |

| 総返済額 | 22,657,806円 | 25,066,009円 |

| 総返済額の差額 | +2,408,203円 |

住宅ローンを早く完済する目的は何か?

では住宅ローンを早く終わらせる目的は何なのかと考えてみると、それは将来お金で困らないようにするため、金銭的な安心を得るためです。

住宅ローンの返済を早く終わらせて、手元に残るお金を多くしておきましょうと言われるわけで、この考え方はけっして間違いではありません。

住宅ローンを早く返す、繰上返済をするのは将来手元に残るお金を多くする手段の一つ

では、将来手元に残るお金を多くするためには、住宅ローンを早く返してしまうこと、返済年数を短くすることが一番よい手段なのかと考えると必ずしもそうではありません。

賢い人は住宅ローンの金利よりも高い金利でお金が増えるところにお金を回す

住宅ローンの返済にお金を回すということは、住宅ローンと同じ金利でお金を運用するようなものです。

厳密に計算すると違いはありますが、同じような効果を得ることができると言えます。

では、住宅ローンの金利よりも高い金利でお金を運用できるところにお金を預けたらどうなるのかというと、住宅ローンの返済にお金を回して返済年数を短く設定したり、繰上返済をして返済年数を短くしたりするよりも、将来手元に残るお金ははるかに多くなるのです。

上記の例では、住宅ローンの返済年数を15年短くすることで、住宅ローンに支払うお金を約240万円減らすことができました。

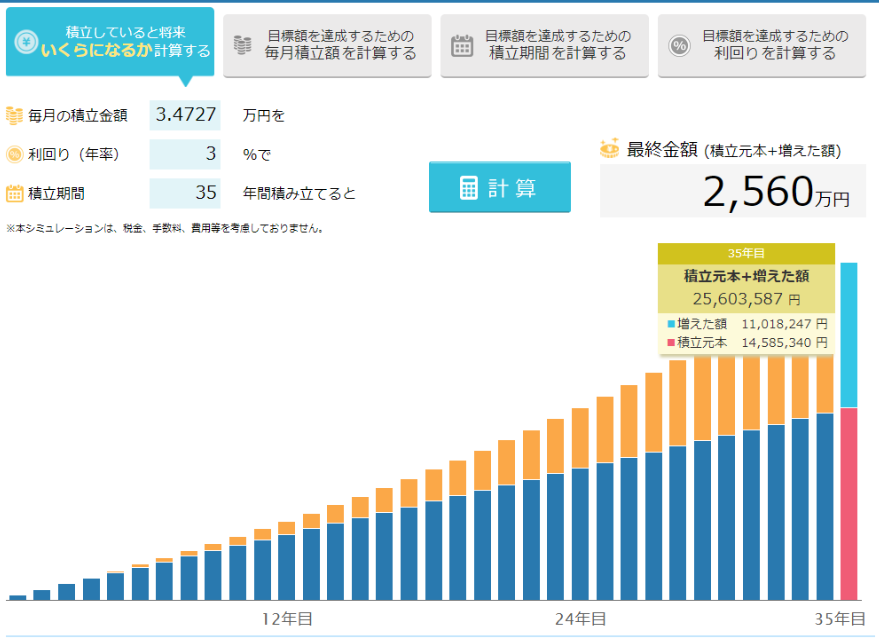

例えば、毎月3万円を利回り(金利)3%で運用できる預け先へ35年間回した場合にどうなるか計算して見ました。

計算の条件は以下の通りです。

- 住宅ローン借入額:2,000万円

- 返済方法:元利金等返済

- 金利

- 20年返済の場合:1.27%

- 35年返済の場合:1.34%

- 返済年数35年の方は、返済年数20年との毎月の返済額の差額を毎月積立投資に回す

| 20年返済 | 35年返済 | |

|---|---|---|

| 毎月返済額 | 94,408円 | 59,681円 |

| 毎月返済額の差額 | +34,727円 | |

| 総返済額 | 約2,200万円 | 約2,500万円 |

| 総返済額の差額 | +約240万円 | |

| 35年間の運用益(3%) | +約1,100万円 | |

| 20年後以降の投資金額 | -約625万円 | |

| 手元に残るお金の差 | +約175万円 |

20年返済は短期間で住宅ローンを返済することで240万円の節約をしましたが、35年返済の方は積立運用によって約1,100万円の運用益を得ます。

ただ、20年目から35年目までの投資に回すお金が625万円必要なので、それを差し引いた175万円が住宅ローンを35年に設定して毎月の住宅ローン返済額を減らして、それを試算運用に回すことで得られる差額の利益ということになります。

ちなみに積立投信の実際のイメージはこのようなものになります。

もっとも、これはあくまでも理論値なので毎年確実に3%の運用益を上げられるとは限りません。増える可能性もあれば減る可能性もあるのが資産運用の鉄則です。ただし、「住宅ローンの繰上返済をする」と言う行為は手元からお金を無くすことを意味します。家計の流動性を下げるというデメリットもあります。その一方でこのような商品は1週間あれば解約したお金が手元に戻ってきます。

突然まとまったお金が必要になった時に使えるお金としてカウントし続けることができるわけです。

「住宅ローンは繰上返済すると良い」という言葉を鵜呑みにせず、有効活用することも選択肢に加えておくことも実は非常に重要なことなのです。

団信という生命保険の価値にも注目を

団信は住宅ローンを貸し出す金融機関が保険料を負担している生命保険です。住宅ローンを借りるためには原則的に団信への加入が必須であるため、住宅ローンを借りる=団信にも加入しているということになります。

団信は死亡や高度障害を保障するものです。

ネット保険大手のネットライフ生命で死亡保険の月々の保険料がどの程度なのか確認しつつ、団信の保険料でどの程度価値があるのかを確認してみましょう。

40歳男性で、死亡保険2,000万円とすると、毎月3,600円もの保険料が必要となります。年間で43,200円にもなります。

住宅ローン残高が2,000万円であれば、この保険料が無料になるのと同じ効果となります。

万が一の備えを住宅ローンを借りていることで実現している側面もあることがよくわかりますね。

住宅ローンの繰り上げ返済をするほど、この無料の備えが減っていくという事実もしっかり把握したいですね。

まとめ:住宅ローンを繰上返済しろ!返済年数を短くして早く返せ!は間違いではない。ただ、どっちにしても住宅ローンはおとくなものを選ぶべき。

住宅ローンの返済は早く終わりましたが手元にあまりお金が残っていませんという状態と、住宅ローンは残っていますが手元にはたくさんのお金が残っていますという状態では、いったいどちらのほうが安心できるのでしょうか。

住宅ローンの返済年数を短く設定したり、繰上返済をして早く返したりする本来の理由、借入額を減らす本来の目的、理由は何だったのかということを考えれば、これは後者のほうが安心できる状態と言えると思います。

ただし、資産の運用を年利で3%を確保できる保証はどこにもありませんが無謀な数値でもありません。

また、住宅ローンを完済することで、保険料を銀行が負担してくれている生命保険、団信の保障が無くなってしまうという視点も忘れてはいけません。

さらに「1円の価値」は時代により変わります。色々な統計の取り方がありますが、今から30年ぐらい前の1円は今の1.25倍ぐらい価値があったと言われています。つまり、1円を大事に持っていても1/1.25≒0.75円の価値に下がってしまうことになるので、「単純に貯金しておく」ぐらいであればさっさと繰上返済してしまった方が良いでしょう。

もちろん住宅ローンの金利が低い時期でないとなかなかできることではありませんが、低い金利のところにお金をどんどん入れるよりも、高い金利でお金が運用できるところにお金を入れたほうが将来手元に残るお金は多くなる可能性があるわけです。

お金を持っている人はお金を働かせて稼ぐと言われています。誰でも大金持ちになれるとは言いませんが、このような考え方があるということは頭の中に入れておくようにしましょう。