民間の銀行などの金融機関や住宅金融支援機構などが実施している調査結果を見ると、近年は住宅ローンを契約する人の8割以上の人が変動金利タイプを選んでいます。

この”住宅ローンの変動金利タイプ”は、将来、銀行側の判断で金利があがるかもしれないので、10年後・20年後・30年後に自分の組んでいる住宅ローンの金利があがるのかが気になることがあります。

このページでは、20年後の住宅ローン金利の水準を予想すると共に、その根拠・理由について解説したいと思います。

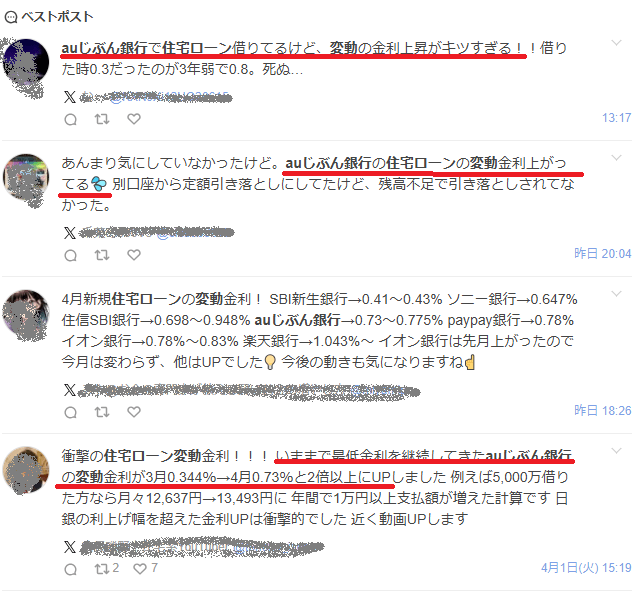

上記は2025年4月にSNS「X」に投稿されたauじぶん銀行の住宅ローンを利用している人のauじぶん銀行の住宅ローンに対するTweetです。それまで”業界最低水準”の低金利で貸し出しを増やしていましたが、手のひらを返したとまでは言いませんが、周辺の銀行以上のハイペースで金利が引き上げられたので、悲鳴を上げている利用者が続出している様子がうかがえます。

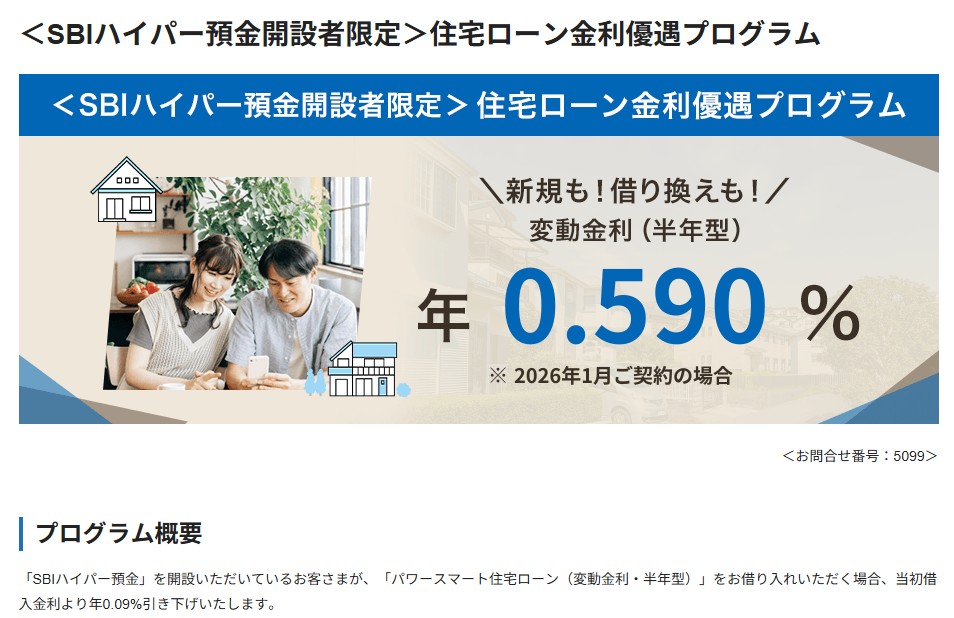

逆に、SBI新生銀行は、比較的、金利の引き上げを抑えていることで、相対的な魅力が上昇中です。各金融機関の最新の住宅ローンを知っておくことは、どの住宅ローンを利用する人にとってもメリットがあることなので、注目を集めている住宅ローンの最新金利や商品性はチェックしておくようにしましょう。

目次

過去20年の住宅ローンの金利推移は?

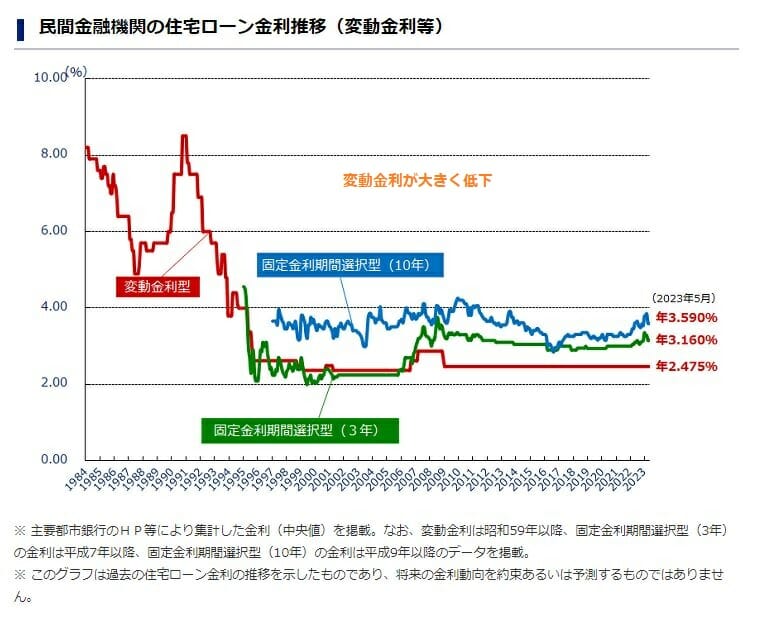

1991年のバブル景気崩壊の後、日本の政策金利は引き下げが相次ぎ、「失われた20年」と呼ばれる景気低迷が続いたことで、国内の金利は右肩下がりでした。

それに拍車をかけたのが2016年のマイナス金利政策の導入で、これにより日本の住宅ローンの金利水準はさらに低下しました。

特に、ネット銀行が積極的に住宅ローン金利を引き下げることでメガバンクも巻き込んだ住宅ローン金利引き下げ合戦が起きています。結果的に歴史的低水準で住宅ローン金利が推移しています。

直近では、SBI新生銀行、auじぶん銀行が積極的に変動金利を引き下げており、年0.20%台の変動金利を目にすることも珍しくなくなってきています。

上記は住宅ローンの基準金利の水準をグラフ化したものです。基準金利は変えずに、基準金利からの優遇幅を拡大して実際に適用する住宅ローン金利を低くしている状況です。

長期金利の推移

次に、固定金利タイプの住宅ローン金利と相関性がある長期金利(10年も国債利回り)の推移を確認してみましょう。

長期金利は今から30年ぐらい前には5-6%程度でしたが、20年前には2%程度、10年前には1.5%程度と段階的に低下していました。一気に金利低下を加速させたのが2016年(平成28年)に日銀が導入したマイナス金利政策です。

その後、2020年以降に発生したコロナ禍で世界各国で大規模な財政支出と金融緩和が実施されると景色が一変します。世界各国で高いインフレが発生し、各国の中央銀行が大幅な利上げを実施していき、2024年3月には日本でもマイナス金利政策が解除されました。年内には次の利上げも予想されています。

とはいえ、主要国の金利水準と比較すると日本の金利は引き続きゼロ%近辺で推移しており、ここから大きな利上げを実施できるような経済環境にもありません。

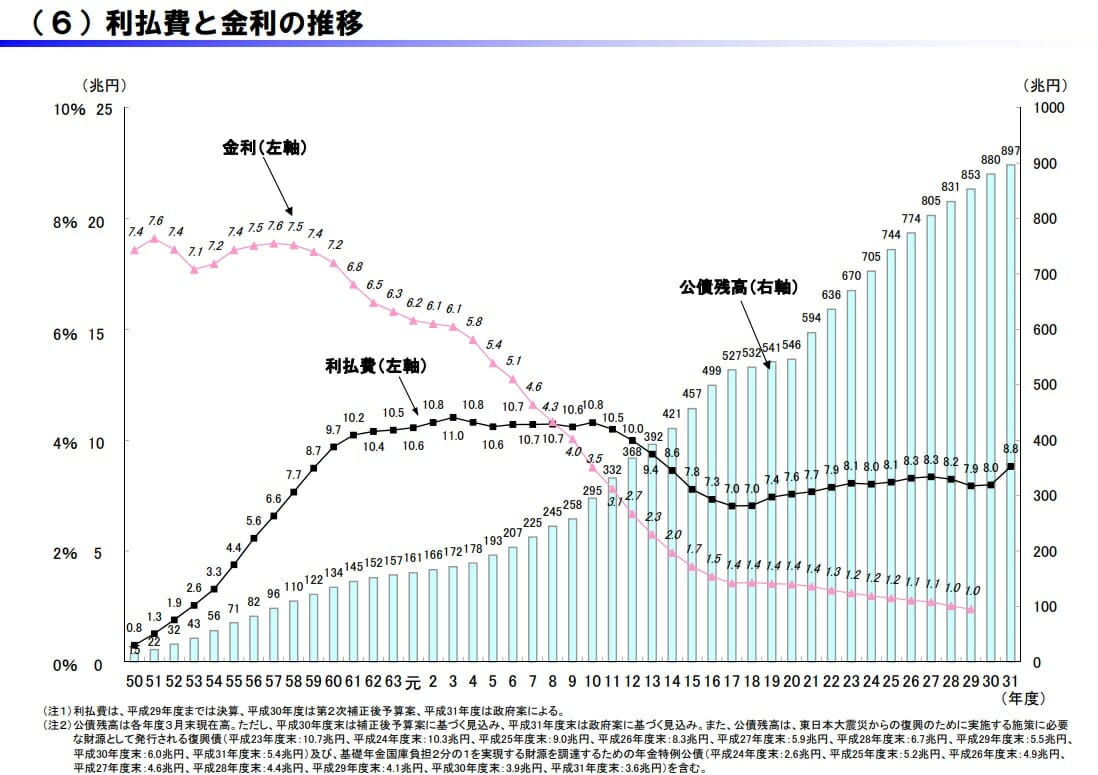

引用;財務省

直近の長期金利・短期金利の動向

長期金利の推移

新型コロナウイルスの経済対策として大規模な財政支出を行った世界各国ですが、急激なインフレを防ぐために各国の中央銀行は大幅な利上げを実施、現在も金利は高止まりしたままです。

日本でも、2022年12月に日銀がYCC(イールドカーブコントロール)と呼ばれる金融政策の修正を行ったのち、2024年3月にマイナス金利政策を解除が決定され、長期金利が上昇傾向にあります。

ただし、日銀は引き続き金融緩和姿勢を続けるとしており、このまま右肩上がりで長期金利が上昇していく状況にはありません。

引用;三井住友銀行

短期金利の推移

次に変動金利の指標となる無担保コール翌日物の金利推移です。こちらも2016年のマイナス金利政策の導入でマイナスが定着していましたが、2024年3月のマイナス金利政策の解除でプラス圏に復帰をしており、今後さらなる上昇があり住宅ローンの変動金利に影響するのか注視が必要な状況です。

引用;日本銀行

日本においては大きな金利上昇が考えずらい

以上、過去20年の金利推移を確認しましたが、世界各国のインフレ率と比較すると日本のインフレはかなり抑えられており、人口減少、需要減などの構造的な問題で金利をドンドンと引き上げる環境にはありません。

とはいえ、マイナス金利政策の解除に伴い、金利のある世界に戻ってきているという大きな潮流の変化には注目していくことが必要です。

日本の経済状況が厳しいのは今後も変わらないと思われる

コロナ禍の世界各国の財政支出と金融緩和により高いインフレを記録し、各中央銀行も利上げを積極的に行ってきました。

日本においても世界的なインフレを受けたコストプッシュ型のインフレが起きており、日銀が2013年から掲げてきた2%の物価上昇を達成し、2024年3月にマイナス金利政策が解除されています。

ただし、日銀自身も今後当面は金融緩和姿勢を維持するとしておりますが、下記にその根拠を解説していきたいと思います。

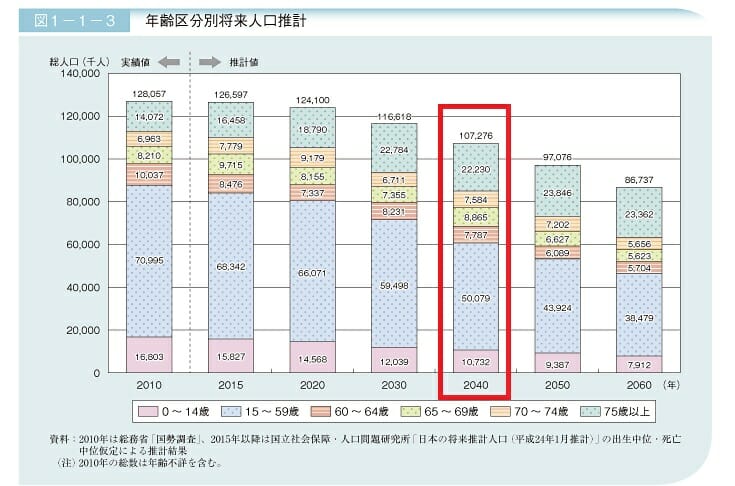

人口の減少

日本はすでに2011年から人口減少時代に入っており、2010年に1億2,800万人であった人口は、2040年には1億727万人と20年後には20%も人口が減少することとなります。この減少スピードは人類初と表現されるほどのものであり、人口減少に伴い急速な経済規模の縮小が間違いなく起こります。

今後20年の間に人口減少により経済的な縮小を穴埋めできるような移民政策の実現、新たな産業の確立はなかなか現実的に難しいと思われます。

高齢化の進展

少子化と並び問題なのが、高齢化です。人口が20%減少しますが、人口に占める高齢者の割合は劇的に増加、高齢者率は36%にまで増加すると予測されています。2010年の高齢者率は23%でしたので、高齢者の割合が1.5倍にも増えることとなります。

高齢者は医療費や介護費など政府の財政負担が大きい一方、現役世代と比較して消費への貢献は少ないため、国家の経済として考えれば負担はより大きくなります。

これを穴埋めするために消費増税や社会保険料の値上げなどが今後も実施されることとなり、現役世代には大きな負担となってくるでしょう。

世界を牽引するような新興企業が生まれていない

戦後、日本ではトヨタ、SONY、パナソニックなどの企業が世界で活躍する規模にまで拡大しました。この数十年でこうした規模の企業はファーストリテイリングやソフトバンクグループくらいしか思い浮かびませんね。

米国では旧来の産業が下火になるのに比例し、Facebook、Amazon、Google、Appleなどの世界的な企業が出現し、世界的な企業が生まれています。こうした企業が投資や移民を受け皿となり、経済発展に貢献しており、新陳代謝が進むことで経済全体が縮小することなく拡大を続けていますが、日本ではこうした循環がうまくできていません。

日本人の教育、雇用形態などざまざまな理由はあると思いますが、新興企業が多く出てきて、そうした企業の活躍がないと経済が縮小していくのは仕方の無いことと言えます。

景気がよくならないと原則的に金利は上がらない

景気が良くなることで中央銀行の金融緩和も縮小され、金利が上昇フェーズに移りますが、人口減少、高齢化、新興企業の不足など日本の抱えている問題は景気拡大にはなかなか結びつかず、残念ながら緩やかに衰退していくと考えるほうが妥当でしょう。こうしたことから日本で極めて金利が上がりにくい状況と言えます。

金利が上がるとみんなが困るはず

まず日本政府がとても困る

日本国政府は金利が上昇すると国債にかかる利払いが増加するため困ることとなります。平成31年度の国債残高は897兆円、利払いは8.8兆円になっています。国債残高が急増していますが、利払いは30年前に10兆円を超えていた事を考えると、いかに金利の低下が大きなインパクトを与えるかということが分かりますね。仮に金利が30年前と同じ6%もあれば、利払いは6倍にもなり、50兆円近い予算が必要となります。50兆円は日本政府の歳入とほぼ同じですので、いかに金利の低下が大きな意味を持っているかが分かります。逆に金利が上昇してしまうと利は利払いが急増することも分かりますね。現状金利は1%で予算組みされていますが、これが2%になれば、利払いだけで9兆円近い支出増ですので、国家財政には大きな影響を及ぼします。

国債の残高を見えると、景気の状況は抜きにして、日本政府は意図的に金利を低くしておかなければならない状況であることが理解できますね。

日本国民も困る

国民の代表的な借金と言えば住宅ローンです。新規で住宅ローンを借りる人の60%が変動金利を利用しているとされています。仮に2019年に3000万円の住宅ローンを年0.5%の変動金利で借りたものが、11年後に年2.5%に上がった場合の月々の返済額の違いを確認してみましょう。

| 年0.5%のまま金利が変わらず | 11年後から年1.5%に金利が上昇 | |

| 月々の返済額 | 77,875円 | 当初10年 77,875円

11年後以降 98,381円 |

| 総返済額 | 32,712,944円 | 38,818,332円 |

月々の返済が25%程度、約2万円増えることとなります。3,000万円の借入でこのインパクトですので借り入れ金額がより大きな場合にはより返済額の上昇が大きくなります。現在でも住宅ローンが原因で年間1万人の方が自己破産という道を選んでいるといわれています。金利が上昇することで自己破産する方が急増することは容易に想像できます。日本国民も金利が上昇するのは困る状況にあります。この点は政府・日銀も十分に理解しているでしょう。

20年後の住宅ローン金利を予測

当サイトでは20年後の住宅ローン金利も大きくは上昇しないと予想します。変動したとしても1%程度の上昇が限界ではないかと考えます。

今後20年間の住宅ローン金利の予想

| 変動金利 | 年0.50%~年1.40% |

| 10年固定金利 | 年1.00%~年1.50% |

| 35年固定金利 | 年2.00%~年3.00% |

特に今後5年程度は現状の住宅ローン金利から大きな変動はないと考えられますので、変動金利で住宅ローンを組むことがもっともコストを抑えることができる選択肢と言えるでしょう。

低金利な主な変動金利

|

金融機関 |

主な特徴 |

| auじぶん銀行の住宅ローン | がん50%保障、全疾病保障が無料で付帯 |

| ソニー銀行 | がん保障が無料で付帯、融資事務手数料は44,000円(税込)~ |

| 住信SBIネット銀行(WEB申込コース) | 全疾病保障が無料で付帯。 |

| SBI新生銀行の住宅ローン | 介護保障が無料で付帯。融資事務手数料は55,000円(税込)~ |