この記事では、マイホーム購入&住宅ローンを組む年齢の目安や平均について解説しています。

「一般的な平均を知っておきたい」という気持ちはよく理解できますが、マイホームを必要とするタイミングは人それぞれです。独身時代から購入する人もいれば、結婚して子供ができてから購入する人もいます。もちろん、どちらが正しいという話でもありませんし、正解があるわけでもありません。

それでは、マイホーム購入&住宅ローンを組む年齢の目安や平均について、いくつかの視点で見ていきたいと思います。

目次

実際の住宅購入者の平均年齢について

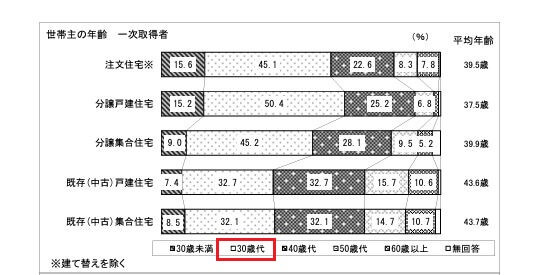

実際にマイホームを購入している方の年齢について、国土交通省が発表した『令和4年度住宅市場動向調査の結果』を参考に確認をしていきましょう。

この調査では住宅の種類ごとに購入者の年代について調査を行っています。この調査によると30代でマイホームを購入している方が、いずれでも最多となっています。

平均年齢で見るともう少し用紙は変わっているようで、中古住宅は若干年齢層が高い方が購入していることが、上記の図の一番右、平均年齢から読み取れます。

特に分譲戸建てと分譲マンションでは全体の約60%が30代までに購入、それ以外の住宅でも全体の半数程度は30代までに購入している結果となっています。

金融機関が定める住宅ローンの年齢制限について

次に金融機関が定めている住宅ローンの年齢制限について確認をしてみましょう。

| 金融機関 | 申し込み時年齢 | 完済年齢 |

|---|---|---|

| PayPay銀行 | 20歳以上65歳未満 | 80歳未満 |

| 新生銀行 | 20歳以上65歳未満 | 80歳未満 |

| auじぶん銀行 | 満18歳以上満65歳未満 | 満80歳未満 |

| ソニー銀行 | 満20歳以上満65歳未満 | 満85歳 |

| 住信SBIネット銀行(WEB申込コース) | 満18歳以上満65歳以下 | 満80歳未満 |

| 住宅ローン(対面)/住信SBIネット銀行 | 満18歳以上満65歳以下 | 満80歳未満 |

| ARUHI(フラット35) | 70歳未満 | 80歳未満 |

| イオン銀行 | 71歳未満 | 80歳未満 |

| 三菱UFJ銀行 | 70歳未満 | 80歳未満 |

65歳まで住宅ローンの申し込みができ、80歳までに完済をすればよいという金融機関が大半ですね。審査基準の面からは64歳でも継続的な収入があると判断されれば住宅ローンを組むことができることとなります。

80歳までの完済が必要となるので、35年ローンを組もうとした場合には、45歳までに住宅ローンの借入をする必要があります。

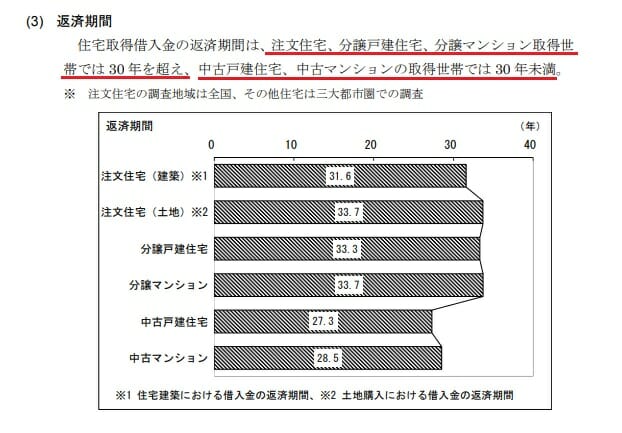

前項でも紹介した国土交通省の『平成30年度住宅市場動向調査の結果』には、住宅購入時の住宅ローン返済期間に関する調査も含まれています。

これによると中古住宅の返済期間は30年以下ですが、新築住宅では平均で33年台となっており、ほぼ全ての方が35年ローンを組んでいることが分かります。新築住宅を購入する場合にはより購入時の年齢に気をつける必要がありそうですね。

団体信用生命保険(団信)および疾病保障の年齢制限について

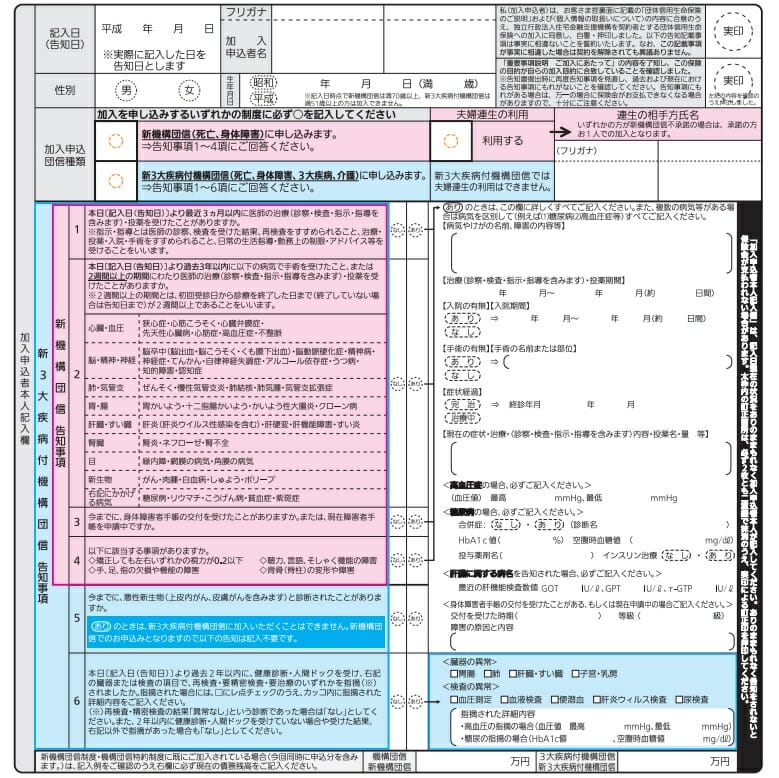

団体信用生命保険(団信)の年齢制限

住宅ローンの利用に必須となる団信ですが、特別な年齢制限はなく、前述の各金融機関の住宅ローンの審査基準(年齢制限)に準じています。

しかし、気をつけたいのは団信が生命保険であるため、加入には審査があり、健康状態によっては団信の加入審査に落ちる可能性があることです。

40代になるとがん、生活習慣病、糖尿病などになる確率が上がり、団信の審査でも告知書のみの提出ではなく、医師の診断書の提出が必要になるケースも多くなります。

団信の面からは30代で住宅ローンを組むのがよいと言って御幣はないでしょう。

疾病保障の年齢制限

疾病保障はその種類・金融機関により年齢制限が変わっているので注意が必要です。ネット銀行では無料で疾病保障を付帯するケースも増えており活用しないのはもったいないですね。

金融機関・疾病保障ごとの年齢制限を確認していきましょう。

| 疾病保障の種類 | 金融機関名 | 年齢制限 |

| がん50%保障団信(4疾病保障付き)※がん100%保障団信など | auじぶん銀行 | 満50歳 |

| がん50%保障団信、がん100%保障団信、11疾病保障 | PayPay銀行 | 満50歳 |

| 全疾病保障 | 楽天銀行(金利選択型) | 満65歳 |

| 全疾病保障 | 住信SBIネット銀行(WEB申込コース) | 満65歳 |

| 安心保障付団信(団体信用介護保障保険) | SBI新生銀行 | 65歳以下 |

| 7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉 | 三菱UFJ銀行 | 満50歳 |

※満50歳までのお客さまが加入可能。

がんを保障の対象とする疾病保障は満50歳まで、それ以外は65歳まで加入できることになっていますね。

三菱UFJ銀行を筆頭に、メガバンクや地銀などでも3大疾病、7大疾病などの疾病保障も取り扱いがありますが、これらも満50歳としているケースが大半です。

疾病保障の観点から見ると40代までに住宅ローンを組んでおく必要があると言ってよいでしょう。

住宅ローン借り換えから考える住宅ローンを組む年齢の目安

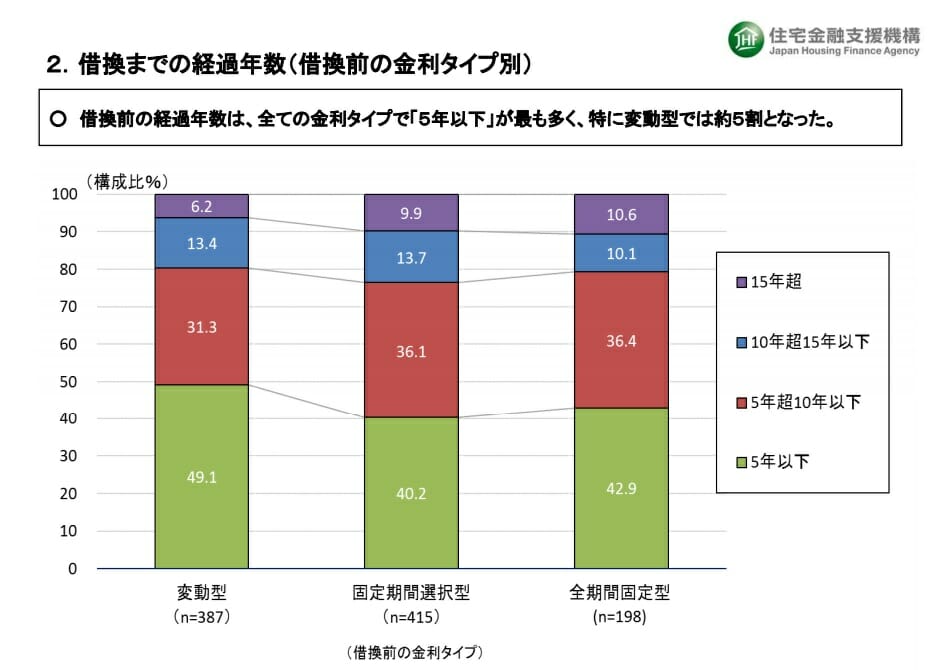

前項では団信や疾病保障について確認しましたが、住宅ローン借り換えにも年齢的な制限が関わってきます。それは団信や疾病保障の加入審査が借り換え時に再度必要となるためです。

フラット35を管轄する住宅金融支援機構の「民間住宅ローン借換の実態調査」によると、借り換え前の住宅ローン契約から借り換えまでの経過年数は10年未満の方が全体の80%にもなっており、高齢化する前に住宅ローン借り換えをしているケースが大半であることが分かります。

40代以降は健康状態リスクが増し、借り換えがしにくくなるケースが増えることから、30代前半に住宅ローンを組むのが望ましいです。

もっとも、長引く低金利政策により、2024年6月現在の住宅ローン金利は過去最低に近い水準です。変動金利であればSBI新生銀行が年0.290%(キャンペーン適用)、35年固定金利で年1.700%を提示しています。

住宅ローン借り換えには安くても数十万円程度の諸費用が発生しますので、今の金利水準であれば住宅ローン借り換えをするという選択肢が完済までに発生しない可能性も極めて大きいとは言えます。

年代別の住宅ローンの注意点

20代

年収が相対的に低い20代で住宅ローンを組むと、住宅ローンの借り入れ可能額に限りが出てきます。年齢が若いので35年ローンを組んでも60歳ぐらいまでには返済を終えられるという点では有利です。

ただ、転職や結婚(家族構成の変化)などご自身の人生設計がどう動くのか、20代ではほとんどわかりません。将来を見据えて、どこにどれぐらいの価格の家を買うかという観点での住宅選びがポイントとなります。

30代

お子さんの成長などを見据えたマイホーム選びがポイントとなります。住み替えなどを検討しない場合には住宅ローン完済までの返済金額が確定できるフラット35を選ぶ人も一定数いますが、auじぶん銀行など、超低金利が続いている変動金利タイプの住宅ローンを選ぶ人が大半です。

なお、ご夫婦共働き世帯の場合で、世帯の年収で住宅ローン借り入れ可能額を計算してしまうと、共働きできない状態になった時に苦労することになるので注意しましょう。

近くにイオンがある人にはイオン銀行の住宅ローンもおすすめです。(イオン銀行で住宅ローンを借りていると、夫婦でイオンに買い物に行った時の買い物代金が値引きになるサービスが利用できます)

40代

40代に入ってのマイホーム購入では定年を強く意識した住宅購入および住宅ローン借入を行いたいですね。退職金、年金がいくらもらえるか分からない状態で定年タイミングを越える住宅ローン完済年齢を前提にするのは注意が必要です。

また、定年後に再雇用、アルバイトなどで働くつもりでも、健康上の理由で働けなくなっているリスクもありますね。

頭金や貯蓄に余裕がない場合には病気や怪我で働けなくなるリスクを考え、疾病保障が充実しているauじぶん銀行の住宅ローンはぜひ検討したいところです。

団信の審査の観点からは40代後半からは生活習慣病やその他の健康問題が出やすくなるため、団信の審査に通りにくくなる可能性があります。

50代

50代になると収入がピークを過ぎる可能性があり、定年退職後の収入減少を考慮する必要があります。50代でのマイホーム購入は貯蓄(頭金)が大きな意味を持ちます。定年退職のタイミングから逆算をし無理のない住宅選びをしたいですね。

50代ではがんなどを保障する疾病保障の付帯ができませんので、代わりに就業不能などを保障しているSBI新生銀行の住宅ローンなどの住宅ローンの活用を検討してみてください。

まとめ

さまざまな視点から住宅ローンを組む年齢の目安を探ってきましたが、30代のうちに住宅ローンを組むのが理想と言えるでしょう。特に30代半ばになれば安定した年収の見込みも付いてくる頃です。

もちろん、頭金や年収に余裕があれば20代、40代で住宅ローンを組むことは全く問題が無いでしょう。