マイホームを購入したいと思っても、自分が住宅ローンを借りられるかどうかを不安に感じる人も多いと思います。

そして現金一括で買えるだけのお金を持っていなければ、住宅ローンの審査に通らなければマイホームを買うことができません。

そこで、今回は住宅ローンの審査の基準や期間について説明したいと思います。

この記事を読んでいただければ、住宅ローン審査に対する理解が深まって、いざというときに慌てたり、無謀な住宅ローン審査を受けて無駄な時間を費やしたり、無駄な精神的ダメージを負うことを防ぐことができるようになると思います。

目次

住宅ローンを借りるには審査の流れや期間は?

まずは、住宅ローンの審査の流れや審査にはどれくらいの期間がかかるかについて説明していきます。

住宅ローン審査の流れ

銀行や金融機関によって細かな流れは違いますが、一般的な住宅ローン審査の流れは以下の通りです。

- 購入する土地・建物を決める

- 住宅ローンの申込

- 事前審査(1週間程度)

- 本審査(1~2週間程度)

- 工事請負契約もしくは売買契約

- 住宅ローンの契約

- 住宅ローンの実行(お金を受け取る)

という流れになります。

しかし、一口に住宅ローンの審査と言っても「事前審査」「仮審査」「本審査」といろいろあります。そこで、それぞれの違いについて説明していきます。

住宅ローンの事前審査とは?

住宅ローンを最終的に契約するにはハウスメーカーや工務店との工事請負契約や売買契約書が必要になります。ただ、家を買う人の立場からすると契約したあとで住宅ローンの審査に通らないというような事態は避けたいですし、ハウスメーカーや工務店の立場からしても、契約まで取り付けて住宅ローンの審査に通りませんでした〜となると、事後処理が大変すぎます。

そこで、工事請負契約や売買契約をする前に、住宅ローンに通るかどうかを事前に確認しておく審査を事前審査といいます。

住宅ローンの事前審査を受けておくことで、家を買う側も家を建てる側、売る側も住宅ローンの審査に通らないかもしれないという不安を解消できるというわけです。

一般的にこの事前審査は不動産会社が指定する金融機関で行われることが多いわけですが、ここで注意しなければならないのは「その住宅ローンで安易に決めると損をしてしまう」ということです。世の中にはもっと金利が低い商品がたくさん存在しています。

不動産会社や銀行の営業マンは「特別な優遇金利です」とか「この住宅ローンで決まりでいいですよね?」と聞いて来たりしますが、そこは流してしまってこっそり自分で他の金利が低い住宅ローンの申し込んでみることが重要です。

住宅ローンの事前審査では何をチェックされるのか?

で、その事前審査ではどんな項目がチェックされるのでしょうか?

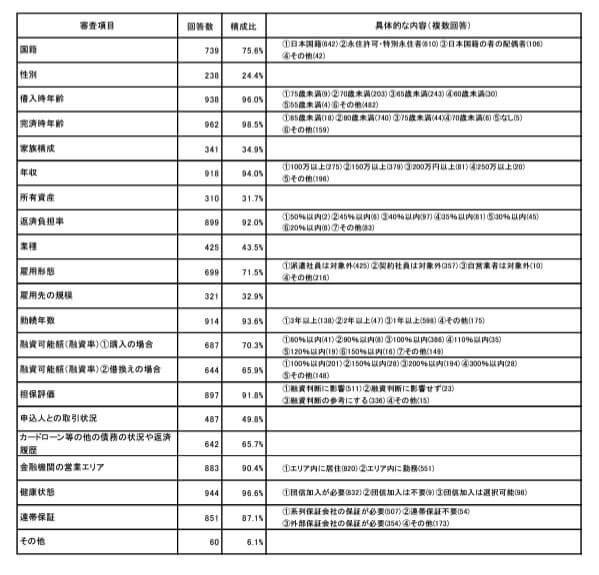

国土交通省「令和5年度民間住宅ローンの実態に関する調査」結果報告書、長期・固定金利の住宅ローン等に関する融資審査等をみると銀行がどんな項目を審査して、そしてどの項目を重視しているのかという調査結果がありますので紹介します。

これを見ていくと、銀行が住宅ローン審査の時にどんな項目を重視してみているのかがわかりますね。構成比が90%以上は殆どの銀行がその項目を住宅ローン審査に影響があるとしているということです。

構成比が高いものについて解説していきます。

完済時年齢:構成比98.5%

完済時年齢とは住宅ローンを返し終わる時の年齢ですね。殆どの銀行条件をが80歳未満であることとしています。

つまり、完済が80歳を超えるような住宅ローンの申込は審査に落とされる可能性が高いということが言えます。

借入時年齢:構成比96.0%

これは上の完済時年齢とほぼ同じですね。あまりにも住宅ローンを借りる年齢が高くなると、完済できる年齢が遅くなるので住宅ローン審査に通りにくくなるということでしょう。

返済負担率:構成比92.0%

これは年収に占める住宅ローン返済の割合ですね。回答数に対して具体的な内容の数字が少ないですが、一番多いところは35%以内ですね。つまい、住宅ローンの返済負担率が35%を超えているような申し込みであれば審査に落とされる可能性が高いということが言えます。

ちなみに、住宅ローンの返済負担率の計算はあなたが借りる住宅ローンの金利で計算されないようです。銀行によって違うかもしれませんが、審査金利という金利を使って返済負担率を計算します。審査金利は4%程度に設定されている事が多く、金利が4%になっても住宅ローン返済が可能かどうかをチェックしているようです。

住宅ローンの返済負担率についてはこちらの記事も読んでみてください

勤続年数:構成比93.6%

文字通り、今の会社に何年勤めているかですね。一番多い回答は勤務年数1年以上でした。つまり、勤務年数が1年に見たない場合は住宅ローン審査に落とされる可能性が高いということですね。

年収:構成比94.0%

この年収は税込みの年収ですね。最低でも100万円以上としている銀行が多く、150万円以上ないとダメだとしている銀行が最も多いですね。

担保評価:構成比91.8%

担保評価とは、購入する予定の土地や建物の評価額ですね。銀行は住宅ローンを払えなくなった場合には土地と家を差し押さえます。差し押さえても価値がないといけませんから、その価値が有るかどうかも住宅ローンの審査に影響するようです。

健康状態:構成比96.6%

これは団体信用生命保険に加入できるかどうかという指標ですね。ただ、驚いたことに団信加入は選択可能としている銀行が94行もあるんですね。私はフラット35以外では団体信用生命保険に加入しないと借りられないものだと思っていました。

融資可能額(融資率):構成比70.3%(購入)、構成比65.9%(借換)

融資率とは、購入する物件に対して何割住宅ローンで賄うかということです。例えば、土地と建物合わせて3000万円、住宅ローンの借入額が2400万円なら融資率は2400万円÷3000万円で8割です。

調査結果で一番多かった回答は100%以内です。つまり、土地と建物を合わせた金額を丸々借りることができるということですね。諸費用も購入価格に含めてくれる場合は諸費用分も借りることができます。

全額借りると住宅ローンの借入額が多くなってしまうかもしれませんが、支払っていけるなら問題ありません。むしろ、住宅ローンの借入額は多ければ多いほど有利ですから。

それについて詳しくはこちらの記事をご覧ください。

本当に賢い住宅ローン返済方法は、繰上げしない、長く借りる、なぜ?

住宅ローンの事前審査にかかる期間は?

かかる期間については銀行や金融機関によって違いますが、概ね1週間程度。長くても2週間くらいだと思います。

愛媛県に本店がある伊予銀行では事前審査は翌日回答をすると謳っています。またソニー銀行のようにネット銀行の中にはAIによる審査を導入し、最短60分で回答するという驚異的な速さを実現しているところもあります。

フラット35には事前審査はない?

フラット35には事前審査はありません。無いというと誤解がありそうですが、フラット35取り扱いの銀行や金融機関が収入や借入額の目安、融資率が9割を超えていないかどうかを確認する独自のサービスが仮審査です。

事前審査がないということは、土地も建物も決まって契約したあとの審査になります。なので、フラット35の独自の仮審査が通っても契約できないことが多いと言われていて、不動産会社はフラット35の簡易審査だけでは売買契約を結んでくれないことが多くあります。

なお、フラット35の審査は全て住宅金融支援機構が行います。

フラット35取り扱いの銀行や金融機関が返済負担率や融資率をチェックしたあと住宅金融支援機構に書類を送り、そこで審査が行われます。

フラット35の仮審査で審査される項目

フラット35の審査は2段階で行われます。仮審査のあとで本審査という段階です。それぞれ審査される項目が違うので紹介します。まずは仮審査です。

- 返済能力(返済負担率の基準をクリアしているか)

- 物件の担保価値

の2つをメインで審査するようです。この仮審査をクリアすれば本審査に進みます。

フラット35の本審査で審査される項目

本審査でチェックされる項目は以下の通りです。

- 仮審査で提出した情報に嘘偽りがないか

- 仮審査の時から新たに借金が増えていないか

- 個人信用情報

- 仮審査の時から転職や失業をしていないか

という項目をチェックするようです。

住宅ローンの事前審査は銀行住宅ローンの場合、仮審査はフラット35の場合

住宅ローンの事前審査に仮審査、ややこしいですが、上記に書いた通り事前審査はフラット35を利用する場合にはなく、銀行住宅ローンの場合の制度です。

そして、仮審査はフラット35を利用する時の制度です。

フラット35の本審査は紹介しましたが、銀行住宅ローンの場合の本審査について説明します。

住宅ローンの本審査とは?

住宅ローンの本審査も事前審査と同じ項目をチェックされます。しかし、なぜ2回も同じ項目をチェックされるかというと、審査するところが変わるからです。

事前審査は銀行がします。本審査は保証会社がします。

保証会社とは、住宅ローンを払えなくなった時にあなたに代わって銀行に住宅ローンを支払ってくれる会社のことです。その保証会社も住宅ローンをきちんと支払っていける人なのかどうかをチェックしているわけです。

審査するところが違うので、審査基準も変わってきます。ということは、事前審査でOKでも本審査でNGになったり、借りられる金額を削減されるということもあり得るのです。

住宅ローン本審査にかかる期間は?

ほとんどの場合で1週間程度で結果が出るようです。ただ、これもすんなり審査が進んだ場合です。追加で必要になる書類を求められたり書類に不備があったりすると、その分追加で時間がかかります。

もし、土地の代金をいつまでに支払わないといけないという期日が決まっているなら、少なくても1ヶ月前くらいには事前審査を受けておくことをオススメします。

まとめ

住宅ローンの審査項目や、どれくらい期間がかかるかについてご理解いただけたでしょうか?

事前にどんな項目を審査されるのか、またどれくらいの期間がかかるのかを知っておくことで、「審査に通らない!」とか「3日後には土地代金を払わないといけないのにまだ審査結果の連絡がない!」と慌てることが無くなります。

住宅ローン審査はマイホーム購入に必須です。事前にきちんと確認しておきましょう。

なお、住宅ローンの金利は審査基準と表裏一体です。具体的には「金利が低い住宅ローンは審査が厳しい傾向」があり、「金利が高い住宅ローンは審査が緩い傾向」があるということです。つまり、「金利が高い住宅ローンで良いのであれば、いくらでも存在しています。金利は普通でも「保証料をものすごく高い住宅ローンを提供している金融機関」もたくさんあります。

結論として、それらの金利が高い住宅ローンを利用することはおすすめしません。単純に高い利息を払わされれて、返済できなくなったら家を持って行かれるだけです。したがって、できる限り自身が申込できる中での最低金利の住宅ローンを選びたいものですね。

では、どのような住宅ローンであれば審査に通りやすいかを最後に解説しておきたいと思います。まず、フラット35です。これは「国が税金を使って国民の住宅購入を支援する」という枠組みがあるので、審査に通りやすいし金利も低いという特徴があります。

フラット35はどの金融機関で申し込んでも最終的に住宅金融支援機構に行きつく住宅ローンで、民間銀行の審査に落ちた人でも審査に通ったという声が多数あります。注意したいのは同じフラット35なのに「手数料」や「金利」が申し込む金融機関で違ってくることです。

はっきり言ってフラット35を申し込むなら「手数料」と「金利」を低くしている金融機関に申し込んだ方が良いでしょう。具体的には「住信SBIネット銀行」の条件が魅力的です。保証型のフラットであれば、全疾病保障が無料で付帯するのは大きな特徴です。

※ただし、住信SBIネット銀行はネットで申し込みするので審査が遅かったり、複雑な背景(中小企業のオーナー・個人事業主、不動産投資をしているなど)がある人だと審査に時間がかかるという声があります。そんな人は、いろんな人にフラット35を貸してきた実績があるアルヒに相談してみるという手もあります。アルヒは何年も連続で日本一フラット35を貸している金融機関なので、豊富な実績があります。もちろん人気を集めているだけに金利も低いので相談してみて損はないと思います。