マイホームを購入する時、それまでは想像していなかったお金がかかったりするものです。その中の1つに住宅ローンを借りるためにかかる様々な諸費用がかかります。例えば住宅ローンの融資手数料や建物・土地の登記費用など。それらの中でも高額になりやすいものが住宅ローンの保証料です。

数十万円~百万円以上かかることもある住宅ローンの保証料。この保証料とは一体何のお金なのか?今回は住宅ローンの保証料について詳しく説明します。

目次

住宅ローンの保証料とはなにか?

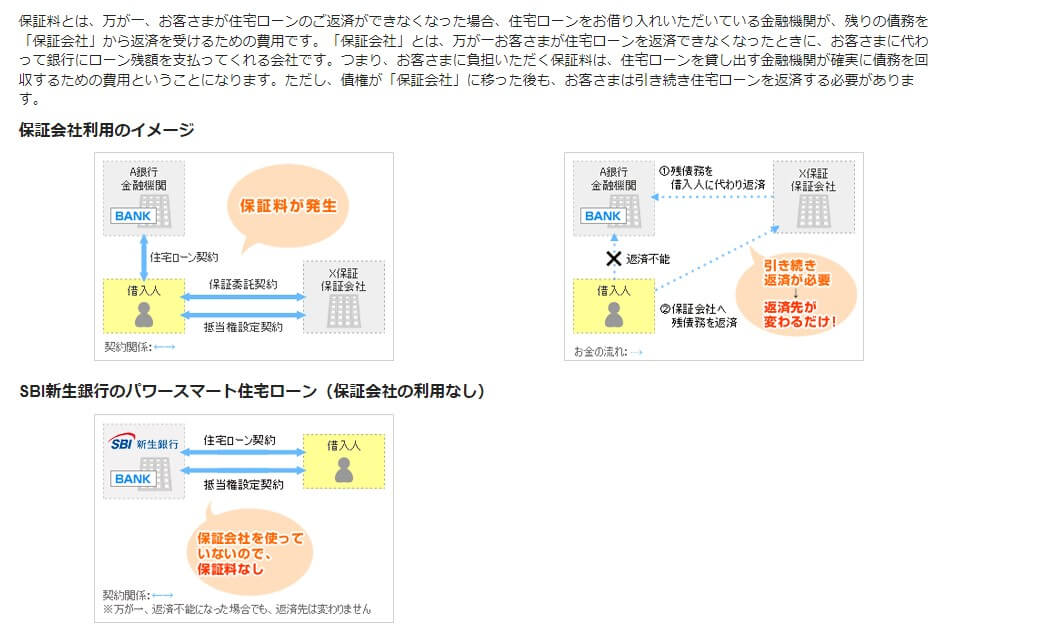

住宅ローンの保証料とは、あなたが住宅ローンの返済ができなくなった時に、保証会社にあなたに代わって住宅ローンの肩代わりをしてもらうために払うお金です。つまり、銀行にとって住宅ローンをきちんと払ってもらうための保険のような役割を担っています。(肩代わりしてもらえれば貸し倒れで困ることがない)

引用;SBI新生銀行の公式サイト

引用;SBI新生銀行の公式サイト

住宅ローンは保証会社が払ってくれればそれで終了か?

保証会社と契約が必要な住宅ローンの場合、あなたが住宅ローンを払えなくなっても保証会社があなたに代わって住宅ローンを支払ってくれます。そのために高い保証料も支払うわけですが・・・、残念ながらそれで終了、とはなりません。

保証会社が銀行に住宅ローンの肩代わりをしたあと、保証会社があなたに”肩代わりしたお金を払いなさい”と請求してきます。つまり、お金を払う先が銀行から保証会社に切り替わっただけなのです。結局、保証会社にお金を返せなければマイホームを手放したり、自己破産したりと大変な状況になることに違いはありません。

つまり、自分たちにとって意味が無さそうなのに高いお金はかかる、それが住宅ローンの保証料という仕組みです。

保証料なしの住宅ローンにリスクはない

このように保証会社はあくまで金融機関を守る仕組みのものであり、保証料を支払ったとしても私たちには何のメリットもありません。このため、ネット専業銀行やフラット35などの保証会社を必要としない住宅ローンにこれらのリスクは存在しません。

住宅ローンの保証料は全く意味のないお金

上の説明を見て頂ければ分かる通り、住宅ローンの保証料はあなたにとっては全く意味のないお金です。しかも、この意味のない保証料というお金は何十万円もします。

大きな銀行の住宅ローンでは、子会社の保証会社を使っていて、「グループ内の天下り先」みたいに銀行からの出向者で社員が固められている、なんて話もよく耳にします。

銀行員の最後の仕事のために支払らさわれているような気分にすらなってしまう、意味のないムダな保証料。なんとか支払わずに済む方法は無いのでしょうか?

保証人がいれば保証料は必要ないのか?

では、保証会社に保証を頼むのではなく、保証人を立てれば保証料を支払わずに済むでしょうか?もしかすると、それで銀行がOKするなら保証料を支払わずに済むかもしれません。

残念ながら、殆どの銀行の場合で住宅ローンの借入条件に「保証会社による保証を受けること」と書かれていて、自分で保証人を用意することは認められません。保証人を立てるんだから保証料は払わないということは現在の住宅ローンにおいては難しいということです。

では、いったい住宅ローンの保証料はいくらか?

多くの金融機関が「ウチで住宅ローンを利用するなら保証料も払え」と言うかのようにセットになってしまっているような状況ですが、この住宅ローンの保証料がどれぐらい必要になるのかをを説明したいと思います。

保証料は「それぞれの銀行(保証会社)が決めた料率」と「借入金額」、「借入期間」、「保証料の払い方」などで変わってきますが、厄介なのは最終的な保証料は住宅ローンに申し込んでみないとわからない、という点です。

住宅ローンの保証料は審査結果によって変わる

申し込んでみないと実際の保証料の金額がわからないのは、保証料が一律で決まっているわけではなく、住宅ローンの審査結果や借入期間・借入金額によっても変わるためです。

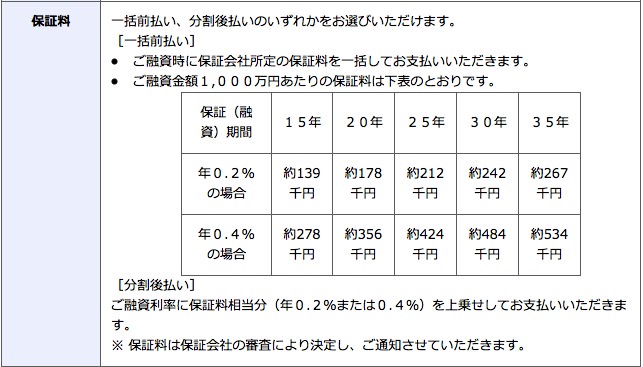

例えば、徳島県にある阿波銀行の住宅ローン保証料について確認してみましょう。

一番下に書いてある通りで保証料は審査によって変わります。ここでいう審査とは住宅ローン審査のことです。申込人の信用状況に応じて変わってくると思っていただいて結構です。例えば上場きぎょうに複数年勤務している人の場合は、一般的に保証料率は低くなることになります。

阿波銀行例だと、住宅ローンの借入額が2500万円、返済期間が35年だと住宅ローンの保証料は次のようになります。

- 保証料率0.2%の場合:667,500円

- 保証料率0.4%の場合:1,335,000円

阿波銀行の場合、住宅ローン保証料の計算式は次のとおりです。

- 住宅ローンの借入額÷1,000万×1,000万円当たりの保証料

住宅ローンの保証料は銀行によっても違う/保証料の相場は?

ここでは四国地方の地銀の阿波銀行の例を出しましたが、保証料は銀行によって変わります。以下、主要な銀行の保証料についてまとめたのでご覧ください。保証料は住宅ローンの借入額2500万円、返済年数は35年で計算しています。(今回は徳島県という地域で比較してみましたが、これは全国のどの都道府県でも同じように銀行によって違いがあります)

| 銀行の種類 | 銀行名 | 保証料率(金利上乗せ型) | 保証料(前払い型) |

|---|---|---|---|

| メガバンク | 三菱UFJ銀行 | 0.127%〜0.497% | 56万〜224万 |

| メガバンク | みずほ銀行 | 0.2% | 41万~143万 |

| メガバンク | 三井住友銀行 | 0.2%前後 | 51万~206万 |

| 第一地銀 | 阿波銀行 | 0.2%〜0.4% | 67万~133万 |

| 第二地銀 | 徳島銀行 | 0.2%〜0.3% | 42万〜82万 |

| 信用金庫 | 徳島信用金庫 | 0.123% | 53万 |

| 労働金庫 | 四国ろうきん | 0.16%〜0.36% | 70万〜161万 |

※保証料率が明記されていない銀行は明示されている保証料を元に独自で計算

こうして並べてみてみると、住宅ローンの金利だけではなく、保証料も銀行によって違うということがわかります。最近の住宅ローンは低金利競争が目立っていますが、裏側にこの「保証料」というものがあって、住宅ローンの金利並みに保証料をとられることもあるという状況です。この保証料は住宅ローン選びの盲点になりがちなので注意が必要なことがわかると思います。

住宅ローンの保証料はいつ払う?

住宅ローンの保証料には金利上乗せタイプと前払いタイプが存在しており、タイプごとにいつ払うのかは異なってきます。

| 保証料いつ払うのか | 繰上返済に伴う返金の有無 | |

| 金利上乗せタイプ | 毎月の住宅ローンの返済と合わせ支払い | なし |

| 前払いタイプ | 住宅ローンの融資実行のタイミング | あり |

住宅ローンの保証料が必要ない銀行もある

このように高額になる保証料という仕組みですが、実は、保証料を支払わなくても住宅ローンを借りられる銀行があります。

保証料を支払わなくても済むという結果は同じですが、保証料を銀行が払う(保証会社は使う)というケースと、はじめから保証料がかからない(保証会社を使わない)というケースに分かれています。

と言っても、どちらのケースでも結果(保証料を払わなくて良い)という結果に違いはありません。保証料がかからない分、住宅ローンのトータルコストは抑えることができる可能性が高いので、保証料がかからない金融機関の住宅ローンも積極的に検討してみるのが良いでしょう。

例えば、以下の様な銀行が保証料がかからない住宅ローンの代表例です。

上記のように住宅ローンは保証料がかからない代わりに、融資手数料が高い住宅ローンもあります。手数料は、保証料のように”いくらかかるか審査してみないとわからない”なんてことが無いのはわかりやすくて良いと思います。ただし、事務手数料は保証料よりも不利な面もあります。

続けて、なぜ事務手数料が保証料よりも不利なのかを解説していきます。

住宅ローンの繰上返済や借り換えすると高額な融資手数料よりも、保証料を支払った方が得

住宅ローンの保証料は、住宅ローンを繰上返済したり他の銀行の住宅ローンへ借り換えした時に返ってきます。返ってくる金額は、住宅ローンの未経過部分や繰上返済で短縮した分です。例えば、35年で借りて2年後に繰上返済すると、33年間が未経過になります。この33年間に相当する保証料が返還されます。

また、繰上返済をして5年間住宅ローンの返済期間が短くなれば、5年分に相当する保証料が返ってきます。(全額ではありませんが)

しかし、ネット銀行に代表するような高額な融資手数料の場合は、融資に係る手数料なので繰上返済をしようが借り換えをしようが1円も返ってきません。

そのため、将来的に繰上返済や借り換えを予定しているなら、保証料を支払う銀行の方が有利になるケースがあります。

住宅ローンの保証料は人によっても違う

ここまで、銀行によって保証料が違うこと、また借入金額や借入期間によって違う事をお伝えしてきましたが、やはり一番大きいのは人によっても保証料は変わるということです。

といっても、銀行の担当者の気分でということではなくて、その人の勤務先などの属性によっても変わるということです。

例えば、公務員であったり大手企業で働いていると、銀行や保証会社から見て住宅ローンがちゃんと返ってこないリスクは中小企業に勤めている人よりも小さいと判断される傾向があります。

そうなれば、保証会社が保証する可能性も低くなるので保証料を少なくしても大丈夫そうだと判断されるわけです。

実際に、私が知っている例で保証料が免除(0円)になったケースも有ります。

ただし、この場合も銀行や保証会社の方から進んで「住宅ローンの保証料を0円にしますよ。」なんてことは言ってくれません。こちらから保証料を下げてもらえるように交渉することが重要になります。職場や職歴に自信がある人は必ず交渉するようにしましょう。ただし、交渉が通じるか分かりませんので複数の住宅ローンに申し込んでおくのは必須でしょう。

住宅ローンの保証料は一括払いと分割払い、どちらがお得か?

保証料の説明や金額についてお伝えしてきましたが、保証料の支払いには2種類の方法があります。それは、住宅ローンを借りるときに一括で支払う「一括払い方式」と、住宅ローンの金利に上乗せして払う「金利上乗せ方式」です。

それでは、一括払い方式と金利上乗せ方式の保証料の違いについて計算していきましょう。計算条件は次のとおりです。

- 阿波銀行

- 住宅ローンの借入額2500万円

- 返済年数35年

- 保証料率0.2%

この条件の場合、一括払い方式と金利上乗せ方式の場合で保証料はこうなります。

- 一括払い方式:534,000円

- 分割払い方式:887,078円

こうして比べてみると、一括払い方式のほうが353,078円有利になることがわかりますね。

正しい住宅ローン保証料の比較方法

単純に住宅ローンの借入額を揃えて保証料を計算するとほぼ間違いなく一括払いのほうが有利になります。

しかし、よく考えてもらいたいのですが、一括払いの方は初めに現金で50万60万円というお金が必要です。しかし、分割払いの方は初めにお金は必要ありません。ということは、一括払いのほうが余分に諸費用がかかるということです。

逆の言い方をすると、保証料を分割払いにすると手元に残るお金が一括払いに比べて多くなるので、その分住宅ローンの借入額を下げることができるということです。

そこで、きちんとそれぞれの住宅ローン借入額を計算してもう一度比較をします。

- 一括払い方式の借入額:2500万円

- 分割払い方式の借入額:2466万円

それでは、それぞれの保証料はどうなるでしょうか?

- 一括払い方式:534,000円

- 分割払い方式:875,013円

やはり一括払い方式のほうが安くなりますね。しかし、保証料だけを見てはいけません。一番大事なことは「全部でいくら支払うか」つまり総返済額です。

保証料を一括払いした時と分割払いした時の総返済額はどうなるでしょうか?計算してみます。

- 阿波銀行

- 住宅ローンの借入額2500万円

- 返済年数35年

- 住宅ローン金利:1.2%

- 保証料率0.2%

- 融資手数料2.20%(税込)

| 保証料一括 | 保証料分割 | 差額 |

|

|---|---|---|---|

| 利息 | 6,637,291円 | 7,561,758円 | +924,467円 |

| 融資手数料 | 540,000円 | 540,000円 | 0円 |

| 保証料 | 534,000円 | 0円 | -534,000円 |

| 総支払額 | 7,711,291円 | 8,101,758円 | +390,467円 |

総返済額の差額は約39万円です。一括払いの方のお金は今の価値です。今後インフレが起こってお金の価値が下がることを考えると保証料は分割払いのほうが有利と考える人がいても不思議ではないと思います。

もっと言うと、手元に残したお金を住宅ローンの頭金にせずに資産運用に回すという方法もあります。住宅ローンの借入額は払っていける範囲なら多いほうがいいですから。それについて詳しくは別の記事で解説しています。

金額としては一括の方がおトクですが、長い目で見たり、状況次第ては逆転することもありえますので、一括で支払おうが分割で支払おうがそこまで大差はないと考えることもできます。

住宅ローンの保証料は繰上返済で返金される

保証料を一括払いしているときに限った話ですが、繰上返済をすると支払った保証料の一部が返金されます。

どれくらい返ってくるかは銀行によっても違いますし、「返さない」という銀行(保証会社)によっても違うと思うので気になる場合は保証会社に事前に聞いておくといいでしょう。

返ってきた保証料を住宅ローン借換の原資にする

借りた時よりも住宅ローンの金利が下がっている、もっと有利な住宅ローンが出ているということで今後借換を検討されることもあるでしょう。その時にネックになるのが借換をする時の費用です。

住宅ローンの借換では住宅ローンを借りるときと同じだけ費用がかかります。融資手数料、保証料、登記費用もかかります。

住宅ローンを借りた時と同じように数十万円の費用が必要になるわけです。これを理由に住宅ローンの借換を尻込みしてしまう人も少なくありません。

しかし、住宅ローンの保証料を一括払いしていた場合、現在借りている住宅ローンの保証料の未経過分は返金されます。返金される保証料を原資に住宅ローンの借換をすることもできます。

登記費用の話が出てきたので登記費用を20万円節約する記事を紹介します。

新築時の登記費用はいくら?小学生でも登記で20万円節約する方法

保証会社によって住宅ローン審査に通りやすいにくいはあるのか?

住宅ローン審査の記事(住宅ローンの審査、基準、期間、事前に確認しておくべき3つの項目)でもお伝えしていますが、住宅ローン審査には銀行による審査と保証会社による審査があります。

では、この保証会社によって住宅ローン審査に通りやすい、通りにくいがあるのかということですが、これはあるようです。

一般的に全国保証という保証会社は住宅ローンの審査に通りやすいと聞きます。ということは、住宅ローンの審査に自信がないという場合は、保証会社に全国保証を使っている銀行で住宅ローン審査を受けてみるといいかもしれません。

保証会社の見分け方

それでは、その銀行がどの保証会社を使っているかを調べる方法を紹介します。

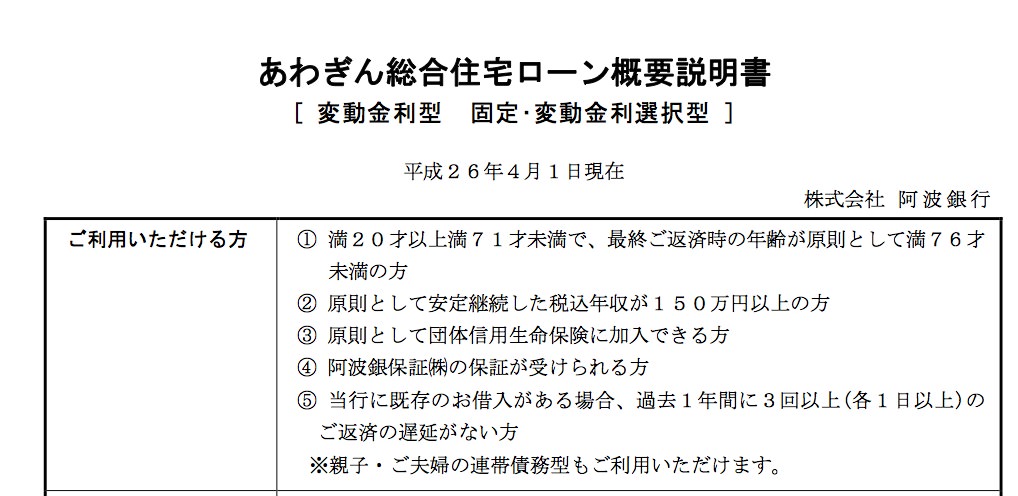

手順1:銀行の住宅ローンを紹介しているページを開く

阿波銀行の場合で見て行きましょう

手順2:住宅ローン商品説明書のリンク(PDF)を探す

ほとんどの場合で住宅ローンのページには住宅ローン商品説明書(PDF)へのリンクが有るはずです

阿波銀行の場合は文字で「住宅ローン商品説明書」と書かれていませんでしたが、他の銀行では「住宅ローン商品説明書」と書かれていることが多いです。

手順3:住宅ローン商品説明書の保証会社の記述を探す

住宅ローン商品説明書ではどの保証会社を使うか書かれています。

この手順でどこの保証会社を使うかを調べることができます。阿波銀行はあわぎん保証という系列会社を使うようです。住宅ローン審査に自信がないという場合は、この手順で保証会社を全国保証にしている銀行を探して審査を受けてみてください。

まとめ

住宅ローンの保証料は、直接的に利用者にメリットをもたらすお金ではありません。それでも、保証料を設定している銀行で融資を受ける以上は支払いが必須となります。何十万円もの出費を「よくわからないお金」として負担するのは気が重いものですが、その仕組みを理解しておけば冷静に判断できるようになります。

実際には、この保証料の支払い方法次第で総返済額に差が生じることがあります。繰り上げ返済や金利条件との組み合わせによっては、保証料を少なく抑える交渉の余地があるケースもあります。意味がないと感じやすい費用だからこそ、知識を持って臨むことが無駄な支出を減らすカギになります。

近年は、メガバンクや地方銀行でも「融資事務手数料型」の商品が主流となり、従来の保証料方式を採用する住宅ローンは減少傾向にあります。事務手数料型は契約時にまとまった金額を支払う仕組みで、代わりに保証料が不要となり、金利を低めに設定している商品が多いのが特徴です。

結局のところ、保証料であれ事務手数料であれ、利用者にとっては必ず何らかのコスト負担が発生します。住宅ローンを選ぶ際は、保証料や手数料の有無だけでなく、金利や付帯サービス、疾病保障など総合的に判断することが大切です。表面上の数字だけで比較するのではなく、自分や家族にとって長期的に安心できるローンを選び抜くことが、最終的に大きな満足につながるでしょう。