目次

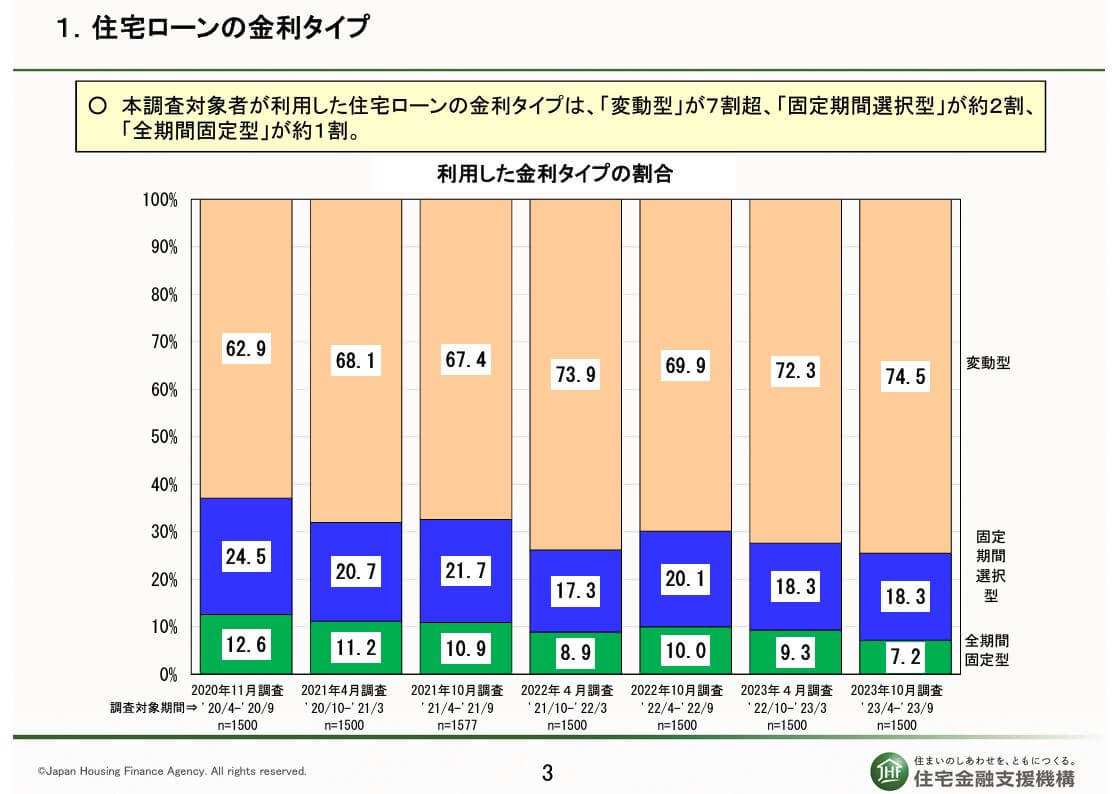

7割の人が変動金利住宅ローンを選んでいる!?

フラット35を提供している住宅金融支援機構の調査で、住宅ローンを選んでいる人の7割が「変動金利」の住宅ローンを選んでいると言う結果が出ています。(2023年10月調査)

出典:住宅金融支援機構

出典:住宅金融支援機構

日本の住宅ローン業界では「変動金利」を選ぶ人が過半数を占める状況が何年も続いていて、その理由は金利の低さです。

「全員にとって変動金利の住宅ローンが最適な選択肢なのか?」、それとも、「フラット35などの固定金利を選ぶべきなのか?」は、これから住宅ローンを契約する人に一度で良いので考えて欲しいポイントです。

「変動金利を選ぶ」という人が多いのは変わらないと思いますが「固定金利」と「変動金利」の違いについて考えることは、変動金利の住宅ローンの特徴を理解を深めることに繋がり、それは、とても有益なことです。

ソニー銀行が2年連続で1位に、2位には昨年同様にauじぶん銀行、3位には昨年も3位だったイオン銀行がランクインしています。

4位にはSBI新生銀行が住信SBIネット銀行が同率でランクインしています。1位のソニー銀行から4位のSBI新生銀行までの点数の差はほとんどありません。

変動金利が有利か、固定金利が有利かは計算しても答えがでない

皆さんが悩んでいるポイントはとてもシンプルです。

- 「変動金利のほうが有利なのか?それとも固定金利のほうが有利なのか?」

残念ながらこの答えは誰もわかりません。それは、変動金利が有利なのか固定金利のどちらが有利なのかは終わってみないとわからないからです。変動金利の住宅ローンの総返済額は正確に計算することが不可能だからです。

「繰上返済の状況」「金利が上昇するタイミング(上昇したとしても)」「病気やケガの状況」など、住宅ローンの長い返済期間の細かなできごとによって違いますし、「将来の金利、それも20年後・10年後の住宅ローンの金利が何%になるか」は誰にもわからないからです。

総理大臣でも日本銀行の総裁でも世界屈指のトレーダーでもわかりませんし、当然、筆者もわかりません。

ただ、私たちは変動金利か固定金利かを選ばなければなりません(半々のミックスローンにするという手もありますが)ので、それぞれの仕組みや特徴を知り、どちらが自分に合っているかで判断する必要があります。

ということで、今回の記事では変動金利住宅ローンの仕組み、計算方法、特徴、メリット・デメリットを詳しく説明していきます。

変動金利住宅ローンの仕組み

まず、変動金利住宅ローンの仕組み、基礎知識についてお伝えしていきます。金融機関によって細かいところはかわりますが、大枠は共通しています。

金利は半年に1回変動する可能性がある

変動金利という名の通りなのですが、毎日金利が変わるわけではなく、一般的に金利は半年に一回見直されます。金融機関によってちょっと違うこともありますが、多くの場合で4月と10月に金利を変更する”可能性がある”ということになっています。

変動する”可能性がある”と言うのは金利が変わらないことありますし、この数年間、金利を買えたという話を聞いたことがないからです。

金利変動の指標は短期プライムレート

金利が変動する変動するというけれど、何を基準に金利を変動させるのかというと、基本的には短期プライムレートという指標とされています。ただ、最近は短期プライムレートが無視されているわけではないのでしょうが、銀行間の金利引き下げ競争が過熱しているので、短期プライムレートと連動しているという言い方は正確ではありません。

短期プライムレートとは?

では、短期プライムレートとは何かについて簡単に解説(用語説明サイトから引用)しておきますので参考にしてください。

短期プライムレートは、「短プラ」とも呼ばれ、金融機関が優良企業向け(業績が良い、財務状況が良いなど、融資する上で問題がない企業)に対して、短期(1年以内の期間)で貸し出す時に適用する最優遇貸出金利(プライムレート)のことをいう。

この短期プライムレートが上昇すると変動金利住宅ローンの金利も上がります。

それでは、短期プライムレートは何が基準で計算されるの?

短期プライムレートは日本の政策金利(無担保コール翌日物)に影響を受け計算されます。つまり、日本が政策金利を上げるとそれにつれて短期プライムレートが上がり、住宅ローンの変動金利も上がるという仕組みになっています。

現在の日本の政策金利(無担保コール翌日物は?)

現在の日本の政策金利は0%~0.1%になっています。つまり、これ以上低い金利がないというところですね。現在の日本の政策金利がどうなっているかは、こちらのページで調べることができます。

すべての銀行の変動金利の指標が短期プライムレートで計算されているわけではない

基本的に変動金利の指標は短期プライムレートで計算されていますが、短期プライムレートを変動金利の指標に計算していない銀行もあります。

例えば、ソニー銀行です。ソニー銀行の変動金利住宅ローンの説明書には以下の記述があります。

ソニー銀行では、市場での金利スワップ手法を活用し、毎月基準金利を決定します。

ソニー銀行で毎月決定する基準金利は、資金コスト(住宅ローンの貸し出し資金をソニー銀行が調達するために必要なコスト)や営業コスト、および収益を加味して決定されます。最も大きな変動要因は資金コストで、このコストは変更日前数ヶ月における銀行間で取引されている金利の動向や、国債の利回りの動向など、該当する期間の指標と連動して上下します。

基準金利は適用月の前月中旬にサービスサイトにてお知らせいたします。

これに対して、短期プライムレートを変動金利の指標に計算している三菱東京UFJ銀行の住宅ローン説明書の記述はこちらです

●当行の「短期プライムレート連動長期貸出金利」を基準とする変動利率になります。 ※借入時の適用利率は、3月1日・9月1日現在の当行の「短期プライムレート連動長期貸出金利」を 基準に、おのおの4月1日・10月1日に変更いたします。 ただし、基準金利が大幅に変動した場合

には、それ以外の日に適用利率を変更する場合があります。 ※借入後の適用利率は、4月1日・10月1日現在の当行の「短期プライムレート連動長期貸出金利」を

基準に年2回変動し、それぞれ6月・12月の約定返済日の翌日より適用利率を変更いたします。

もし、変動金利住宅ローンを借りるのであれば、その銀行が変動金利の計算基準を短期プライムレートにして計算しているのか、それとも独自やその他のものを指標にして計算しているのかは確認しておきましょう。調べ方は、その銀行の住宅ローン商品説明書を見れば書いてあります

過去の変動金利住宅ローン金利と短期プライムレートの推移

それでは、短期プライムレートと変動金利がこれまでにどのように推移してきたかを紹介します。

| 変動金利の基準金利 | 短期プライムレート | |

|---|---|---|

| 2009年2月〜 | 2.475% | 1.475% |

| 2007年3月〜 | 2.625% | 1.875% |

| 2006年8月〜 | 2.375% | 1.625% |

| 2001年3月〜 | 2.375% | 1.375% |

※数字は三井住友銀行の数字。変動金利住宅ローンは優遇金利ではなく基準金利です。

その後、2009年2月から2024年5月まで短期プライムレートも変動金利も変わっていません。

変動金利住宅ローンは5年間返済額が変わらない

上に書いたように、金利は半年に1回計算し直されて変動する可能性があります。しかし、金利が変わったとしても返済額は借入当初計算した金額から5年間変わりません。

では、半年のタイミングで金利が変わると何が変わるのかというと、返済額に占める元金と利息の内訳が再計算されて変わります。

例えば、次のような条件で住宅ローンを借りていたとします。

- 住宅ローン借入額:2500万円

- 住宅ローン金利:0.599%

- 返済方法:元利均等返済

- 返済期間:35年

この条件であれば、借入から5年間の返済額を計算すると65,996円になります。

では、半年後に金利が0.699%になったとしましょう。そうなっても住宅ローンの返済額は65,996円のままです。しかし、65,996円の中の元金支払いと利息支払いの金額が再計算されて変わります。

金利が0.599%の時の元金と利息を計算すると、元金が53,517円です。利息は12,479円です。

金利が半年後に0.699%になった時の元金と利息を計算すると、元金が51,621円、利息が14,375円になります。

つまり、金利が上がると元金の減りが遅くなるので5年後、住宅ローンの返済額を見直すタイミングで返済額アップの金額が大きくなる原因になります。当初計算したよりも返済額が上がってしまうこともあります。

ただし、元金均等返済の場合は金利が変わったらすぐさま新しい返済額が計算される

住宅ローンの返済方法には元利均等返済の他に元金均等返済もあります。元金均等返済とは、常に一定の元金を返済する返済方法です。詳しい解説はこちらの記事をご覧ください。

毎月の住宅ローン返済額は返済する元金+利息で計算されます。つまり、金利が変動して支払う住宅ローン利息が新しく計算されると、それに合わせて返済額も計算され直すということです。

例えば、上記と同じ住宅ローンの条件で借入から半年後に金利が0.699%に上がったとします。当初の返済額を計算すると72,003円になりますが、半年後に金利が上がったタイミングで73,873円に計算され直します。

単純に元利均等返済と元金均等返済を比較すると元金均等返済のほうが有利です。しかし、変動金利住宅ローンで元金均等返済を選ぶ場合、5年間返済額が変わらないといういわゆる保護は無いので注意しましょう。

5年後に返済額が変動するときもそれ以前の1.25倍までしか上がらない

変動金利住宅ローンを選ぶにあたって一番不安なことは、毎月の住宅ローン返済額が大きく上がってしまうことだと思います。

金利が大きく上がってしまうと、それにつられて住宅ローン返済額も大きく上がってしまうと思われるかもしれません。しかし、5年後に返済額が見直されるタイミングでも、それまで支払っていた金額の1.25倍までしか上がらないとされていることが一般的です。

例えば、借りてから毎月7万円の支払いをしていたとすると、5年後に返済額が上がったとしても返済額は最大で87,500円までということです。

これを激変緩和措置といいます。ただし、

元金均等返済の場合は1.25倍までの激変緩和措置は適用されない

先ほどと同じように、元金均等返済を選んでいた場合には返済額が以前の1.25倍までという激変緩和措置は適用されません。つまり、金利の上昇に比例して計算された返済額が上限無く増えることになります。

変動金利住宅ローンを選ぶメリット

それでは、ここからは変動金利住宅ローンを選ぶメリットについて説明していきます。

変動金利のメリット1:当初の住宅ローン返済額が他の住宅ローンタイプに比べて少ない

変動金利のメリットはなんといってもその金利の低さです。3タイプ(預金連動を入れると4タイプ)ある住宅ローンタイプの中でも1番金利が低いタイプになっています。

それでは、同じ金額を借りた場合に変動金利の住宅ローンとその他の2つの住宅ローンタイプとの返済額を計算して比較してみます。

変動金利・10年固定・全期間固定(フラット35)で住宅ローン返済額を計算して比較

計算する住宅ローンの条件は以下の通りです

- 借入額:2500万円

- 返済年数:35年

- 返済方法:元利均等返済

この条件でそれぞれのタイプの住宅ローンの返済額を計算すると以下の通りになります

| 変動金利 | 10年固定 | フラット35 | |

|---|---|---|---|

| 金利 | 0.599% | 1.1% | 1.74% |

| 返済額 | 65,996円 | 71,742円 | 79,519円 |

同じ金額を借りて毎月の返済額を計算して比較すると、変動金利とフラット35だと、約13,000円の差があることがわかります。これが固定金利よりも変動金利を選ぶ人が多い、1番大きな理由ではないかと思います。

他の住宅ローンタイプに比べて元金の減りが早い

変動金利住宅ローンは金利低いので、支払う住宅ローンの利息を計算すると他の住宅ローンタイプに比べると低くなります。上記の計算例では利息の低さが返済額の低さというメリットで現れていましたが、返済額を揃えると元金の減りが早く、住宅ローンの返済が早く終るというメリットに変わります。

具体的に計算してみます。計算条件は以下の通りです。

- 借入額:2500万円

- 返済方法:元利均等返済

- 毎月の返済額:約8万円

この条件で計算すると、住宅ローンタイプごとの返済年数は

| 変動金利 | 10年固定 | フラット35 | |

|---|---|---|---|

| 返済年数 | 28年 | 31年 | 35年 |

となります。

10年間金利が変わらないという前提で計算すると、10年後に残っている住宅ローン残高は

| 変動金利 | 10年固定 | フラット35 | |

|---|---|---|---|

| 10年後の残高 | 1,590万円 | 1,784万円 | 1,933万円 |

という計算になり、いかに変動金利が今の低い金利のままいけば元金の減りが早いかということが計算から分かります

変動金利のメリットはやはり金利が低いということに尽きると思います。

変動金利住宅ローンのデメリット

それでは、変動金利住宅ローンのデメリットを見て行きましょう

変動金利住宅ローンのデメリット1:金利アップによって住宅ローン返済額が上がる、さらにいつどこまで上がるかわからない

変動金利住宅ローンのデメリットはなんといっても金利が変動することでしょう。それによって、いつ金利が上がり、返済額を正確に計算することが出来ないという点です。

では、具体的に変動金利の金利が何%になったら、返済額がいくらになるのかを計算してみましょう。計算条件は以下の通りです

- 借入額:2500万円

- 返済年数:35年

- 当初金利:0.599%

- 返済方法:元利均等返済

金利の上昇の計算は以下の3パターンで計算しました。

- 5年間は今の金利のままで6年目から徐々に金利上昇、11年目から2.2%として計算

- 10年間は今の金利のままで11年目から徐々に金利上昇、15年目から2.2%として計算

- 1年間は今の金利のままで2年目から徐々に金利上昇、5年目から2.2%として計算

- 返済方法:元利均等返済

1.6%金利を上昇させて計算する根拠ですが、現在の変動金利の金利が2.475%程度(基準金利)。過去の変動金利住宅ローンの平均が約4%なので、その差の1.6%上がるとして計算しています。

それぞれのパターンの5年後、10年後、15年後の住宅ローン返済額の計算結果は以下の通りです。(+は当初返済額からの増加分を計算)

| パターン1 | パターン2 | パターン3 | |

|---|---|---|---|

| 5年後の返済額 | 67,548円(+2,552円) | 65,996円 | 85,608円(+19,612円) |

| 10年後の返済額 | 83,163円(+17,167円) | 67,295円(+1,299円) | 85,608円(+19,612円) |

| 15年後の返済額 | 83,163円(+17,167円) | 80,289円(+14,293円) | 85,608円(+19,612円) |

ちょっと厳し目に計算したパターン3では、最初の返済額から約2万円月々の返済が増える計算になりました。なので、月々2万円くらいなら住宅ローン返済が増えても大丈夫という計算であれば変動金利を選んでもいいと思います。逆に、2万円増えるとやっていけない!という計算であれば、支払える金額におさえて固定金利の住宅ローンを借りるといいと思います

変動金利住宅ローンの仕組み上、1番のリスクは未払い利息

未払い利息とは、支払えていない利息が積み上がっていくことを言います。変動金利で元利均等返済の場合、金利が変わっても5年間は返済額は変わりません。変わるのは返済額に占める元金と利息の内訳です。

ここでもし、金利が急激な上昇があって、計算すると毎月の返済額よりも住宅ローンの利息のほうが大きくなると、未払い利息が発生することになります。

例えば、初め借りていた金利は0.599%で、3年後に急に4%になったとします。この場合の利息を計算すると次のようになります。

| 金利 | 毎月の返済額 | 利息 | |

|---|---|---|---|

| 当初 | 0.599% | 65,996円 | 12,479円 |

| 3年後 | 7% | 65,996円 | 97,020円 |

住宅ローンの返済額は65,996円に対して、住宅ローンの利息は97,020円です。ということは、毎月約32,000円の利息を支払えていない計算になります。これを未払い利息といいます。

さらに、未払い利息が発生している間は住宅ローンの元金が減らないので、返済額が変わるタイミングに大きな影響を与えてしまいます。

未払い利息が発生すると、それは精算しなければいけません。精算方法は次の3つです。金融機関によって違うので、変動金利住宅ローンを選ぶ場合は確認しておきましょう。

未払い利息の精算方法

方法1:住宅ローン返済終了後に一括で返済する

初めに決めた年数、例えば35年が過ぎた時に残っている利息を計算して一括で返済します。

方法2:分割して精算

未払い利息が発生した翌月に、前月の未払い利息を精算したり、1年間分貯まった未払い利息を次の12ヶ月で精算するという方法です

方法3:住宅ローンの返済をストップして未払い利息を精算する

毎月の返済額はそのままで、先に未払い利息を支払ってしまうという方法です。その間は元金が減りません。次の返済額アップの時に影響があります。

未払い利息が発生する可能性は?

未払い利息が発生する可能性は低いと思います。例えば、昔のバブル景気のような景気がまた来て金利が急上昇するということがあれば未払い利息が発生するかもしれません。しかし、景気は人口の増加に連動するという説もあります。日本は少子高齢化なので今後バブル景気が再来するという可能性は低いと見てもいいと思います

変動金利住宅ローンの計算方法

変動金利住宅ローンの返済額を将来にわたって正確に計算することは不可能です。しかし、金利が変動しないものとして計算するのもいけません。そこで、いくらか金利変動の目安を立てて将来どれくらいの返済額になるのかを計算しておく必要はあると思います。

詳しく変動金利住宅ローンを計算する方法についてはこちらの記事で説明しています。ぜひ、ご自身でも計算して下さい。

変動金利の仕組み上、金利が上がってきたら固定に切り替え作戦はムリ

悪徳ハウスメーカーなどがよくセールストークで言います。「はじめは変動金利で借りておいて、金利が高くなってきたら固定金利に切り替えればいいんですよ。」と。

上で見てもらったように、同じ金額の住宅ローンを借りても変動金利とフラット35などの固定金利とでは、計算すると毎月の返済額が結構違います。毎月の返済額が高いよりも安いほうが家を建てる方としては決めやすいですよね。

なので、ちょっとでも高い金額の家を売ろうとしたり、住宅ローンの負担はあまり無い、家賃並みの支払いでいけると思わせるためのセールストークです。

ちなみに、住宅ローン返済が家賃並みというのはデタラメなので信用しないようにしましょう。その理由はこちらの記事で詳しく解説しています。

変動金利の金利よりも固定金利の金利のほうが先に上がる

実は、変動金利の金利よりも固定金利の金利のほうが先に上がるのです。つまり、変動金利の金利が上がった時にはもう固定金利も上がっているということになります。

おそらく、変動金利が上がってきたら固定金利に切り替える作戦での狙いは「変動金利の金利が高くなってきて固定金利と変わらなくなったら乗り換える。」というものでしょう。しかし、これは不可能です。固定金利のほうが先に金利が上がるからです。

変動金利は政策金利が上がったら上がる。固定金利は・・・

この記事のはじめの方にも書いたとおり、変動金利は日本の政策金利や短期プライムレートに連動していて、これらの金利が上がったら変動金利の金利も上がります。

しかし、長期金利の指標になっている10年国債利回りはつねに市場の動向で変動しています。この10年国債利回りが上がると固定金利の住宅ローン金利も上がるのです。

そして、金利が実際に上る前に「これから金利が上がりそうだ」と予想されれば、10年国債利回りが高くなって固定金利の住宅ローンが上がります。つまり、実際に金利が上がるかどうかも関係なく固定金利の住宅ローン金利は上がってしまうこともあるということです。

「これから金利が上がりそうだ。」とみなが予想して、固定金利の住宅ローン金利が上がります。そして予想通り金利(政策金利)が上がればそれに連れて変動金利の金利も上がります。予想に反して金利が上がらなければ固定金利の住宅ローン金利だけが上がって変動金利はそのままということもあります。

変動金利と固定金利の金利決定の仕組みを見ても分かる通り、変動金利で借りておいて金利が上がってきたら固定金利に切り替える作戦はできないということを理解しておいて下さい。

どういう人が変動金利住宅ローンを借りるべきか

はじめにもお伝えしたとおり、変動金利が有利なのか固定金利が有利なのかは計算出来ないので終わってみないとわかりません。そのため、それぞれの住宅ローンの特徴、仕組み、メリット・デメリットを理解した上でどちらの住宅ローンが自分に合っているかを選ぶ必要があります。

ちなみに、住宅ローンを変動と固定とに分けて借りるミックスプランは最低な住宅ローンの借り方なので絶対に後悔します。それについて詳しくはこちらをご覧ください。

住宅ローンを変動と固定のミックスにすると絶対後悔する理由とは?

以下に、私が考える変動金利住宅ローンに向いている人の特徴を挙げておきます

- 毎月の返済額に余裕がある人:金利が上昇して返済額が上がっても払っていくのに問題ない

- 返済年数を短く設定する人:返済年数が短いほど金利上昇のリスクを抑えることができます

- ガンガン繰上返済するつもりの人:返済年数が短くなれば金利上昇のリスクを抑えることができます

- 安定という言葉が嫌いな人:リスクを取らないとリターンもありません

というところでしょうか?ちなみに、住宅ローンの返済年数を短くするのは損ですよ。住宅ローンを早く返したり、繰上返済をしたり、借入金額を必要以上に減らすのも計算すると損です。それについて詳しい計算付きの説明はこちら

本当に賢い住宅ローン返済方法は、繰上げしない、長く借りる、なぜ?

まとめ

以上が変動金利住宅ローンの仕組み、計算方法、特徴、メリットとデメリットの説明でした。あなたがこれらのことを理解した上で、変動金利住宅ローンのほうが向いていると感じるなら変動金利を選ばれるといいと思います。

この記事を見てみて、変動金利は自分には向かないなと思われたなら固定金利の住宅ローンを選ぶといいと思います。

変動金利が有利か、固定金利が有利かの議論はあくまで予測でしかありません。住宅ローン選びで失敗しないためにも、それぞれの住宅ローンの仕組み、特徴、計算方法、メリット・デメリットを理解した上で住宅ローンを選んで下さい。

最後に冒頭でお知らせした最新の変動金利のランキングを再度ご紹介します。

代表的な変動金利(2025年3月金利)

| 金融機関 | 金利 | 備考 |

|---|---|---|

| SBI新生銀行 | 年0.410% | 理由を問わず所定の要介護状態になった場合に住宅ローン残高がゼロになる保障付き。 |

| 住信SBIネット銀行(WEB申込コース) | 年0.298%~(通期引下げプラン ) ※ 物件価格の80%以下で住宅ローンをお借入れの場合。審査結果によっては金利に年0.1%~年0.30%上乗せとなる場合があります、借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。 | 精神疾患をのぞくすべて病気とケガを保障する全疾病保障が無料付帯。 |

| PayPay銀行 | 年0.530%(全期間引下型) | ワイド団信・がん保障を取り扱い。 正社員・契約社員のみ利用可能。個人事業主・自営業、同族企業にお勤めの方は申込不可。 |