今の日本の住宅ローン業界で圧倒的な人気を集めているのは変動金利タイプの住宅ローンです。

住宅ローンの金利タイプはいくつかありますが、金利が低い変動金利タイプと金利を固定できる固定金利タイプの中間に位置付けられる金利タイプに「当初固定金利」や「期間選択型固定金利」と呼ばれる金利タイプがあります。「当初10年固定金利」などと表現されるような金利タイプです。

金融機関によって呼び方が異なりますが、このページでは「当初固定金利タイプ」と呼ぶようにします。

このページでは当初固定金利タイプの住宅ローンの仕組みとデメリットについて確認し、最後に解決策としての住宅ローン借り換えについて試算をしていきたいと思います。

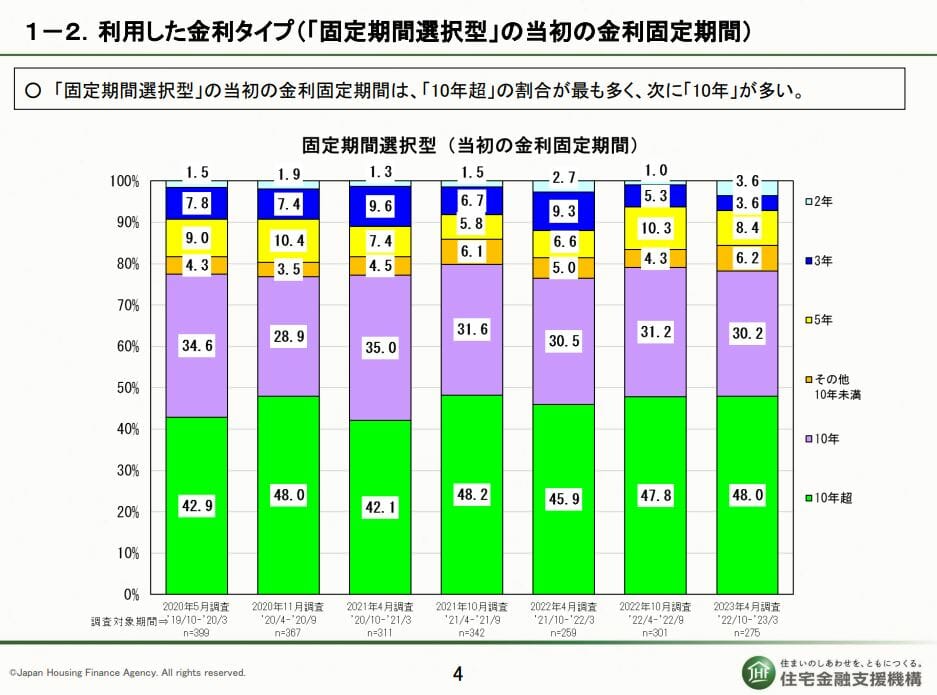

参考まで当初固定金利タイプの中で人気の金利タイプの傾向を確認できる調査結果をお示ししておきます。10年または10年超が大半を占めていることがわかります。当初固定金利タイプのデメリットは、当初固定期間が終了した後の金利が高いという点なので、固定期間が短い金利タイプは敬遠されていることがわかります。

当初固定金利タイプの住宅ローンとは?

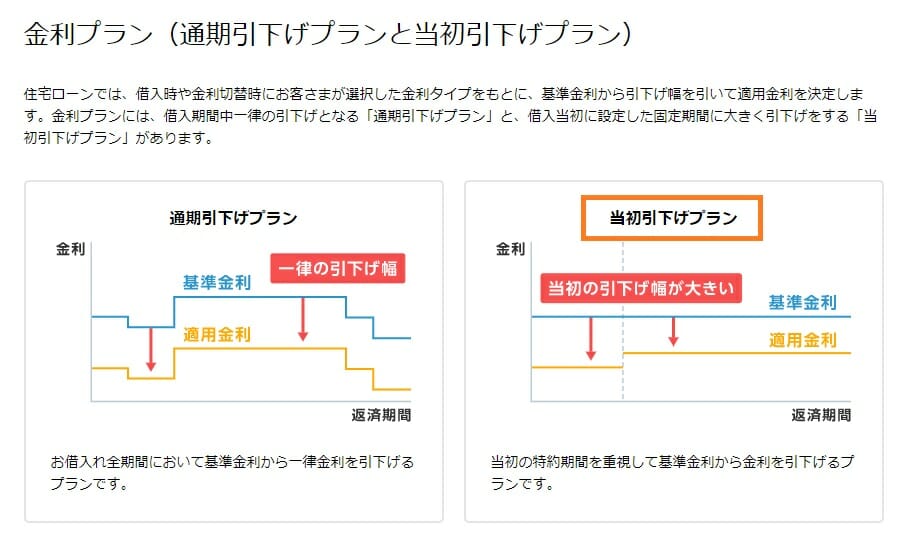

当初固定金利タイプの住宅ローンは、借り入れ直後から一定期間の金利を固定することができる商品です。一般的に、当初固定期間の金利の優遇幅が大きく、終了後の金利優遇幅が小さく設定されています。

マイホーム購入の住宅ローン残高が多い時期の金利を固定することでリスクを抑えながら、ある程度低い金利で住宅ローンを借りたい人に支持されている金利タイプです。

メガバンクなどでは期間経過後の、金利引き上がり方がそれほど目立ちませんがネット銀行はかなり大きな上昇幅になるケースが多くあります。当初固定期間の金利だけで比べたくなりますが、銀行ごとに当初固定期間終了後の金利の引き上げ幅が異なるので注意が必要です。

なお、当初期間設定型の住宅ローンは原則的に期間経過後は変動金利に移行されます。

住宅ローン固定金利が終わったら借り換えをしないと損?!

銀行のどの金利タイプの住宅ローンを契約しているかにより違ってきますが、変動金利タイプで1%を超える場合は借り換えを行った方がオトクになるケースが多いでしょう。

借り換えには費用も手間もかかりますので、数千円や数万円程度の差であれば借り換えする必要はありません。

条件によっては、数十万円~100万円以上の借り換え効果を得られる可能性もありますので、当初固定期間が終了する1年ぐらい前までにしっかりシミュレーションしておくことをおすすめします。

銀行ごとの当初期間経過後の借り換え実施目安

次に、国内主要な銀行の期間経過後の金利水準と借り換えのオススメ度をまとめてあります。

| 銀行名 | 借り換えオススメ度 | コメント |

| 住信SBIネット銀行 | ◎ | 当初期間経過後の適用金利はで2%程度になるので借り換え必須 |

| 三菱UFJ銀行 | △ | 当初期間経過後の適用金利はで1%程度 |

| 三井住友銀行 | △ | 当初期間経過後の適用金利はで1%程度 |

| みずほ銀行 | △ | 当初期間経過後の適用金利はで1%程度 |

| 横浜銀行 | △ | 当初期間経過後の適用金利はで1%程度 |

| 千葉銀行 | △ | 当初期間経過後の適用金利はで1%前後 |

| auじぶん銀行 | △ | 当初期間経過後の適用金利はで1.5%程度 |

| ソニー銀行 | △ | 当初期間経過後の適用金利はで1.5%程度 |

| SBI新生銀行 | × | 当初期間終了後の金利が比較的低いため |

借り換えにオススメの銀行は?

最後に借り換えにオススメの銀行を紹介したいと思います。

| 銀行名 | 特徴 |

| ソニー銀行 | 融資事務手数料が44,000円(税込)~と非常に魅力的な水準。金利に割安感はない。がん団信50が無料で付帯。ワイド団信も取扱。 |

| SBI新生銀行 | 融資事務手数料が55,000円(税込)~と非常に魅力的な水準。金利も低金利を実現。 |

| auじぶん銀行 | 融資事務手数料が2.20円(税込)と高額だか、変動金利が非常に魅力的な水準なので、完済までの総返済額の面ではソニー銀行、SBI新生銀行よりメリットが出る。また、がん50%保障、4疾病保障、全疾病長期入院保障※が無料で付帯。 |

※満50歳までのお客さまが加入可能。2023年7月1日以降お借入れの方に適用。