目次

母子家庭や独身女性でも問題ない

母子家庭や独身女性だと住宅ローンの審査に通らないのでは?という不安を持っている方が多いです。しかし、これは関係ありません。金融機関によっては母子家庭だったり独身女性という属性を住宅ローン審査の対象にしているところもあるかもしれません。しかし、一番大事なのは借りたいと思っている住宅ローンを借りて、しっかりと返していけるかというところと、返せなくなったときに購入する物件が担保としての価値があるかどうかというところです。

そのため、母子家庭だからとか独身女性だという理由だけで住宅ローンの審査に通らないということは考えにくいです。

といっても、母子家庭や独身女性ならではの悩みもあると思うのでこちらの記事では母子家庭や独身女性が住宅ローンを借りてマイホームを購入し、安心して暮らしていくための方法について説明していきます。

稼ぎも悪いしどうしようも無い旦那とは一緒にいたくないけど、離婚したらマイホームを手に入れられなくなるんじゃないか・・・と思っている人も大丈夫なので、安心して離婚して下さい(笑)

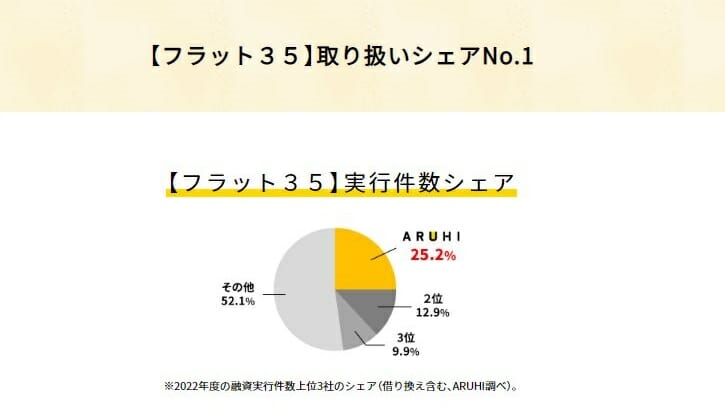

母子家庭や独身女性ということで住宅ローンが借りれないということはありません。不安のある方は公的な住宅ローンであるフラット35への申し込みは必ず行いましょう。全国150あまりの店舗で手厚いサポートが受けられるが事務手数料が少々お高いアルヒのフラット35。同じフラット35でも金融機関ごとに審査結果が変わることもあるので、複数の金融機関への申し込みを行いましょう。

母子家庭、独身女性は住宅ローン審査に通るのか?

まず大きな心配としてあるのは住宅ローンの審査に通るのか?というものだと思います。これについては上にも書いた通り、借りたい住宅ローンの金額に対して十分な収入があること、それから購入する物件にきちんとした担保価値があるのであれば住宅ローン審査は問題ないと思います。

自分の収入でいくらまで借入ができるのか調べる方法

では、あなたの収入でどれくらいの借入ができるのかを調べる方法を紹介しましょう。

銀行や金融機関独自の住宅ローンは独自の審査基準を持っているので、全ての銀行で借り入れできる住宅ローンの金額を知ることはできませんが、フラット35ではどれくらい借りられるのかを知ることができるので紹介します。

下記に調べ方について記載しますが、それが面倒という方に向け、借り入れ限度額の一覧を作成したので、こちらも参考にしてください。

| 年収 | フラット20(20年返済) | フラット35(35年返済) |

| 150万円 | 805万円 | 1,289万円 |

| 200万円 | 1,074万円 | 1,719万円 |

| 250万円 | 1,343万円 | 2,149万円 |

| 300万円 | 1,600万円 | 2,579万円 |

| 350万円 | 1,880万円 | 3,009万円 |

| 400万円 | 2,507万円 | 4,012万円 |

| 450万円 | 2,820万円 | 4,514万円 |

| 500万円 | 3,134万円 | 5,015万円 |

| 550万円 | 3,447万円 | 5,517万円 |

フラット35の借入可能額を知る方法

まずは、フラット35ならいくら前で借り入れできるのかを知りましょう。

手順1:フラット35の年収から借入可能額を計算できるページに行く

こちらのページで税込み年収からいくらまでなら借り入れできるのかを知ることができます。

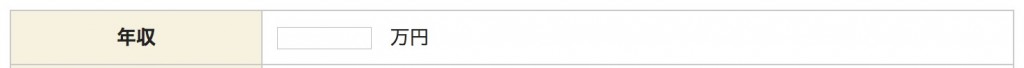

手順2:年収を入力する

年収は税込みの金額です。源泉徴収票があれば源泉徴収尿の総支給額の数字を入力しましょう。

もし、転職したてだったり、働きに出たばかりという場合は毎月の給料(総支給額)を12で掛けたものと、ボーナスをもらえる見込みがあるのでしたらそれを足した金額を入力しましょう。

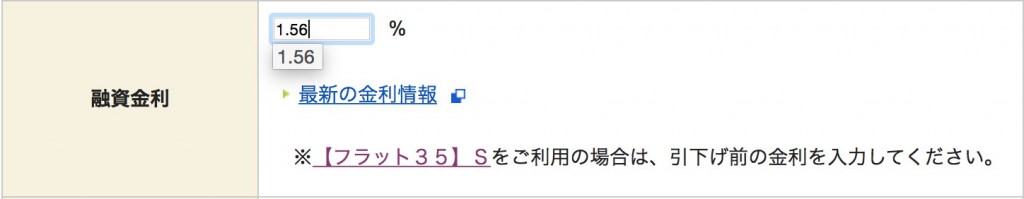

手順3:融資金利を入力する

フラット35の審査基準は返済負担率です。住宅ローンの1年間の返済額の年収に占める割合はいくらかでOKかどうかを判断します。

ということは、返済額が変われば借り入れできる金額も変わってくるということです。そのため、借り入れする金利を入力する必要があります。

融資金利の調べ方ですが、フラット35のサイト内に金利情報が書かれているページがあるのでそちらを参照してください。

2015年6月のフラット35金利は1.56%なので、1.56%と入力します。(注意書きにもありますが、フラット35Sを利用できる場合でも、金利引き下げ前の金利を入力しましょう)

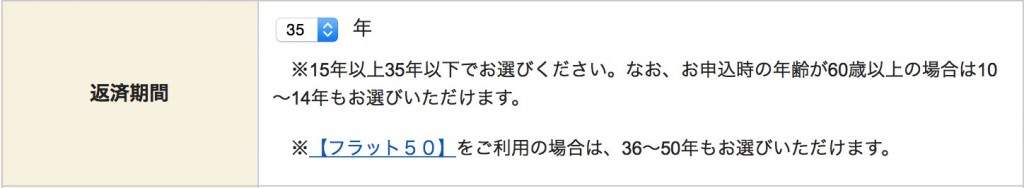

手順4:返済期間を入力する

上に書いた通り、年間の返済額がいくらになるかで借り入れできる住宅ローンの金額が変わります。そのため、金利と同じく何年で返済するのかを入力する必要があります。

住宅ローンの返済年数は長ければ長いほどいいので35年と入力します。

住宅ローンの返済年数が長ければ長い方がいい理由についてはこちらをご覧下さい。

本当に賢い住宅ローン返済方法は、繰上げしない、長く借りる、なぜ?

手順5:返済方法を選ぶ

住宅ローンの返済方法を元利均等返済にするのか、元金均等返済にするのか選びます。

特別事情がない限りは元利均等返済の方を選びのでいいと思います。

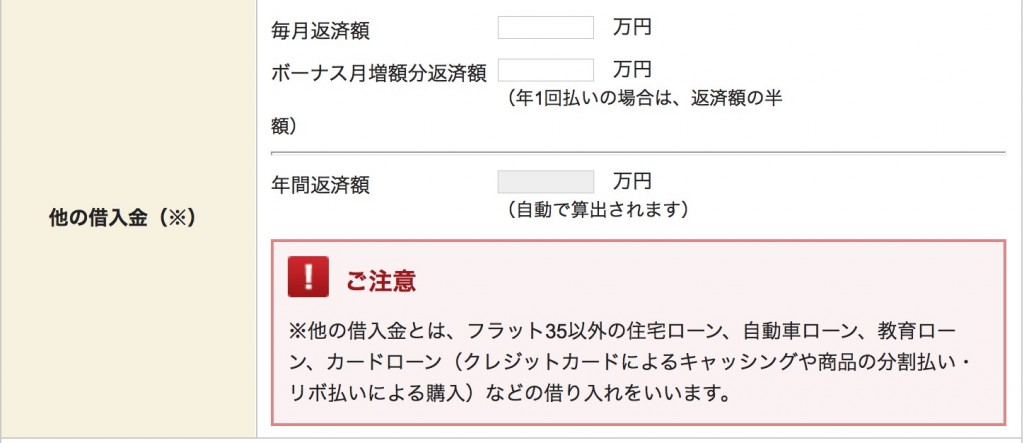

手順6:その他の借入の返済額を入力する

現時点で車のローンやショッピングローンなどの借入があって返済している場合はその返済額を入力します。

奨学金については個人信用情報に記載されていなければ入力しなくて大丈夫です。(たぶんされていない)

手順7:計算するボタンを押す

これらの情報を入力できたら計算するボタンを押しましょう。そうすると、上の方に借入可能額が計算されて表示されます。

年収350万円、金利が1.56%、返済年数が35年の場合は2830万円まで借り入れできることがわかりました。

これは独身女性でも母子家庭でも、結婚している世帯でも同じです。つまり、母子家庭でも独身女性であっても、年収が350万円あれば2830万円までは借り入れできるということです。

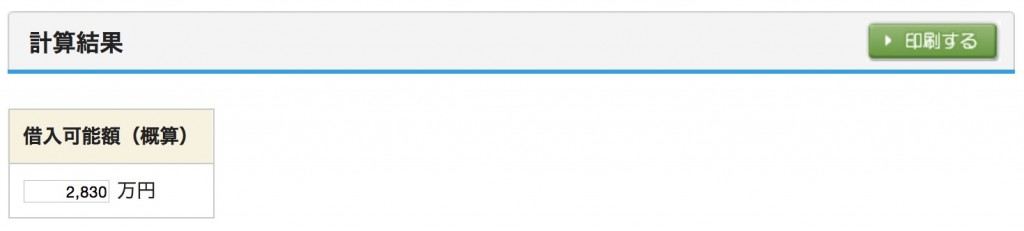

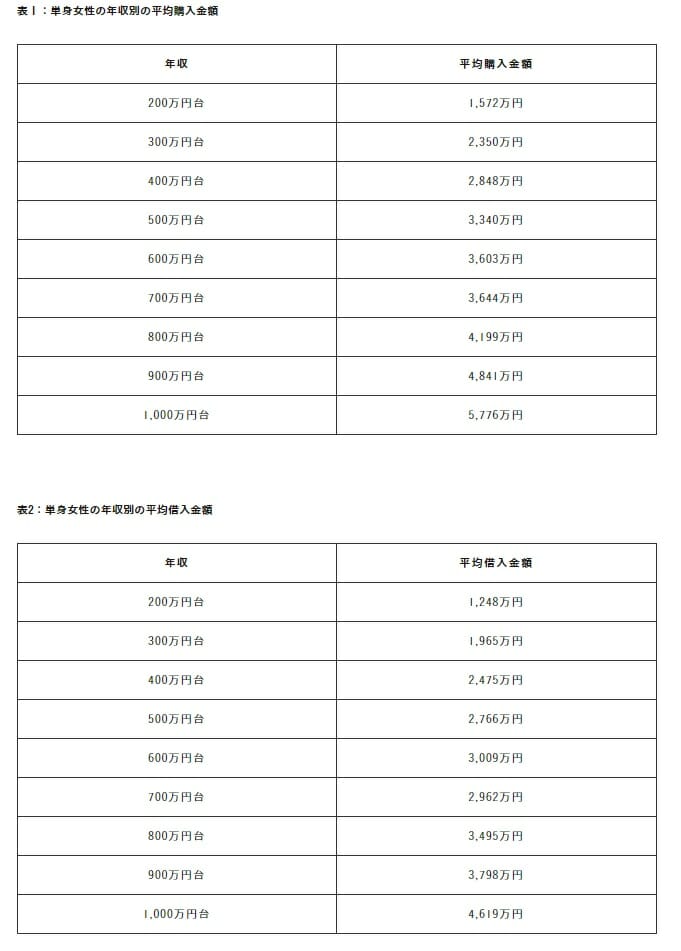

フラット35取り扱い実績15年連続1位のARUHIが独身女性のマイホーム購入について調査

フラット35の取り扱い最大手のARUHIが2017年に独身女性を対象に、年収別に購入住宅の平均価格、平均借入額についての調査を行っています。この調査はARUHIのフラット35を利用した495人を対象とした調査になっています。

冒頭にご紹介した借入可能額と比較してかなり堅実な金額になっているのが印象ですね。

住宅ローン返済に余裕を持たせる、返済できる借入額を増やす方法

住宅ローンを借りられることがわかったら次はきちんと返していけるのか?という不安が出てくると思います。

住宅ローン返済が問題ないかどうかの見通しについてはキャッシュフロー表を作成するのが一番いいと思います。

キャッシュフロー表作成についてはこちらの記事を見ながら作成してみて下さい。

これをやるまで家買うな!ライフプラン表をエクセルで作る16の手順

キャッシュフローを作成して、問題なく住宅ローン返済できそうであれば購入を進められるといいと思います。作成して見てちょっと余裕がなさそうだったり、もっと借り入れしていい家を建てたい、買いたいと思ったときの方法をいくつか紹介しておきます。

いらない保険を見直す

まずやるべきことは保険の見直しです。母子家庭や独身女性という立場であれば基本的に必要な保険はほとんどありません。一人で生きていくことに不安を感じてたくさん保険に入っちゃう人が多いですがむしろ逆です。

独身女性は守るようなものがありませんし、母子家庭はいろんな面で優遇されているので保険会社の保険に入らなくても何ら問題ありません。

母子家庭は入院してもお金がかからない場合もある

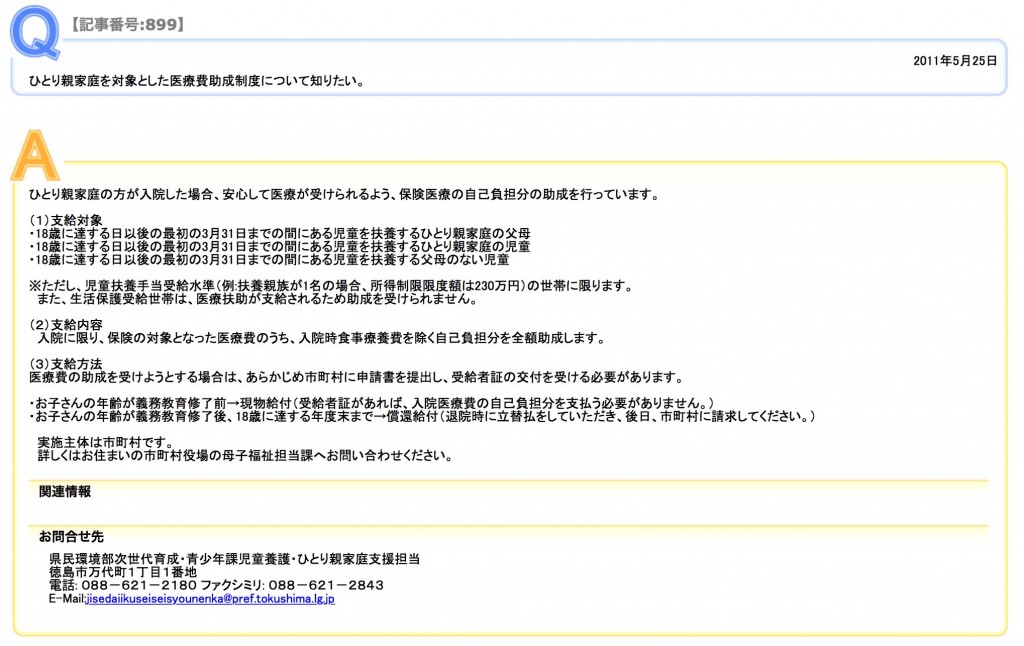

お住まいの自治体によっては母子家庭や一人親世帯であれば入院時にかかる医療費自己負担分を全額助成してくれるというところもあります。

私が住んでいる徳島県のホームページにはこのように書かれています。

ということは、入院したときの保険は必要ないと言うことです。会社員であれば傷病手当金があり、収入の保障もありますし。子どもについてはほとんどの自治体で乳幼児医療費助成制度があるので子どもも医療費はかからないか、かかってもわずかです。

そもそもそんなに入院することがあるでしょうか?生きている間に1回や2回入院するときのために、ずっと毎月何千円も支払い、トータルで100万円近くの保険料を支払っておく価値があるのかと思うと、私は無いと思います。

その他、一般的な保険の見直しについてはこちらの記事を読んで下さい。

たった1時間!頭金なしでマイホームを買うために見直すべき3つの保険

教育費の準備について見直す

母子家庭になっても子どもにしっかりとした教育を受けさせたいと思われている方も多いでしょう。高校卒業後に大学などへ進学したいと言われた場合には学費を捻出してあげたいと思われるかもしれません。

そう思われているなら学費の準備が必要だと思います。しかし、学費は絶対に親が準備すべき費用ではありません。子どもがどうしても進学したいということであれば、奨学金を借りて進学することもできます。個人的には子どもが自分で奨学金を借りて進学した方がしっかり勉強すると思います。

母子家庭の場合、義務教育の授業料等が免除される場合もある

これも自治体によって変わりますが、母子家庭や一人親世帯の場合は本来かかる学校の授業料が免除される場合があります。

そもそも授業料等の助成があるのかどうかや、助成がある場合は何歳までなのかなどの詳しいことはお住まいの自治体もしくはこれから家を買って住むであろう自治体に問い合わせてみて下さい。

授業等の減免や援助があるのであれば、そのお金を将来の学費に向けて貯めておくというのもいいかもしれませんね。

親子リレー返済や両親との収入合算を利用する

女性1人だけの収入では思った金額を借りられないという場合もあるかもしれません。そんなときに利用を検討したいのが親子リレー返済や両親との収入合算です。

両親が何らかの形で収入を得ている状態であれば収入を合算して審査を受け、借入額を増やすことができます。

家を建てて両親と一緒に住む場合は親子リレー返済、そうじゃない場合は子入居型で収入合算する

家を建てて両親と一緒に住む場合は親子リレー返済を利用するといいでしょう。

この場合、住宅ローンの名義人は両親のいずれかになります。

一緒に住まない場合は子入居型という形で両親と収入合算することができます。

このどちらの場合でも住宅ローンの名義人は両親のいずれか、収入を合算する方になります。

住宅ローンの名義人が両親であることのメリットが1つあります。それは、80歳までに無くなると住宅ローンの返済が無くなるというメリットです。

住宅ローンを借りる場合、ほとんどの場合で団体信用生命保険に加入します。団体信用生命保険とは、住宅ローンの借り主が死亡した場合、住宅ローンの返済を免除してくれるという保険です。

親子リレー返済の場合、親が80歳の時に子どもにバトンタッチします。ということは、親が80歳までに無くなったら住宅ローンはその時点で無くなり、子どもは支払わなくてもよくなります。

収入合算して住宅ローンの借入額を増やす場合はきちんと返済計画を立てる

収入合算をすると確かにたくさん住宅ローンを借りられるようになります。しかし、たくさん借りると言うことはそれだけ毎月の返済も大きくなります。

住宅ローンを返せなくならないように、きちんと返済できる範囲の借入額にしておくか、借りたあとで収入を増やすようにするか決めておきましょう。

マイホーム購入で住宅手当はどうなる?

母子家庭向けの住宅手当には下記のような条件が設けられていることが多いです。

母子(父子)家庭で20歳未満の子供を養育している。

民間アパートに居住し、申請先の住所地に住民票がある

申請先の住所地に6ヶ月以上住んでいる

扶養義務者の前年度の所得が、児童扶養手当の所得制限限度額に満たない

生活保護を受けていない

住宅手当は賃貸住宅に住んでいることを前提としており、マイホームを購入した場合には住宅手当がもらえなくなるケースが多そうですね。自治体により条件が異なることもあるため、市区役所に問い合わせをするのがよいでしょう。

住宅ローン返済しながら将来へも備える方法

最後の不安は、「マイホームを買うのはいいが、買って私の将来は大丈夫なのか?」ということだと思います。独身女性や母子家庭の場合、将来受け取れる年金は夫婦で受け取る金額に比べると少なくなりがちです。

そこで、マイホームを買って住宅ローン返済しながらでも将来の不安を無くす3つの方法を紹介します。

方法1:収入を増やす

まずは、そもそもの収入を増やすことが一番の対策になります。母子家庭だから稼げないという思い込みを持った人がたくさんいますが、そんなことは全くありません。

母子家庭でも、独身女性でも結婚している世帯よりも多く稼いでいる人はたくさんいます。なので、子どもを育てているから云々と稼げない理由を探すのでは無く、どうすれば収入を増やせるだろうかと、収入を増やす方法を探してみましょう。

入ってくるお金が増えれば選べる選択肢が増えます。できることや手に入るものが増えます。

方法2:公的年金のプラスアルファになるような積み立てをする

続いて、やりたいことは将来もらえるであろう年金のプラスになるようなものを今から積み立てしておくことです。

国からもらう年金はこれからおそらく金額も下がるでしょうし、もらえる時期も遅くなることが予想されています。そのため、自分である程度は持っておかないといけないということいです。

個人年金保険に入ってはいけない

老後への備えというと真っ先に思い浮かぶのが個人年金保険では無いでしょうか。しかし、この個人年金保険は入る意味がありません。

個人年金保険に入るくらいであれば、確定拠出型年金に加入した方がいいです。確定拠出型年金は60歳まで引き出しができないというデメリットがありますが、節税のメリットや運用益が非課税という大きなメリットがあります。

両者のメリットの違いなどはこちらの記事で詳しく解説しているのでご覧下さい。

たった1時間!頭金なしでマイホームを買うために見直すべき3つの保険

頭金をたくさん準備して住宅ローンの借入額を減らしてはいけない

住宅ローンの常識と言えば、借入額は少ない方がいい、借りたあとは繰上返済をして早く返した方がいいというものですが、それは誤りです。

住宅ローンの金利が高いのであればそれも正解かもしれませんが、これだけ金利が低い状況で、住宅ローンの借入を減らしたり、繰上返済をするメリットはほとんどありません。

そのため、頭金に回せるお金があるのであれば、運用に回してお金を増やした方が賢いです。その方が、将来手元に残るお金は多くなるでしょうし、万が一死亡した場合も、子どもに残してやれる現金や金融資産は多くなります。

住宅ローンの借入額は多ければ多いほどいいという詳しい説明はこちらの記事で解説していますので、ぜひご覧下さい。

本当に賢い住宅ローン返済方法は、繰上げしない、長く借りる、なぜ?

方法3:結婚、再婚する

結婚、再婚するのも将来の不安を和らげる1つの方法になります。夫婦二人で働ければそれだけ世帯の収入も増えますし、将来もらえる年金の金額も増えます。

もちろん、そんな理由だけで結婚や再婚したって不幸になるだけだと思うので、いい人がいれば結婚や再婚するというのもいい手段だと思います。

女性向けの付帯サービスがある住宅ローンを比較

SBI新生銀行の住宅ローン

SBI新生銀行の住宅ローンに安心パックWを付帯させると「コントロール返済」「安心保障団信」「家事代行サービス」「病児保育サービス」を付帯させることができます。

コントロール返済は予めした繰上返済した期間に相当する期間の返済を中断、利息だけの返済にすることができるサービスです。余裕があるときに繰上返済をしておき、育児休暇などで収入が減った際に住宅ローンの返済に関する支出を抑えられる活用できるサービスとなります。手数料無料で電話一本で申し込みが完了します。

安心保障団信は病気や怪我などの理由を問わず要介護3以上となった場合に保険金で住宅ローンが完済されるサービスです。

家事代行サービスは家事代行大手ベアーズの家事代行サービスを利用できるもので、住宅ローンの借入額に応じたクーポンが交付され、クーポン1枚で3時間の家事代行をしてもらえます。ベアーズの家事代行サービスは3時間で12,000円程度に相当しますので、最大で60万円分の家事代行サービスが受けれることとなります。日ごろ育児・子育てが忙しいときに、月1回でも水周りの掃除などを代行してもらえるとかなり助かりますね。

| お借入金額 | クーポン交付枚数 |

| 3,000万円 ~ | 50枚 |

| 2,500万円 ~ 2,990万円 | 40枚 |

| 2,000万円 ~ 2,490万円 | 30枚 |

| 1,500万円 ~ 1,990万円 | 20枚 |

病児保育サービスは家事代行サービスのクーポンを病児を預かってもらえるサービスとなっています。平日9:30 ~ 18:30まで預かってもらえクーポンを2枚利用することとなります。病児サービスは地域限定であり、東京都以外ではごく限られたエリアでしか利用することができません。

りそな銀行の住宅ローン

りそな銀行では凛nextという女性向けの住宅ローンを取り扱っています。凛nextには病気や怪我などの理由を問わず就業不能が30日以上経過すると最長3年間に渡り、月々の住宅ローンの支払いが保険金でカバーされる保障が無料で付帯されています。

パートの女性でも利用できる住宅ローン

2024年5月現在、当サイトの編集部がパートの方も利用できると明記している住宅ローンは下記となっています。

| 金融機関 | 必要年収 |

| 住信SBIネット銀行のフラット35 | 50万円以上 |

| ARUHIのフラット35 | 50万円以上 |

| ろうきん | 150万円以上 |

| 中国銀行 | 不明 |

まとめ:母子家庭、独身女性でも住宅ローンを借りてマイホーム購入は十分可能

母子家庭や独身女性ならではの問題点はクリアにしておく必要はありますが、母子家庭や独身女性でも住宅ローンを借りてマイホームを持つことは十分に可能です。

大事なのは住宅ローンを支払っていくだけの収入を得られるかどうかです。現在母子家庭や独身女性の方、これからそうなろうとしている方は希望を持ってもらっていいと思います。