目次

なぜ頭金を2割とか3割準備しろと言われるのか?

どれぐらいの金額の家を購入できるかに影響してくるのが「頭金」です。頭金とは、マイホーム購入の際に支払える現金のことです。

この頭金ですが、マイホーム購入する時までにいくら貯めておけばいいのでしょうか?誰もが悩むテーマsです。

昔はマイホーム購入に関する情報を書いているサイトなどではよく「頭金は2割用意しましょう。」と言われていました。諸費用が購入金額の1割程度かかるので、頭金2割+諸費用1割は現金で用意しましょうというアドバイスをされていることもあります。

頭金についてはまるで法律でそう定められているのかと思うくらい一律で同じアドバイスされることが多いのですが、なぜ頭金を2割用意しましょうと言われるのか、あなたはご存知でしょうか?

これには2つ理由があります。

頭金2割3割の理由1:以前は頭金を2割準備しないと住宅ローンを借りられなかったから

住宅金融公庫などで住宅ローンを借りる場合、借入限度額が購入金額の8割までだったので、必然的に2割現金で準備する必要があったのです。

その名残で「頭金は2割」というのが今も残っているのだと思います。

頭金2割3割の理由2:住宅ローンを返せなくなった時に家を売りやすくするため

2つ目は、返済できなくなった時に売りやすくするためです。

新築の場合、ハウスメーカーや工務店の利益は購入金額の2割〜3割程度と言われています。大手のハウスメーカーだと4割〜5割程度だと言われています。

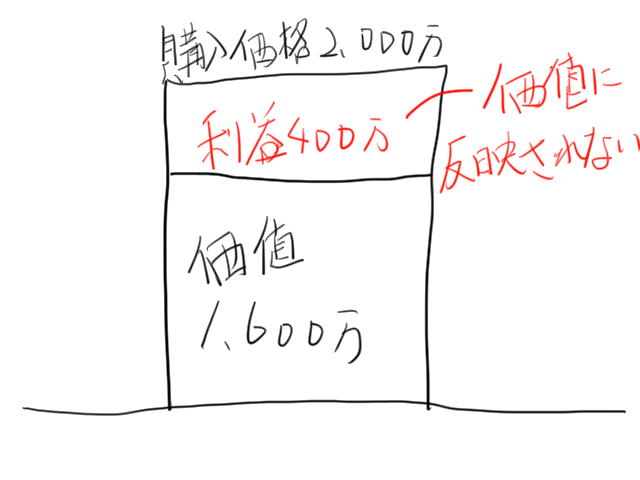

建物価格のうち、ハウスメーカーや工務店の利益は価値に反映されない

仮に2割が利益だったとして、2,000万の建物を買ったとしたら、400万円がメーカーなどの利益です。

メーカーなどの利益は建物の価値に反映されません。

ということは、2,000万円の建物を買った瞬間に価値が1,600万円になるということです。

住宅ローンが残っていると基本的に家を売ることはできない

こんなことはありえないと思いますが、仮に、家を買ったすぐ住宅ローンを払えなくなったとします。

でも、家も新築だし売って住宅ローンをチャラにしようと考えます。

借りている住宅ローンは2,000万円です。家の価値は1,600万円です。

住宅ローンが残っている家を売ろうとすると、基本的に住宅ローンを返してしまわないと売れません。

しかし、この場合家を売っても1,600万円にしかならないので400万円住宅ローンが残ります。

この状態だと売れないので、400万円現金を用意する必要があります。

400万円現金を用意できる状況であれば住宅ローン返済には困ってないですよね。

債務整理などをすれば住宅ローンが残っていても家を売ることも可能かもしれませんが、せっかく建てたマイホームで住めなくなってしまいます。

しかし、借り入れを2,000万円ではなく頭金を2割準備して1,600万円にしておけば、住宅ローンを支払えなくなった時に家を売ってチャラにしやすいと言われています。

以上が頭金は2割とか3割準備すべきだと言われる理由です。

しかし、この考えは私はもう古いと思っています。頭金を貯める本当の目的があるからです。

頭金を貯める本当の目的とは?

では、そもそもなぜ頭金を貯めるのでしょうか?

頭金を貯める最も大きな目的は、希望の物件を手に入れても住宅ローン返済額を払っていける金額に抑えるためです。

仮に、希望している物件が3,000万だったとしましょう。諸費用合わせて3,300万円です。頭金が用意できない場合、3,300万円借りることになります。その場合の返済額は約122,000円になります。(金利2%、30年返済)

毎月住宅ローン返済に問題ない金額が9万円だった場合は、870万円頭金を用意して、借入額を2,430万円にすれば、毎月の返済は9万円に収まります。

住宅ローンを支払っていけるのであれば頭金を用意する必要はない

では、毎月122,000円の返済が問題なかったとしたらどうでしょうか?特に頭金を貯める必要はありませんよね?

上で紹介した頭金を2割準備する理由の一つに、住宅ローンを支払えなくなった時に家を売りやすくするためというものを挙げました。しかし、住宅ローンを支払っていけるのであれば頭金がたとえゼロ円だったとしても何の問題もないわけです。

現実的に頭金がほとんどないという状況であったとしても、住宅ローンを借りて家を建てることができます。

本当にに必要な頭金の計算方法

頭金をいくら貯めれば家を建てられるかではなく、自分がほしい家を建てて住宅ローン返済していくために頭金がいくらあればいいかで考える

頭金を貯める目的は欲しい家を建てて住宅ローン返済を可能にしていくためです。

なので、必要な頭金は欲しい家の金額から自分が支払える住宅ローンの金額を差し引いて計算します。

STEP1:ほしい物件を買えばいくらになるのか計算する

まず、ゴールを明確にします。自分がほしい土地や家を買った場合、合計でいくらの金額になるのかを計算します。

- ほしいと思っている土地やほしいと思っている地域の土地の値段相場は?

- 建てたいと思っている家を建てればいくらになる?

- 諸費用は1+2の15%程度を見ておきましょう

1~3を合計した金額が、欲しい家の金額です。

STEP2:自分が支払える住宅ローンの金額を計算する。

次に計算することは、自分が支払える住宅ローンの金額がいくらかということです。

これを詳細に計算するためにはキャッシュフロー表を作成する必要があります。

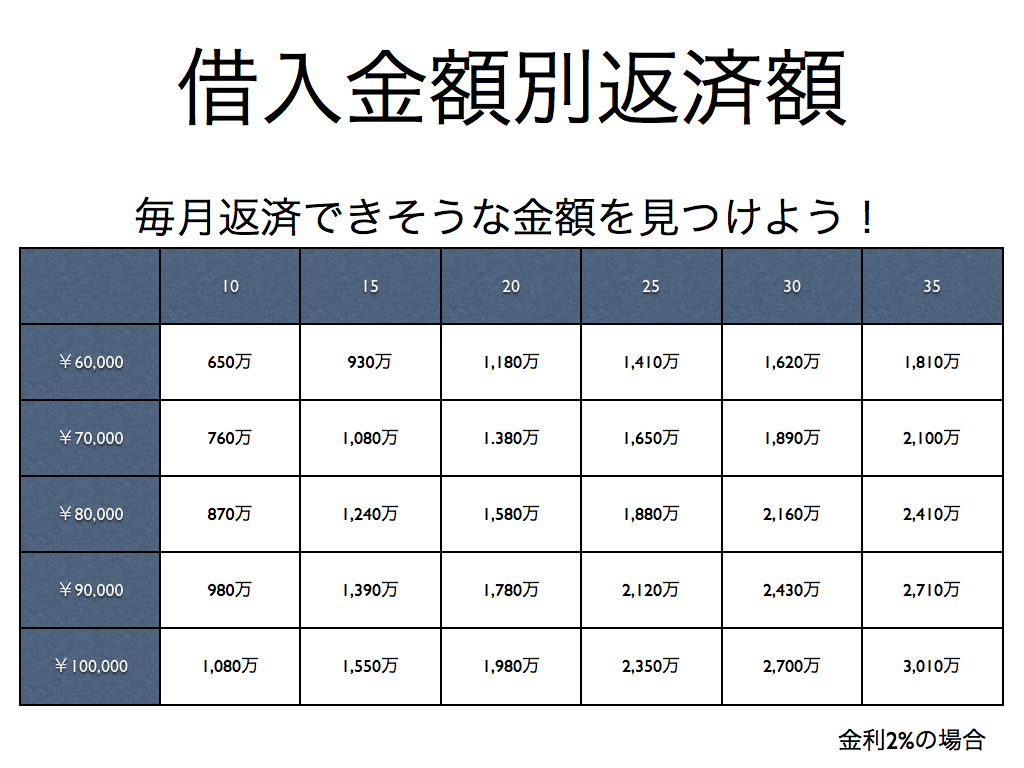

ここでは、毎月支払える住宅ローンの金額×支払える年数で計算します。下にそれを一覧にした表があるので、自分が借りられそうな住宅ローンの金額を探してみてください。

借入可能額は住宅ローンの金利によっても変わりますが、この表はずっと金利が2%だったらという前提で計算しています。

まず、上の表の左端の列を見て、毎月返済できそうな住宅ローンの金額を見つけて下さい。

頭の中で思い浮かべた金額-1万円してください。なぜなら、家を買った後は固定資産税の支払いが始まるからです。固定資産税の金額も土地や建物の値段によって変わりますが、ここでは年間12万円、毎月に直すと1万円かかるとします。

次に、表の一番上の行を見て下さい。何年で住宅ローンを返済するかの年数です。自分に当てはまるところを見つけて下さい。

2つの数字が交わるところが、住宅ローンを借りても問題ない金額になります。

例えば、毎月支払える住宅ローンの金額が8万円、30年で返済する場合は2,160万円という見方です。

毎月住宅ローンにいくら支払えるかの金額を計算する前にやっておくべきことがあります。

STEP3:貯めなければいけない頭金を計算する

STEP1で計算した購入金額と、STEP2で計算した借りても問題ない住宅ローンの借入額を引くと、貯めなければいけない頭金を計算することができます。

例えば、STEP1で計算した購入金額が全部で3,000万円、STEP2で計算した借りても問題ない住宅ローンの借入額が2,600万円だったとすると、貯めなければいけない頭金は400万円というい事になります。

購入金額が3,000万円に対し、頭金は400万円なので、2割でも3割でもありません。13.4%です。

頭金を2割準備していなくても、住宅ローンの支払が問題なければそれで構いません。

現時点で欲しい家を買って住宅ローン支払いが難しいと判断して初めて頭金を貯めることを考える

頭金を2割とか3割貯めないと家を買ってはいけないわけではありません。

まず、今自分達が持っている頭金と住宅ローンを支払っていく能力で、欲しい家や土地を買っても問題ないかどうかを判断します。

その結果、問題ないという判断ができればムリに頭金を貯める必要はありません。購入を進めればいいと思います。

しかし、住宅ローン支払いが難しいという判断になれば、頭金を後いくら用意すれば支払っていけるようになるのかと考えていきます。

欲しい家を買って住宅ローン支払いが問題ないかどうかを判断するためにはキャッシュフロー表が必須です。