目次

- 1 無駄な保険に入ったまま予算を計算すると、欲しい家を買えない

- 2 ムダな保険こそ家計のガン!

- 3 必要な保険は実はほとんどない?

- 3.1 必要ない保険その1:医療保険

- 3.2 医療保険が必要ない理由その1:支払った分もらえない

- 3.3 医療保険が必要ない理由その2:入院しても(知識があれば)お金はそれほどかからない

- 3.4 高額療養費があるので、治療費の支払いは一定

- 3.5 差額ベッド代は払わなくてもいい

- 3.6 残るは食事代と雑費

- 3.7 サラリーマンであれば収入も確保される

- 3.8 医療保険に入っていなければ保険に入っていないということにはならない

- 3.9 住宅ローンの団信で医療保険の代替が可能

- 3.10 必要ない保険その2:終身保険

- 3.11 必要ない保険その3:個人年金保険

- 3.12 まとめ:保険でしかできないこと以外に保険は使わない

無駄な保険に入ったまま予算を計算すると、欲しい家を買えない

家を買う時の資金計画は、毎月いくらの金額なら住宅ローンを払っていけるのかということに大きく影響を受けます。

この、月々いくら支払えるかの金額を計算する時にムダな保険に入ったままだと、支払える住宅ローンの金額を少なく見積もってしまい、予算が少なくなってしまいます。

結果、本当に欲しかった土地や家を諦めてしまうということにもなりかねません。これも、資金計画の失敗の一つです。

詳しくは、「予算オーバーだけじゃない!予算設定2つの失敗とは?」をご覧ください。

予算を少なく見積もりすぎていたことに後から気がついてもマイホーム購入をやり直すことはできません。

一生に一度のマイホーム購入を最高の形で終わらせるために、資金計画をする前に保険の見直しをしておくことが必要です。

ムダな保険こそ家計のガン!

仮に、夫婦でムダな保険を毎月1万円払っているとしましょう。毎月1万円というと、血相を変えるほどムダなお金に感じないかもしれません。しかし、こう計算するとどうでしょうか?

- 1年間では12万円の損

- 10年間では120万円の損

- 30年間では360万円の損

360万円も損をするとなると、今すぐどうにかしたいと思わないでしょうか?

360万円というお金をむだな保険に支払わずに、自分がほしい家や土地に回すことができれば、完成する家や住む環境も変わり、あなたの人生の質も変わってくるはずです。

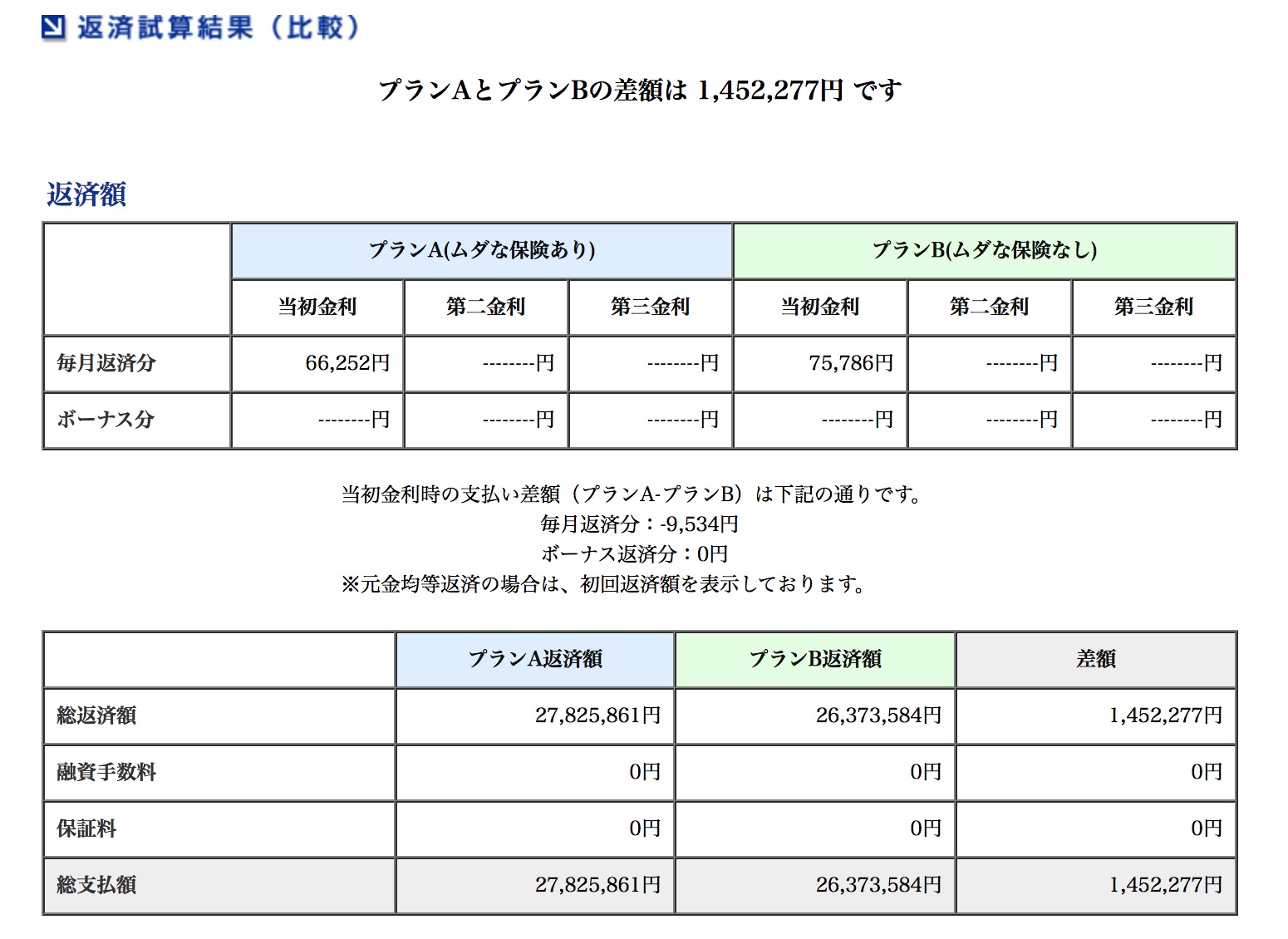

また、毎月節約した1万円を住宅ローンの返済に充てればどうなるでしょうか?

35年だった住宅ローン返済を29年にすることができ、145万円も住宅ローン利息を節約することができます。(金利2%で計算)

保険は何年、何十年という時間をかけてジワジワジワジワあなたのお金を吸い取っていくのです。これが、私がムダな保険を家計のガンだと呼ぶ理由です

必要な保険は実はほとんどない?

おそらく、あなたは今まで「保険を売りたい人」の話を聞いて保険に加入していると思います。

保険を売りたい人とは、保険のおばちゃんやお姉ちゃん、損害保険の代理店、ライフプランナーや保険無料相談の保険ショップなどです。

保険を売りたい人が話す保険の話は、「保険は必要なもの」という前提になっています。

つまり、あなたが今まで保険について見たり聞いたりした話は「保険は必要なもの」という前提の話です。

しかし、実は必要な保険はほとんどありません。備え=保険に入ることだと思わされがちですが、保険でしか備えられないことはほとんどないのです。

それでは、どんな保険が必要ない保険なのか例を挙げていきましょう

必要ない保険その1:医療保険

医療保険とは、病気や怪我で入院をした時に1日5,000円とか、10,000円をもらえる保険ですね。最近では入院したら一時金で5万円とか10万円をもらえるタイプも出てきています。

おそらくあなたも入院した時のことを心配して医療保険に入っているのではないでしょうか?

だとしたら、ムダな保険にお金を払っていることになります。なぜなら、医療保険は最も必要ない保険だからです。なぜ、医療保険が必要ないか、その理由は2つあります

医療保険が必要ない理由その1:支払った分もらえない

支払った分もらえないとはどういうことでしょうか?計算してみます。

仮に、30歳の男性が入院したら1日1万円もらえる医療保険に入って毎月3,000円支払うとします。

保障は一生涯、保険料も一生払い続ける契約だとすれば、全部でいくら払うことになるでしょうか?

30歳の男性の平均余命(あと何年生きるか)は50年です。毎月3,000円を50年間支払うことになります。

- 3,000円×12ヶ月×50年=180万円

つまり、入院したら1日1万円を受け取れるという保障に対して180万円のお金を支払うわけです。

では、入院や手術をして180万円以上受け取れなかったら損したことになりますよね。一体いくら受け取れるでしょうか?

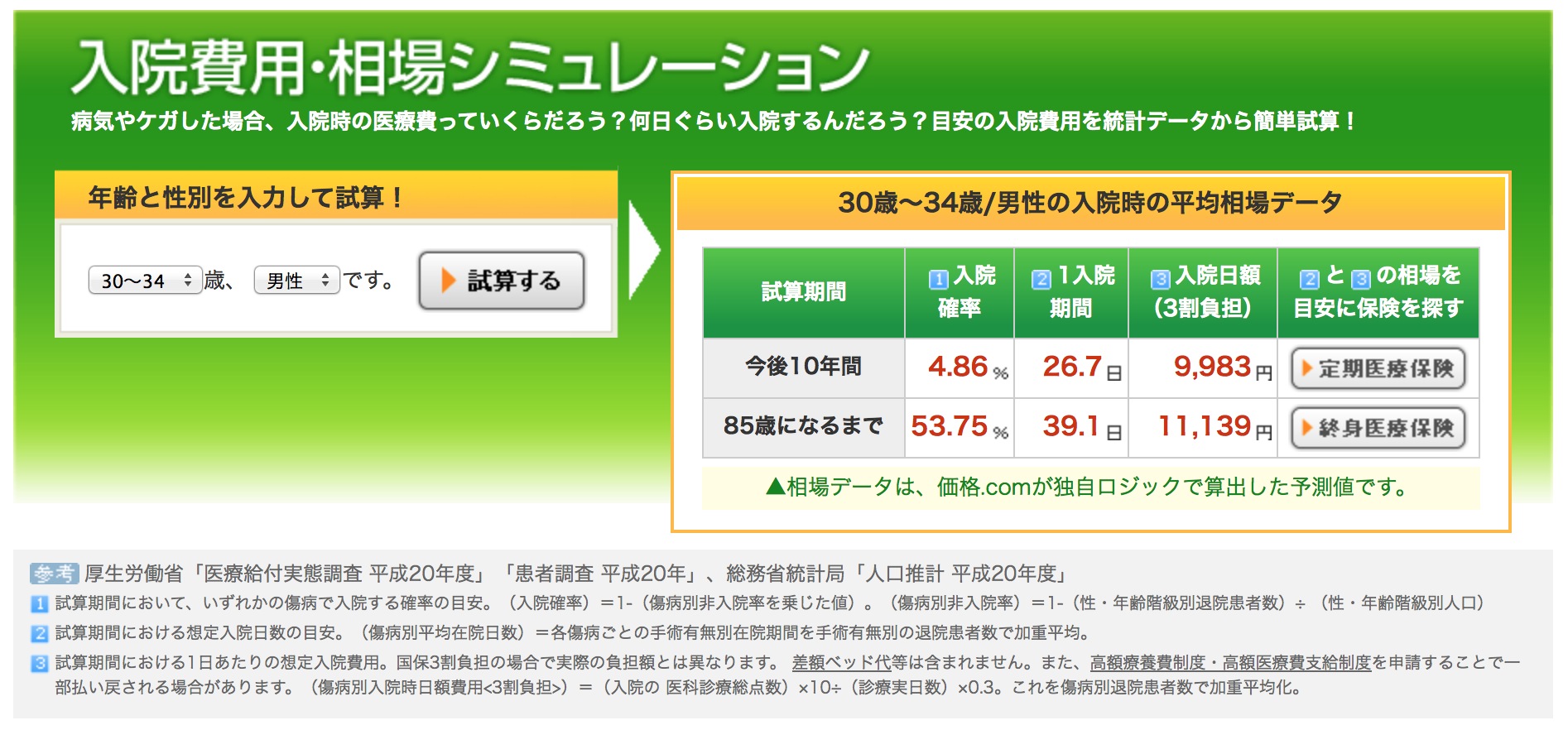

医療保険からいったいいくらのお金を受け取れるかを計算するためには、どれくらい入院するかを知る必要があります。それには、下のデータを見て下さい

このデータから計算すると、30歳の男性が85歳までに入院する確率は約54%で、1回の入院あたりの日数は平均で39日となっています。

入院する人もしない人も合わせて一人あたり何日入院するかを計算すると

- 39日×54%=21日

つまり、30歳から85歳までに平均で一人あたり21日入院する計算になります。

では、入院1日1万円の保険に入っていたらいくら貰えるでしょうか?

- 21日×1万円=21万円

通常、医療保険は手術をしてもお金をもらえるようになっています。多くの医療保険では手術の時に、入院給付金の5倍、10倍、20倍、40倍と手術の種類に応じてもらえるようになっています。

仮に、40倍の手術をして40万円受け取ったとしても、受け取れるお金は61万円です。

払ったお金はいくらだったでしょうか?180万円ですよね。ということは、約120万円も掛け捨てするということです。

1人120万円の掛け捨てだとすると、夫婦では240万円になりますよね。これだけのお金をムダに支払っているわけです。

医療保険が必要ない理由その2:入院しても(知識があれば)お金はそれほどかからない

医療保険に入る理由として一番大きいものは「入院のお金が心配」だからではないでしょうか?そしてそれは、入院すればいったいいくらお金がかかるかわからない不安から心配になっていないでしょうか?

まずは、入院したらいくらお金がかかるのかを知って、それでも医療保険が必要かどうかを考えましょう。

高額療養費があるので、治療費の支払いは一定

健康保険の保障の中に高額療養費というものがあります。詳しく説明すると長いので割愛しますが、要は健康保険を使った治療を行う場合に1ヶ月の治療費にある程度の制限を設けている制度です。

限度額は約9万円です。つまり、1ヶ月入院をしても治療費は9万円程度で収まるということです。

差額ベッド代は払わなくてもいい

入院した時にかかるお金で一番高いものは差額ベッド代です。実際、保険屋さんは「差額ベッド代が高額だから医療保険に入っておきましょう」といいます。

しかし、実は自分が個室などベッド代がかかる部屋への入院を希望しない限り差額ベッド代をを支払う必要はありません。

例えば、個室しか空いていないとか、急患で運ばれたとか集中治療を受けるなどやむを得ない事情で個室に入院した場合は差額ベッド代を払う必要がありません。

差額ベッド代に1日5,000円かかったとすると1ヶ月では15万円になります。支払う必要があれば、医療保険に入って備えておくべきかもしれませんが、支払う必要はないので医療保険に入っておく必要は特にないでしょう。

残るは食事代と雑費

あと入院した時にかかる費用は食事代です。これは1食260円、1日780円と決まっています。あとは、入院をするために購入するパジャマとか、病院で買う雑誌やジュースのお金、お見舞いに来てくれた人へのお返しなどです。

ただ、病院でご飯を食べたら家でご飯を食べないので食費が減ります。こういうことを考えると1ヶ月入院してかかる費用はおおよそ10万円程度です。

入院を年に何回もするというのであれば保障が必要かもしれません。しかし、おそらく数年に1回や十数年に1回あるかないかの入院だと思います。

その時に10万円程度かかったところで、家計に大きなダメージを与えるでしょうか?その時のために、100万円を超えるお金を払って保障を確保しておく必要があるでしょうか?

サラリーマンであれば収入も確保される

国民健康保険ではなく、社会保険に入っていれば傷病手当金という保障があります。

これは、病気やケガで仕事を4日以上休んだ場合に給料の3分の2を1年半にわたって保障してくれるというものです。

つまり、入院をしていてもしていなくても病気や怪我で仕事を休むなら給料の保障をしてくれるわけです。入院中は働いていないからといって収入がゼロになるわけでもありません。

また、勤め先がブラック企業でなければきちんと有給もとれるはずです。現実的にはまず有給を消化して、それでも足りなければ傷病手当金をもらうというふうになります

医療保険に入っていなければ保険に入っていないということにはならない

払うだけムダ、入院しても思ったよりお金がかからないことがお分かりいただけたと思います。

しかし、なんとなく保険に入っていないのは不安だと思われているかもしれません。仮に、医療保険を解約しても何も保険に入っていないわけではありません。

あなたの給料から毎月「健康保険料」として高いお金を天引きされているはずです。文字をもう一度見て下さい。健康「保険」にすでに入っているのです。

この健康保険の中に高額療養費や傷病手当金の保障が入っているのです。

なので、何も保険に入っていないのはなんとなく不安だと思われるなら、健康保険にすでに入っていると考えて下さい。

住宅ローンの団信で医療保険の代替が可能

住宅ローン融資の獲得激化で、銀行各行は住宅ローンに疾病保障を付帯させるようになっています。

ネット銀行で主流になっているのは、がんと診断されるだけで住宅ローン残高が半分になる疾病保障付き団信です。

| 銀行名 | 保障内容 |

| auじぶん銀行の住宅ローン | がんと診断されると住宅ローン残高が半分に

精神疾患以外の全てのケガと病気で入院が180日継続すると住宅ローン残高がゼロに |

| ソニー銀行 | がんと診断されると住宅ローン残高が半分に

※事務手数料が44,000円からと格安 |

がんと診断された時点で住宅ローン残高が3000万円であれば、1500万円もの保険金が支払われることとなります。

がん保障が付帯されている住宅ローンを活用するだけで、それだけの保障が受けれるわけですから、医療保険やがん保険の見直しが確実にできますね。

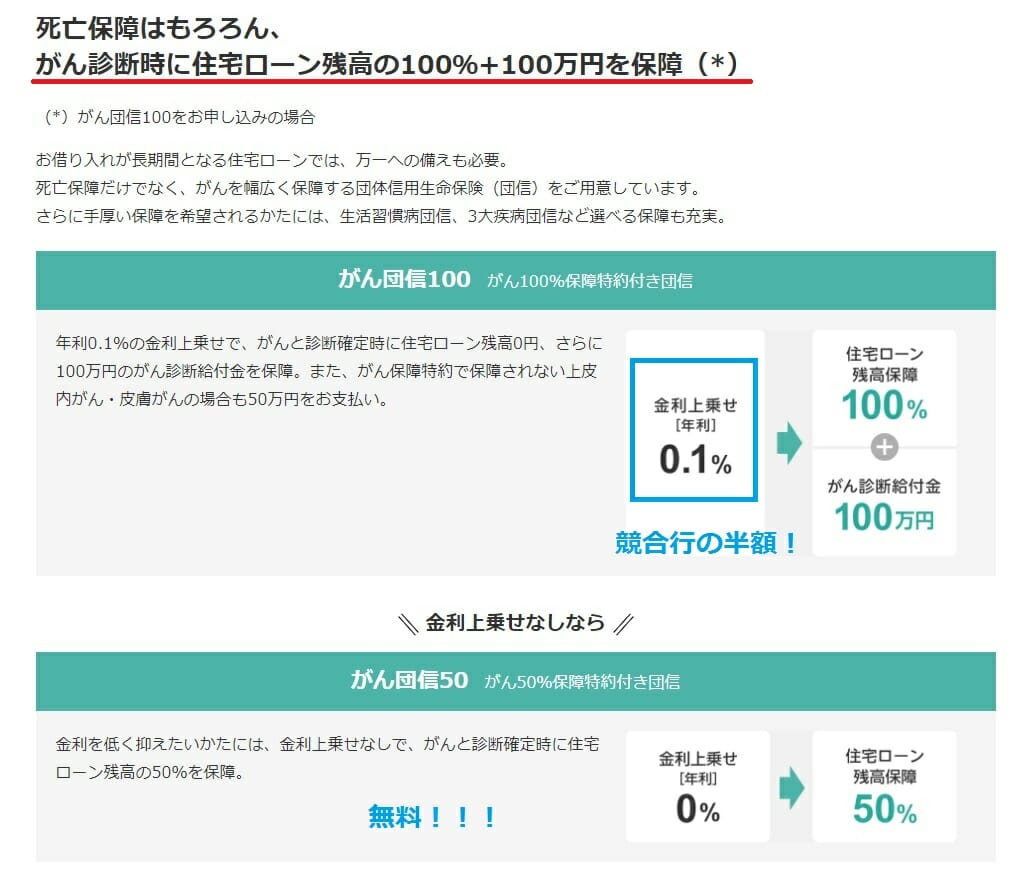

がんへの備えをより充実したい場合にはソニー銀行で金利に年0.1%の上乗せをすることでがんと診断されると住宅ローン残高の100%の保険金と100万円の給付金が支払われる団信を取り扱っています。

必要ない保険その2:終身保険

終身保険とは、将来のお葬式代に備えたり貯蓄代わりに使ったりされる保険です。

必ず起こることに対して保険をかける必要はない

人は必ず死ぬので、その時かかるお葬式代に備えるために保険に入っておこうと提案されます。しかし、保険は不測の事態に備えるものであって、必ず起こるものに対して備えるものではありません。

でも、突然亡くなった時にお金がないような状態だと困るじゃないかという反論が来るかもしれません。

であれば、収入を保障する収入保障保険や定期保険などの保障額を少し上げていればいい話です。また、老後に保険に入っていないと葬儀代が出せないくらいお金がないことを想定するなら、終身保険に入るよりもそうならないためにどうすべきかを考えたほうがいいです。年金をもらうようになって葬儀代も出せないくらいしかお金がないというのは相当やばい状態だと思います。

ちょっと得するかわりに何十年と使えないお金を作ってしまう

終身保険に加入しておくと、ほとんどの場合で死亡して受け取る時は支払ったお金よりも多くなります。

しかし、それは2倍も3倍にもなるわけではなく、せいぜい1.2倍~1.5倍くらいのものです。

その少しの得をするために、20年も30年も自由にならないお金を作ってしまうことになります

また、今の300万は30年後も今と同じ300万の価値があるとは限りません。お金の価値が下がっていると、金額は増えて受け取るかもしれませんが、価値は下がっているので結局損をしてしまう結果になります。

払った金額よりも少し増えて返ってくると、終身保険を使って貯蓄をすることを提案されることが多いです。しかし、これも同じことが言えます。今から20年後や30年後のお金の価値がどうなっているかを考えると、金額は増えているかもしれませんが、価値はおそらく下がっているでしょう。

保障を得ながらお金を貯められる!からお得ではない

確かに終身保険に入れば保障を得ながらお金をためることができます。

では、保障と貯蓄を切り離した場合と比べても終身保険のほうが得でしょうか?計算してみます。

- 条件:30歳男性、保険会社:アクサダイレクト生命

- A:終身保険1,000万円、保険料毎月18,970円、合計保険料6,829,200円

- B:定期保険1,000万円、保険料毎月2,480円、合計保険料892,800円

Aは60歳でこの保険を解約すると7,703,000円返ってきます。+874,000円です。

AとBとの保険料の差額が16,490円ありますので、毎月16,490円を利率2%で30年間運用したとします。すると、30年後には8,188,164円貯まっています。増えたお金は2,251,764円です。

ただ、Bの方は掛け捨ての保険料を892,800円支払っているので、トータルで増えた金額は1,358,964円になります。

運用する利率が1.6%以上であれば掛け捨ての定期保険+運用のほうがお得になります。

死亡した場合に受け取れる金額が大きく違う

今回の例で、Aの場合はいつ死亡しても1,000万円の保障ですので手元に残るお金は1,000万円です。しかし、Bの方は1,000万円+運用分が残ります。つまり、死亡した場合に手元に残るお金は常にAよりもBのほうが多くなるのです。

つまり、保障としても損をするし、お金を増やす機能もそれほどないので終身保険に入る必要はありません。

必要ない保険その3:個人年金保険

老後、国の年金だけでは不安だからといって個人年金保険に入ってお金をためていくようにと保険屋さんに提案されることがありますが、個人年金保険も必要ない保険です。

理由は単純です。老後にお金を貯めるという目的を達成するために、他に良い手段がたくさんあるからです。その中で、個人年金保険は銀行の普通預金よりもちょっといい程度です。

個人年金保険に入るくらいなら確定拠出年金を使う

個人年金保険に入るメリットの一つとして、個人年金保険料控除が受けられ、税金が少し返ってくるというものがあります。

しかし、現在個人年金保険に加入して受けられる控除の最大額は所得税が40,000円、住民税が28,000円です。

これを返ってくる税金の金額で計算すると、

- 税率:所得税5%、住民税10%

- 所得税:40,000円×5%=2,000円

- 住民税:28,000円×10%=2,800円

- 2,000円+2,800円=4,800円

- 仮に控除を30年受けたとすると、4,800円×30年=144,000円

個人年金を30年間掛けて受けられる控除の金額は144,000円です。

では、確定拠出年金だとどうでしょうか?確定拠出年金はかけた金額全額が社会保険料控除として所得控除になります。といっても難しいと思うので、毎月10,000円確定拠出年金を掛けたとしてどれだけ税金が返ってくるのかを計算します。

- 税率:所得税5%、住民税10%

- 所得税:120,000円×5%=6,000円

- 住民税:120,000円×10%=12,000円

- 6,000円+12,000円=18,000円

- 仮に控除を30年受けたとすると、18,000円×30年=540,000円

控除額だけを見ても個人年金と比べて4倍のメリットが有ります。さらに、運用して得た利益が非課税というメリットも有ります。

個人年金を掛けた場合と確定拠出年金を掛けて老後への積立をした場合とどちらが有利なのかは火を見るより明らかです。しかも、個人年金には終身保険のような保障はありません。

まとめ:保険でしかできないこと以外に保険は使わない

例えば、働いている人が死亡して、今後何十年と得るはずだった収入が得られなくなったということに対する備えは保険でしかできません。

それ以外の、医療費や貯蓄に関しては保険じゃなくても備えることができ、保険で備えないほうが有利です。

生命保険を無駄なくするために必要な考え方は「その保険じゃないと出来ないことかどうか」です。