ライフプラン表を作る以外でマイホーム予算を計算することはできない

マイホームが欲しいと思い始めた時、「マイホーム購入にいくらまでならお金を使えるんだろう?」「私はいくらの家を買えるんだろう?」と悩むと思います。

高い家を買いすぎると、購入後の住宅ローンの返済で新生活がカツカツになって、いつかマイホームを売ることになるかもしれませんし、最悪のケースでは「夫婦間の関係もこじれて離婚する」「経済的に破綻して一家離散状態になる」可能性を高めることになりかねません。

逆に、安い家を買うと、家族構成的に必要な部屋数が無かったり、利便性が低くて何十年も生活の質を下げてしまうことになりかねません。

上を見たらキリがないですし、下を見てもキリがありませんが、適切なマイホームを購入することは豊かな生活に繋がることは言うまでもありません。

マイホームを買うために利用する住宅ローンは、「借入額は年収の5倍~6倍までなら大丈夫」とか「年収に占めるローンの返済負担率を25%にしておけば問題ない」と一般的に言われることがありますが、実は、目安にはなりますが、この計算を信じきってマイホーム予算を設定してしまうのは適切ではありません。

個々人の事情、各家庭の事情を無視すると、予算オーバーになるか、予算を少なく見積もりすぎて、マイホーム購入の失敗例と言っても言い過ぎではない状態になりかねません。

なぜ、「住宅ローンの借入額は年収の5倍~6倍までなら大丈夫」とか「年収に占めるローンの返済負担率を25%にしておけば問題ない」がデタラメなのかというと、当たり前のことですが、「同じ収入でも家庭によって経済事情は別ものだから」です。

この記事ではExcelを使ったライフプラン表の説明をしていますが、より正しいマイホーム購入予算を算出するためには、お金のプロのFPに相談するのは確実な方法の1つです。

「保険チャンネル」という名前から保険の相談しかできないと勘違いしそうですが、「住宅ローン」はもちろん「お金に関すること」であれば無料で相談に載ってもらるので、お金に関する悩みを抱えている人は、1度相談してみることをおすすめします。

今なら無料相談を試してみるだけでギフト券がもらえます。大企業のリクルートが提供しているサービスなので、個人で相談先を探すよりも信頼性の高いFPさんに相談することができます。

同じ年収、年齢、貯金額だったとしてもマイホーム予算は違う

仮に、あなたと年収や年齢や貯金額、家族の年齢までも全く同じの人がいたとしましょう。だとしても、その人とあなたがマイホーム購入に使えるお金は違います。なぜなら、価値観が違うからです。何を重視してお金を使うのかは人それぞれ違います。

マイホームのことだけを見ても、他のものは犠牲にしてもいいからマイホームにはこだわりたいという人と、こだわりは特になく自分の家が住めたらいい、お金は趣味である車に使いたいという人もいます。この2人の年収や年齢や貯金額などが全く一緒だったとしたら、マイホーム購入に使える金額は同じだといえるでしょうか?違いますよね。

マイホーム購入予算をきちんと計算するためには、あなたの価値観を反映させる必要があります。価値観を反映させた予算を計算する方法はライフプラン表を作る以外にありません。

しかし、ライフプラン表を作れといっても作ったことがないでしょうからやり方もわからないと思います。FPなどのプロに頼めば料金がかかります。ソニー生命などの人に頼めば無料で作ってもらえますが、それは保険を売るためのものなので作るだけ意味がありません。時間の無駄です

では、今回は自分でライフプラン表をエクセルを使って作成する方法をお伝えしていきます。

ライフプラン表をエクセルを使って自作してみよう

それでは、順番にライフプラン表を作成する手順をお伝えしていきます。

手順1:エクセルを準備する

まずはエクセルを準備しましょう。あなたがお持ちのパソコンにエクセルが入っていたらそれを使って下さい。もし、エクセルが入っていなかったとしてもわざわざお金を払って買う必要はありません。無料でエクセルと同じようなソフトを使うことができます。

OpenOfficeというソフトです。こちらからダウンロードできます。

パソコンはない!iPhone,iPad,スマホしかない場合

iPadならまだいいと思いますが、iPhoneやスマホでライフプラン表を作るのは結構大変です。でも、チャレンジしたい!という場合はこちらのソフトを使ってみてください。

Kingsoft Office(iOS)

QuickOffice(アンドロイド)

どちらも無料でダウンロードできます

手順2:ひな形のエクセルシートをダウンロードする

ライフプラン表を一から作ろうと思うと大変なので、以前はひな形を用意していましたが、現在、ライフプラン表のひな型は提供を終了しております。

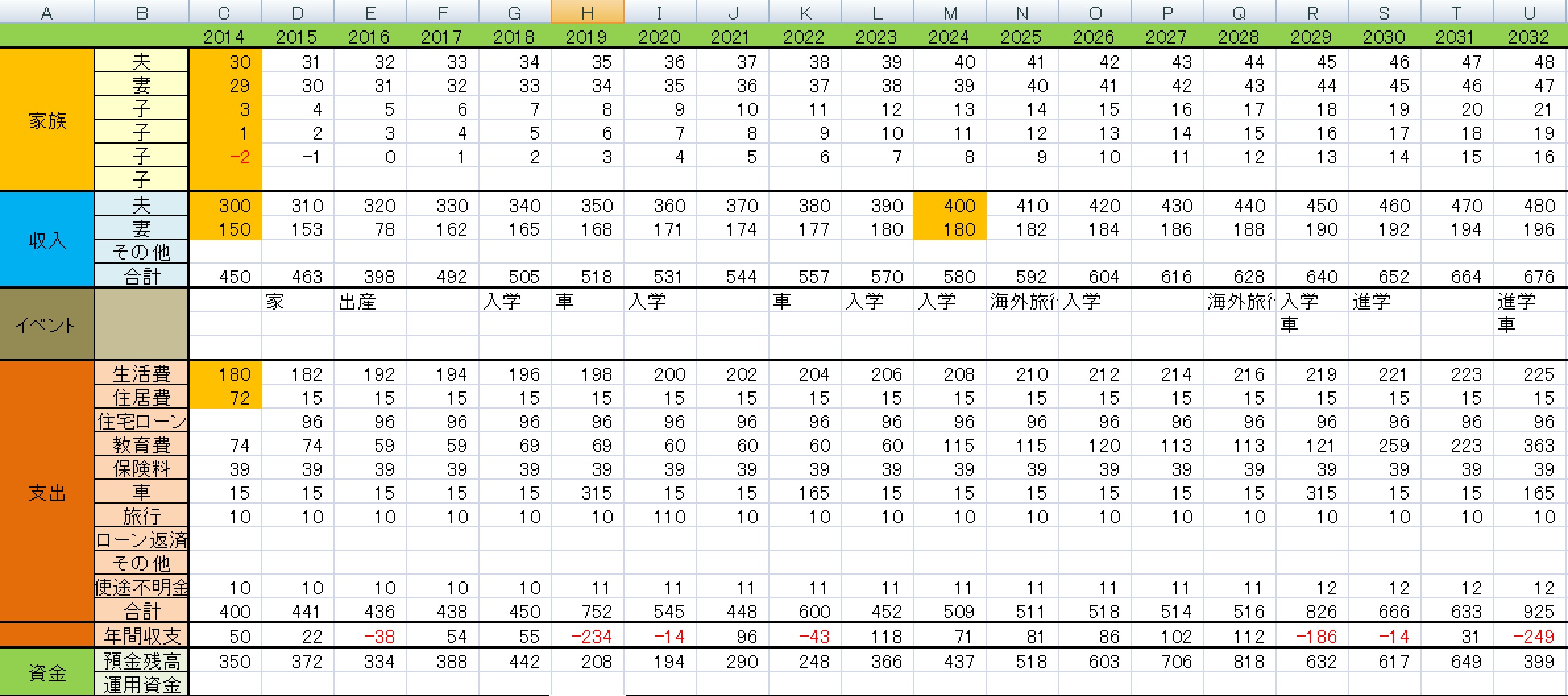

この記事はひな形のイメージを使って説明していますので、項目について参考にしながらご自身でライフプラン表を作成していただければと思います。

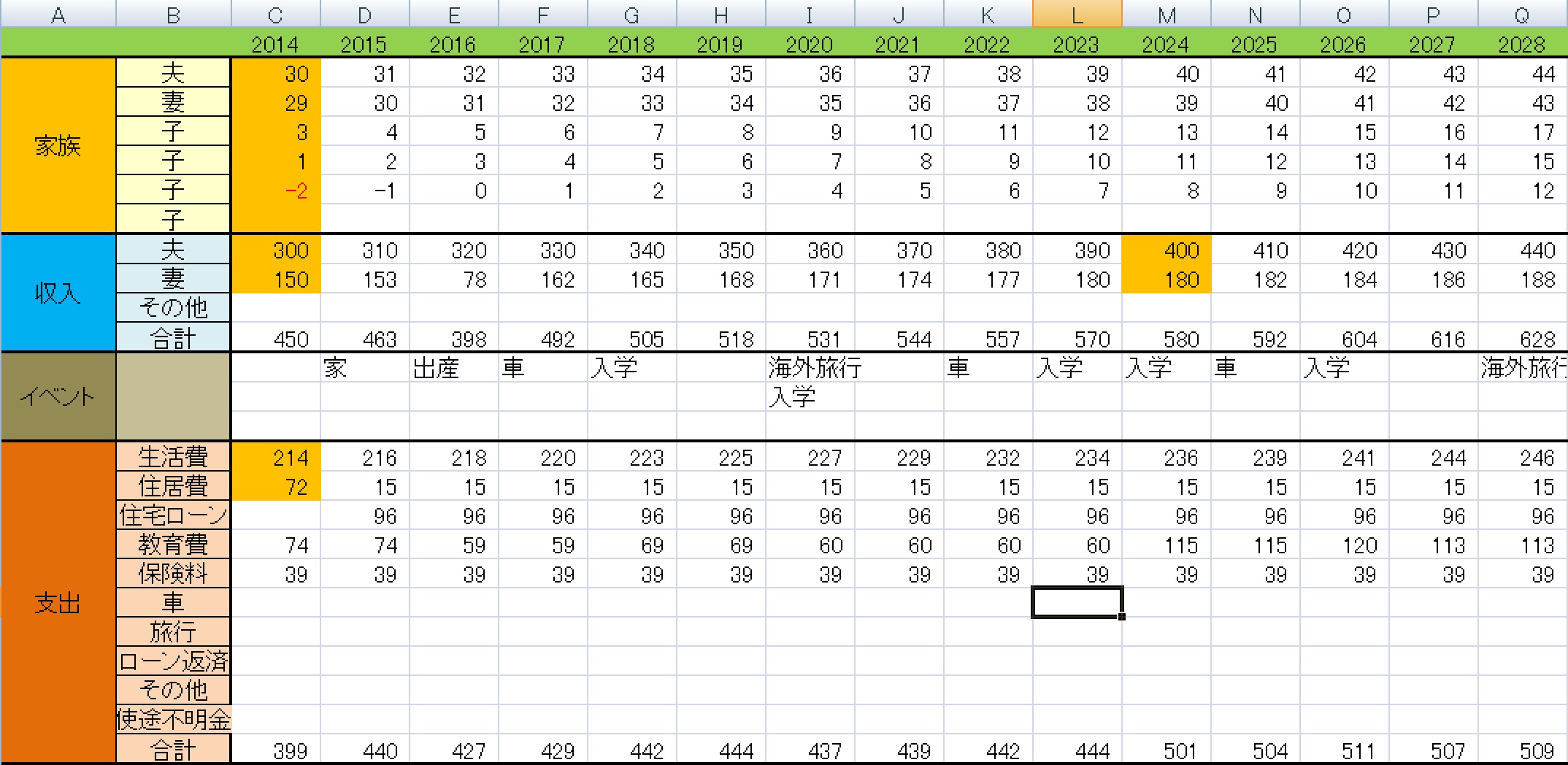

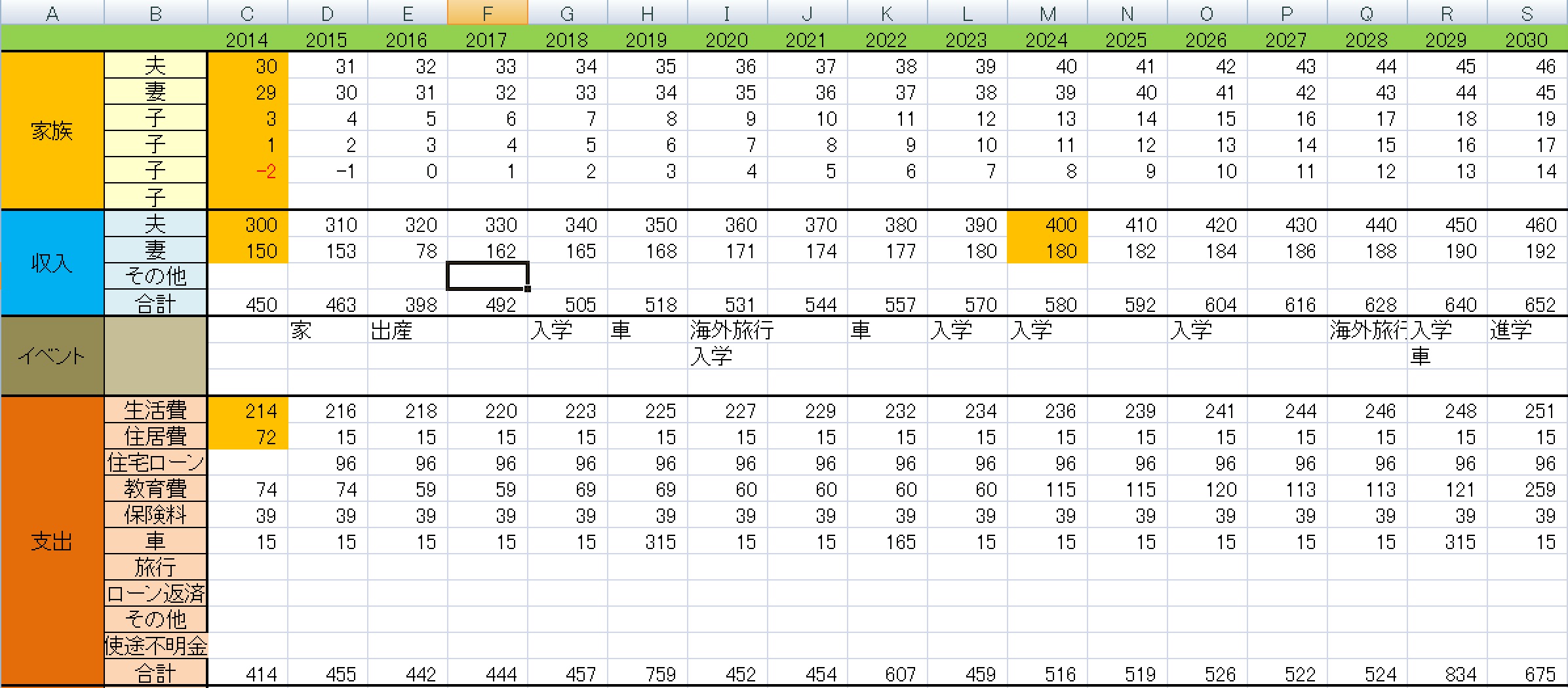

手順3:家族の年齢を入力する

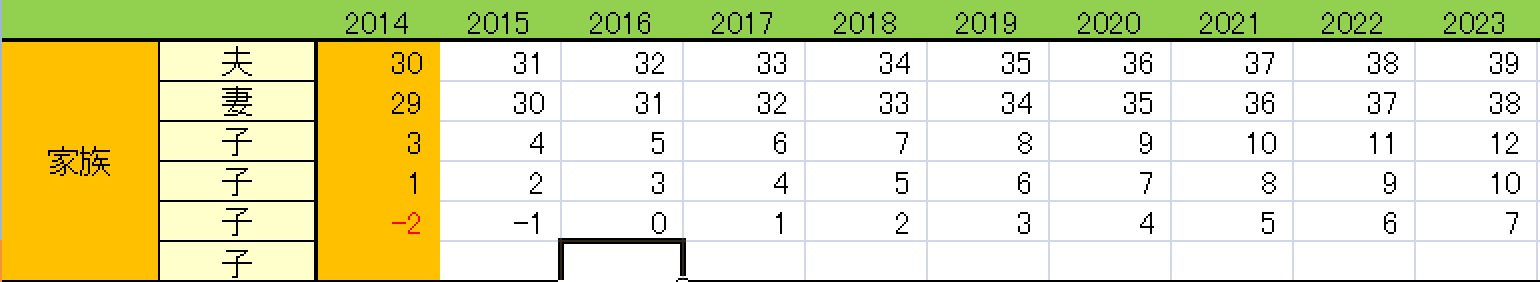

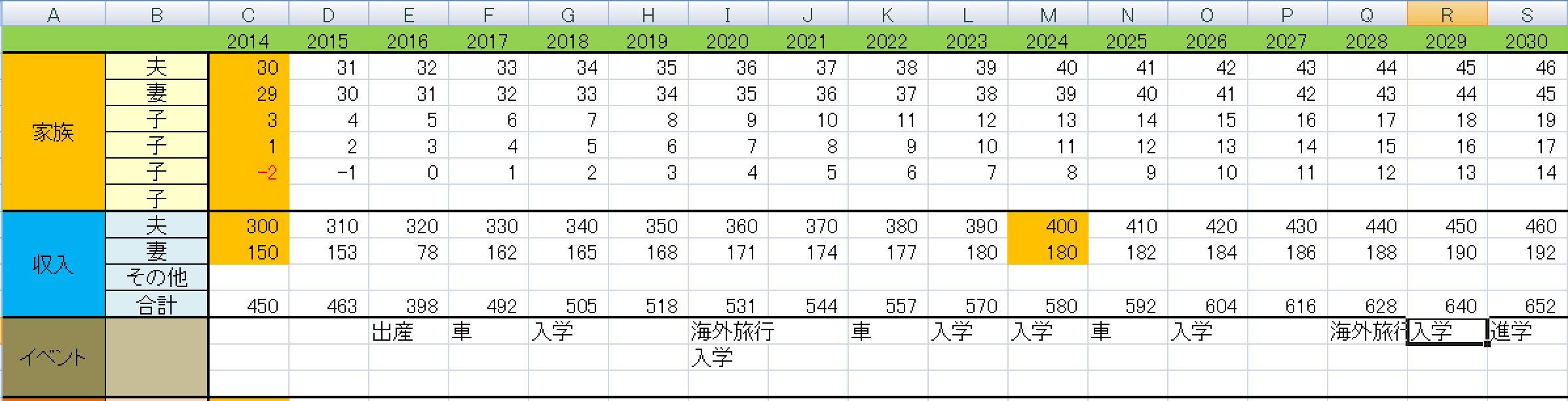

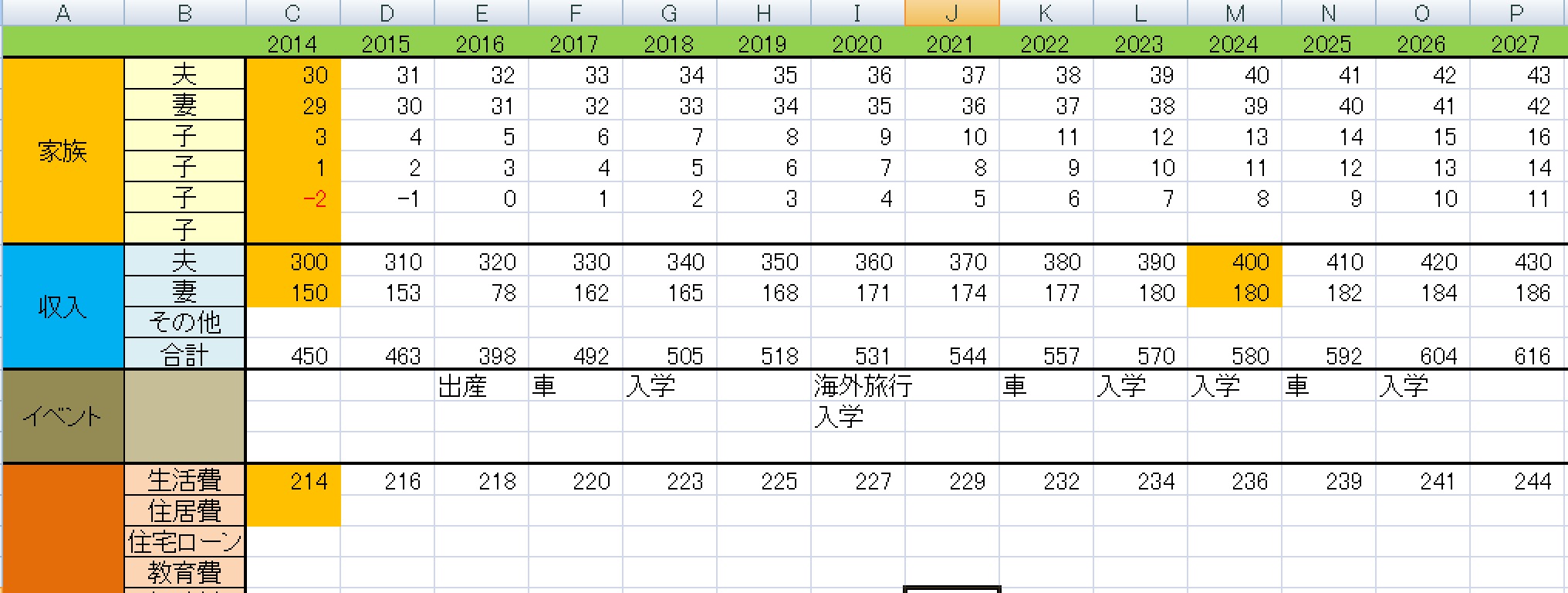

まずは、ライフプランを考えるにあたって重要になってくるのが家族の年齢です。何年に誰が何歳になるのかを分かりやすく入力しておくようにしましょう。

出産の予定がある場合は仮で年齢を入れる

まだ生まれていないけど、何年後かに出産の予定や計画(希望を含む)がある場合はマイナスの数字を入れて下さい。2年後ならマイナス2と入力します。

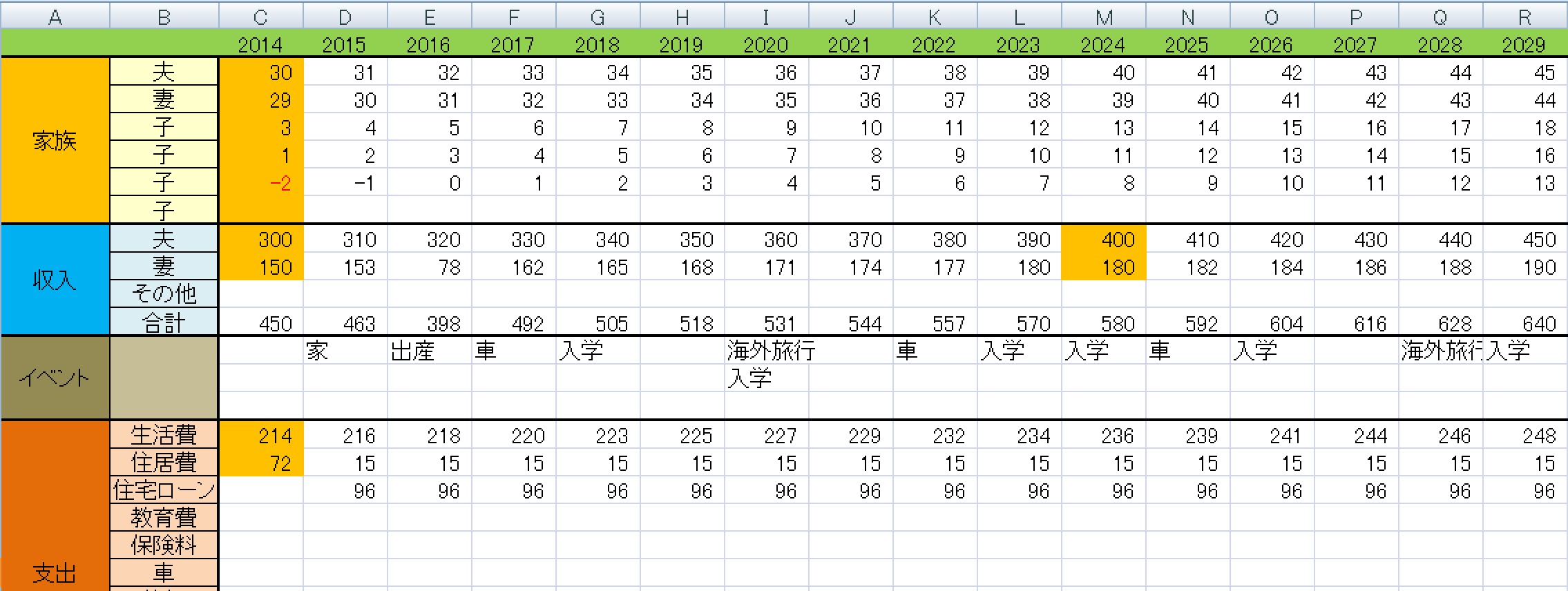

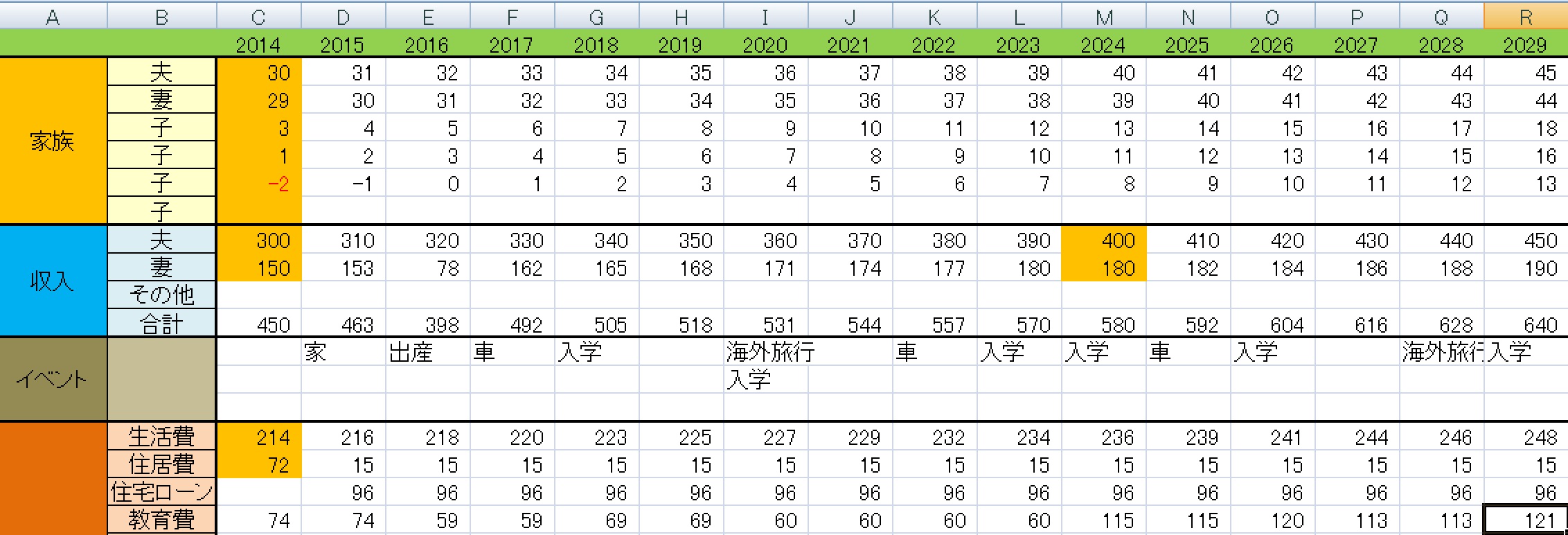

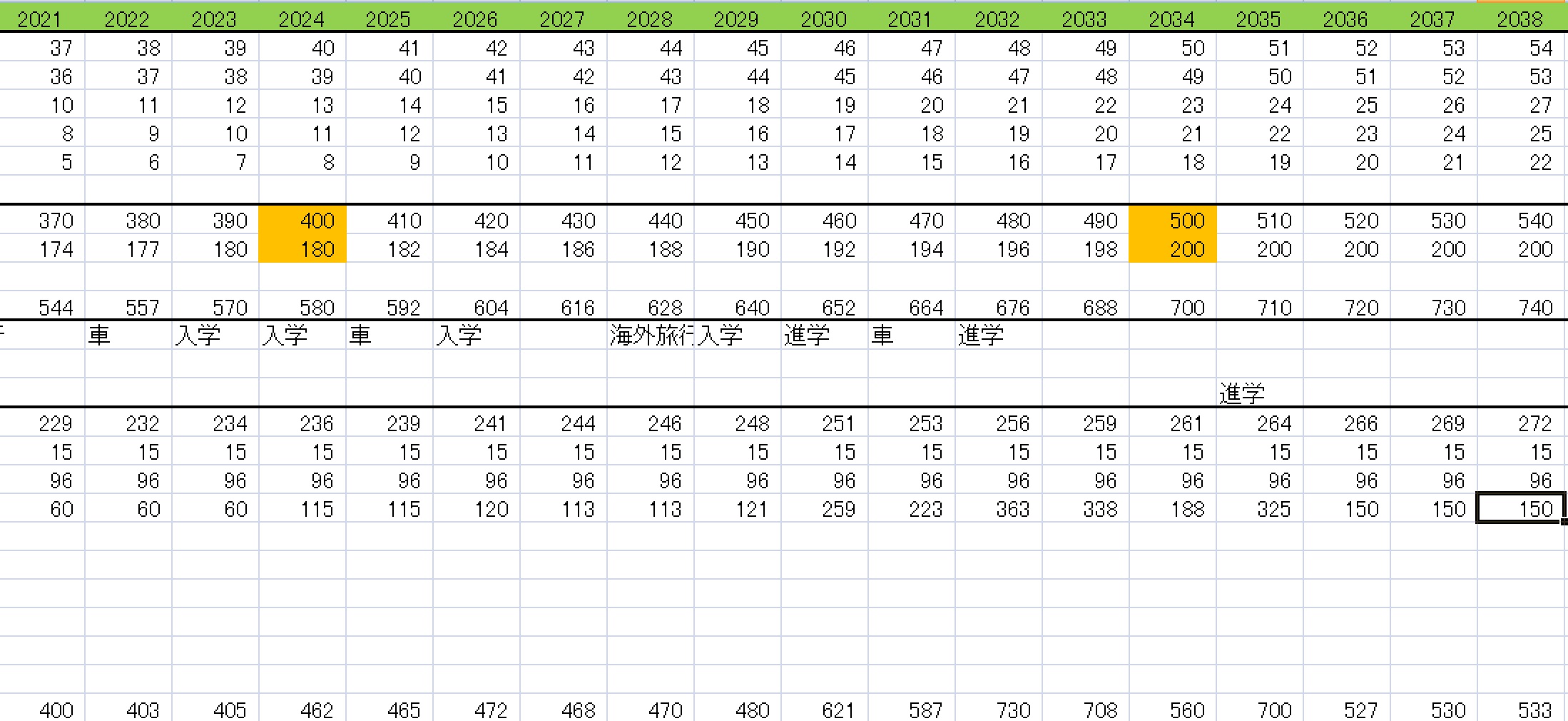

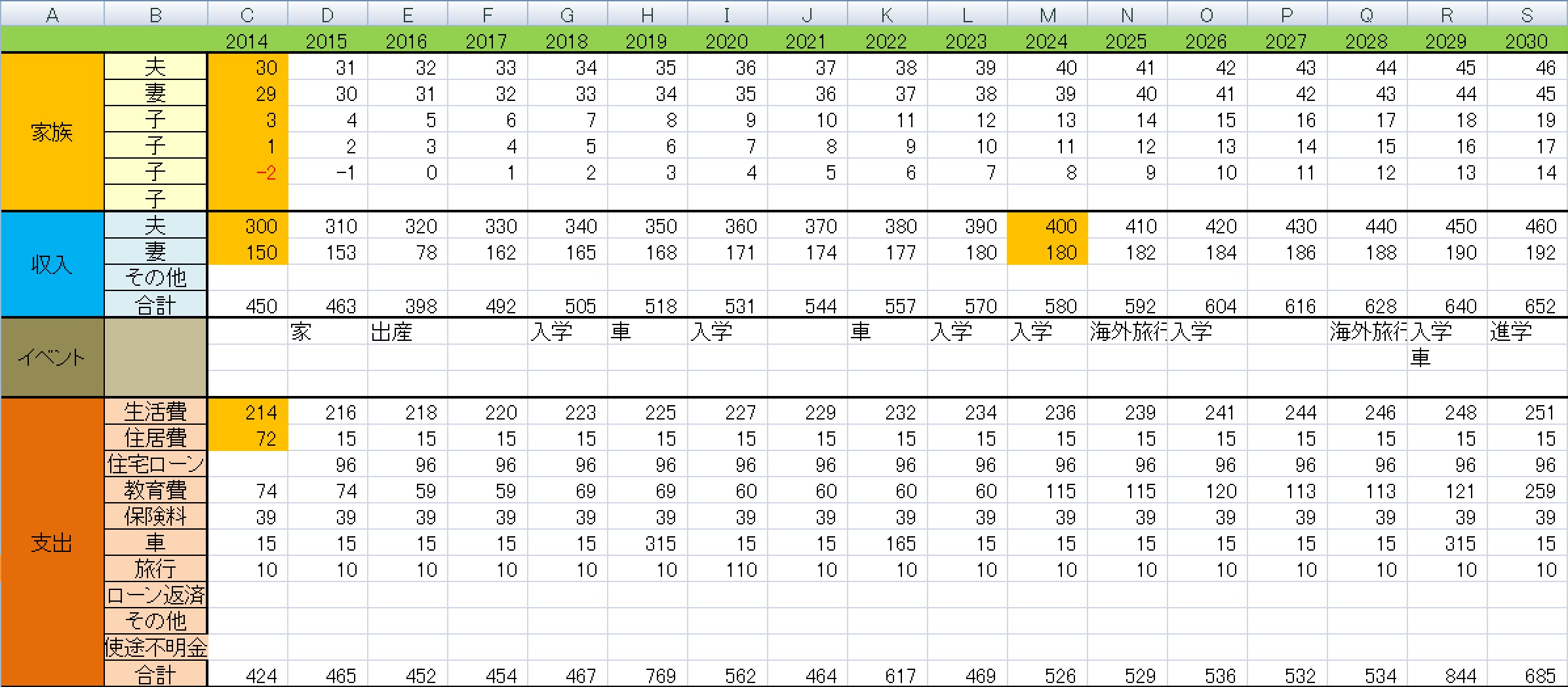

家族の年齢を入力した後のイメージは以下のような感じです。

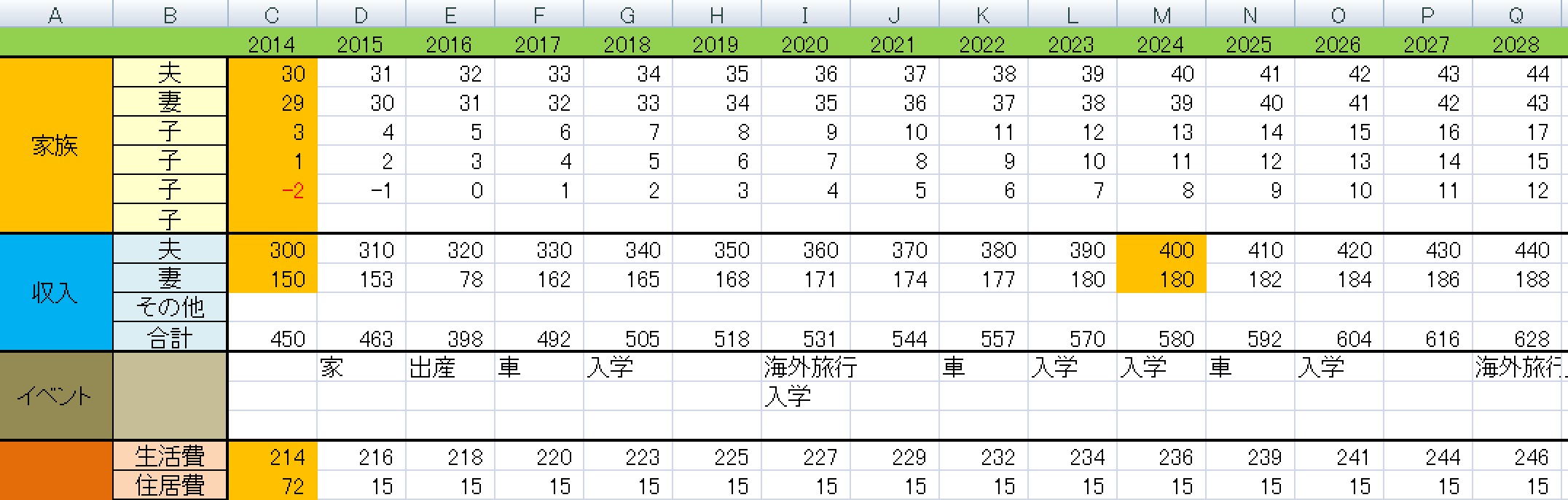

手順4:収入の金額(手取り)を入力する

次は収入の金額を入力していきましょう。

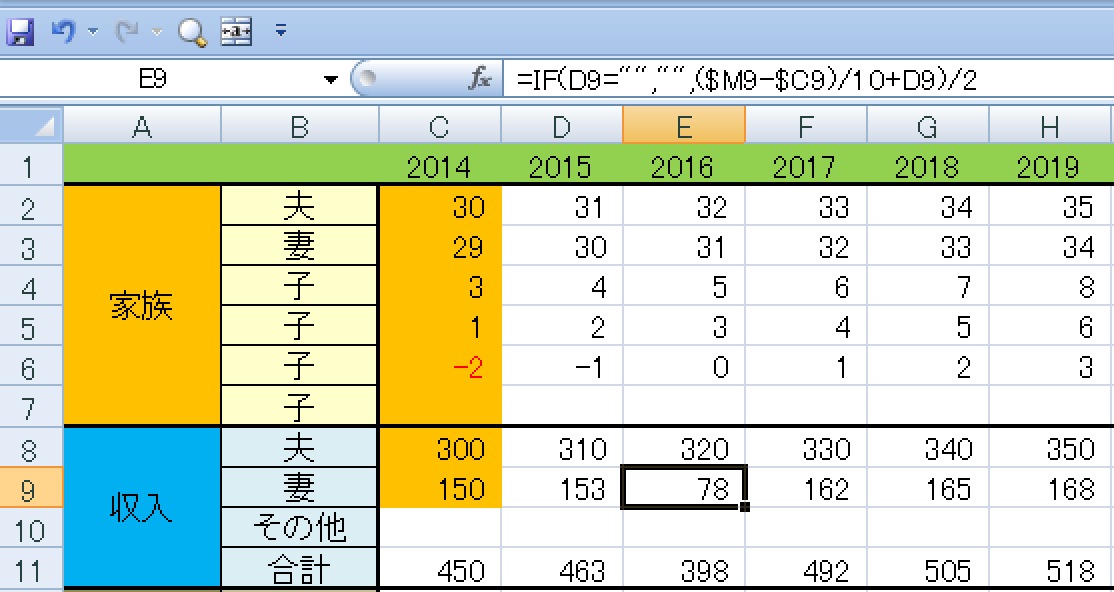

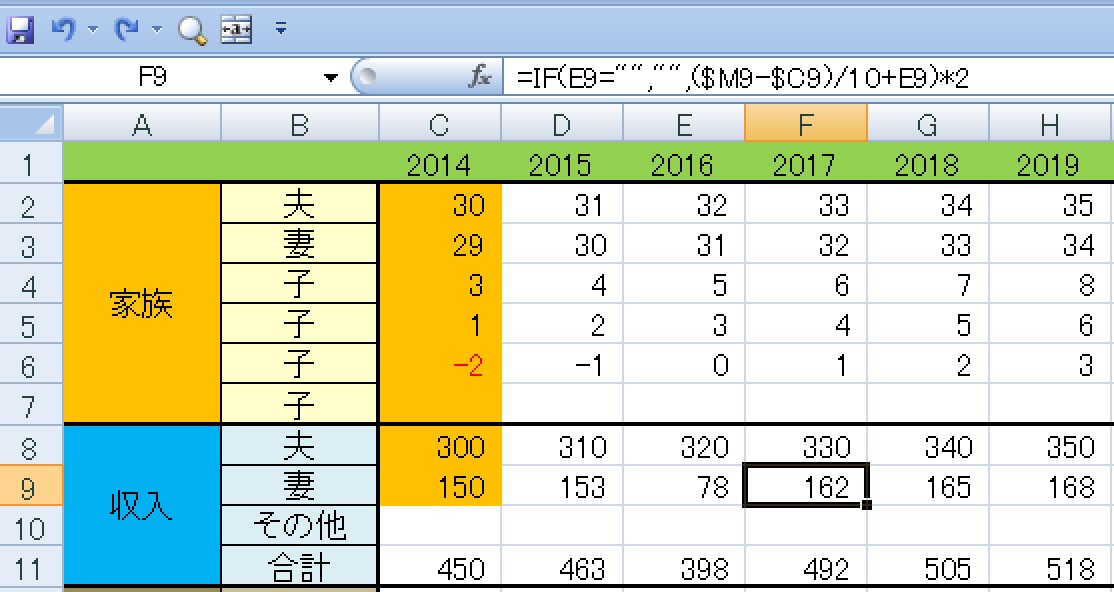

ライフプランを支えるのは収入です。次に収入を入力していきましょう。気を付けて欲しいのは「手取りの収入を入力すること」です。次に、予想で構わないので、10年後、20年後、30年後まで貰えそうな手取りの年収の数字を入力していきます。

それを入力することで、30年間で自分がいくらのお金を稼げるのかがわかります。

共働きしている家庭や、子供が大きくなったら共働きを開始する予定の場合は、夫婦それぞれの収入計画を入力して加算するようにしましょう。

先にに入力した「子供の年齢」を参考にしながら計画を立てるようにしてください。

今後出産の予定がある場合は、育休中の収入を半分にすることを忘れない

奥さんが働いている場合で今後出産の予定がある場合は、育休になると収入が半減以下になるのが一般的です。しっかりと、収入が減ることをを想定して入力するようにしましょう。

可能であれば貰えそうな年金の金額を計算して入力する

もし、可能であればねんきん定期便などを元に年金をどれくらい貰えそうかを計算してみてください。

ねんきん定期便が手元にあれば、日本年金機構のサイトで試算することができます(登録が必要です)

手順5:これから起こるイベントを記入する

これからあなたやあなたの家族に起こるイベントを入力します。入力すべきイベントには次のようなものがあります。

- 出産

- マイホーム購入

- 車の買い替え

- 海外旅行など規模が大きい旅行

- 子どもの進学

- 子どもの独立

- 定年

などです。他にも、実家の建替やマイホームの修繕なども必要であれば入力すればいいと思います。十万円単位でお金がかかるイベントを全部書き出し、入力して下さい

手順6:支出を入力する

それでは、支出を入力していきましょう。

生活費が毎月いくらかかっているのかを書き出す

まずは生活費を考えていきます。生活費とは以下の様な支出です

- 食費

- 日用品

- 光熱費

- 衣服費

- 通信費

- こづかい

- 交通費

- 交際費

- 雑費

家計簿を付けているならその数字を書いて下さい。もしつけていないならだいたいどれくらいかかっているかを入力するだけで大丈夫です。

余談ですが私は家計簿をつけていません。面倒ですし、その時間と手間を他のことに使いたいと思うからです。

子どもの保育料や教育費、保険料や奨学金、車のローンの返済は後ほど入力していくのでここでは含めません。

1か月の生活費を計算したら12倍にして入力していくようにしましょう。

以下は、毎月17万円かかっているとして入力していますが、年々増えていることがわかると思いますが、物価の上昇を1%見込んでいるためです。例えば、100円のジュースは30年後も100円ではありません。少しずつ物価が上昇していくことを想定しておくべきで、現時点では1%程度で見込んでおくと良いでしょう。

住居費(家賃)と固定資産税を入力する

生活費の入力が終わったら住居費を入力していきます。住居費はマイホーム購入までは家賃、マイホーム購入後は固定資産税を入力します。

あなたが現在賃貸に住んでいるなら家賃の年額を計算して入力して下さい。ここでは月6万円の家賃で年間72万円として計算します。

固定資産税を概算で計算して入力する

マイホームを購入したあとは、新築であれ中古であれ、一戸建てであれマンションであれ固定資産税がかかります。

正確な固定資産税の金額は請求があるまでわかりませんが、概算で計算することができるのでしておきます。

固定資産税の詳しい計算方法についてはこちらで土地1000万円、建物2000万円の新築住宅を建てた場合で解説していますので参考にして下さい。

年収600万円の人が住宅ローンを3000万円借りるとこうなる

固定資産税については年間15万円という計算でいきます。

イベントで入力したマイホームのタイミングで家賃から固定資産税に数字を入力しなおして、以降同じ数字をコピーします。

住宅ローンの返済額を計算する

次に行うことは住宅ローンの返済額を計算することです。土地や建物の値段が決まっている状態であれば、あなたが借りないといけない住宅ローンの金額で計算して下さい。

もし、まだ何も決まっていないということであれば「これくらいなら借りても大丈夫かな?」という住宅ローンの金額で計算して下さい。あとでいくらでも修正できますので。

今回は2500万円を借りたという条件で計算します。

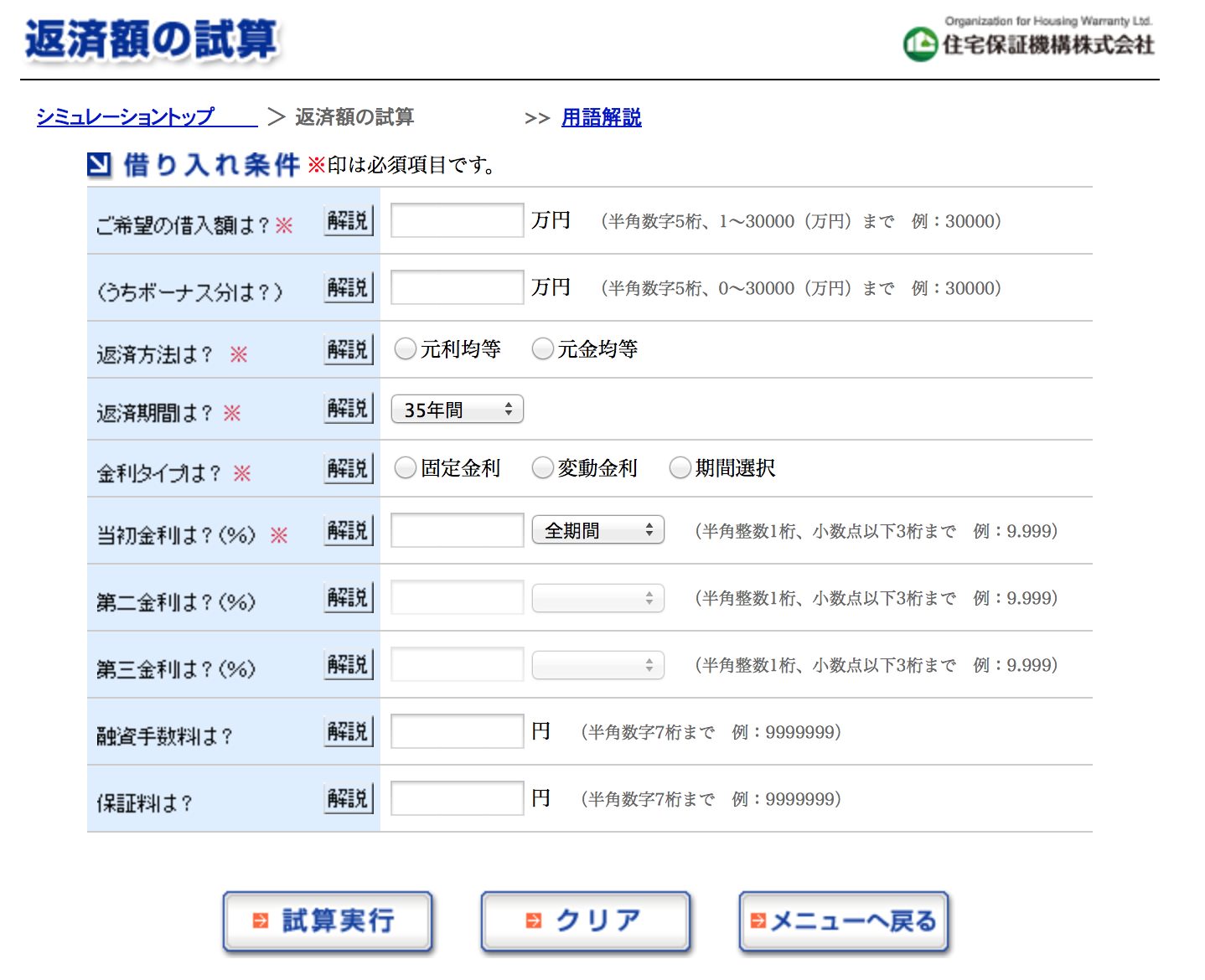

住宅ローンの返済額をシミュレーションする法法

住宅ローンの返済額を簡単にシミュレーションするほうほうをお伝えします。

住宅ローンの返済額計算で使いやすいサイトは以下のサイトです。

上記サイトへいくとこんな画面が表示されます。

ここに住宅ローンの条件を入力していきます。

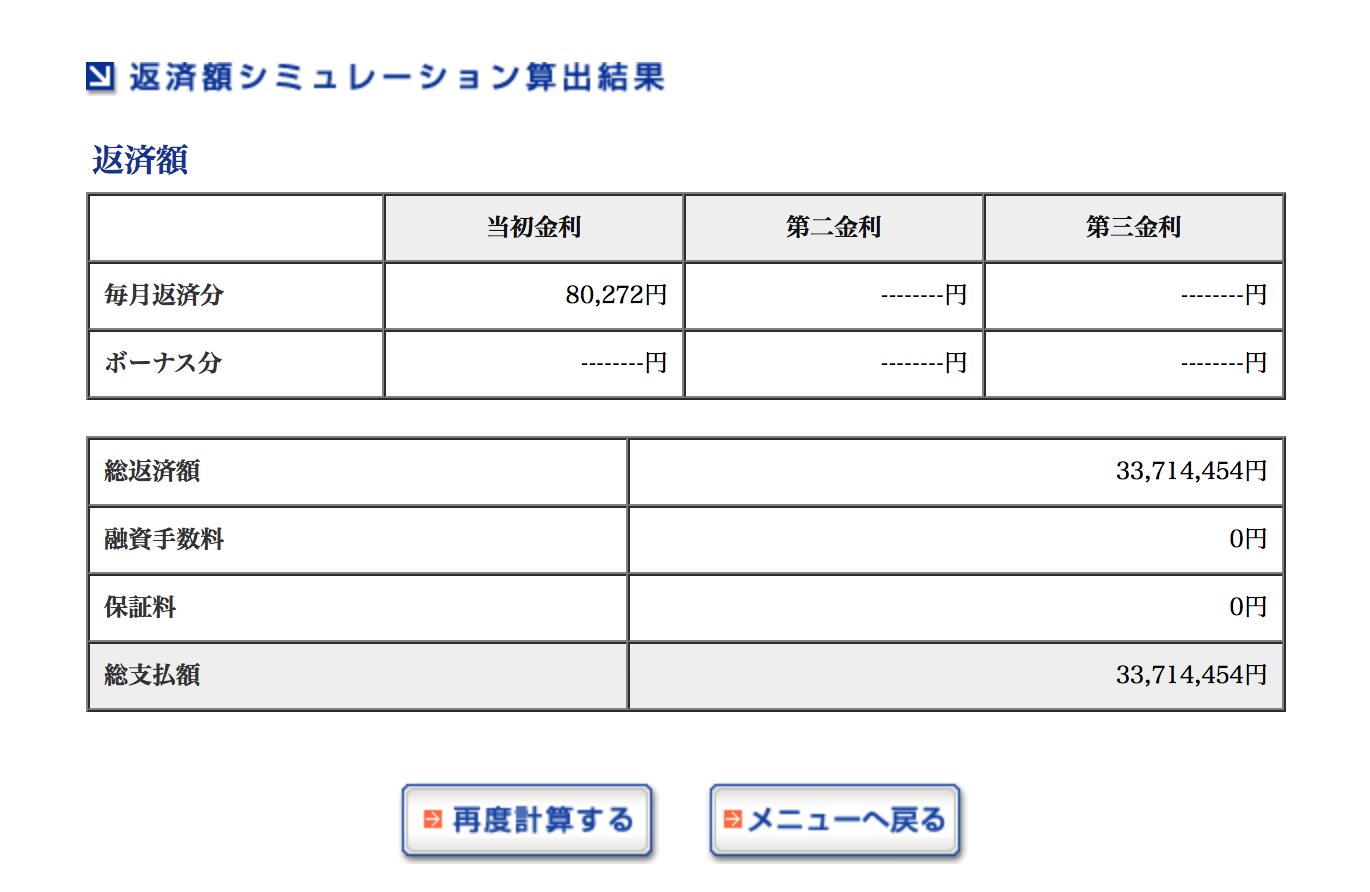

住宅ローンの条件を入力したあと、計算実行ボタンを押すと結果が表示されます。

2500万円を金利1.8%で借りて35年で返すと月額約8万円という結果になりました。年額に直すと96万円になるので、ライフプラン表に数字を入力していきます。フラット35などの固定金利住宅ローンの場合は返済年数分数字をコピーして下さい。

借り入れする住宅ローンが変動金利や固定期間選択型の場合は将来返済額が変わります。返済額が変わるタイミングのセルの数字を変更しましょう。

変動金利の場合、何年後にどれくらいの金利設定にすればいいかはこちらの記事を参考にして下さい。

変動金利住宅ローンの仕組み、メリットデメリットが猿でもわかる記事

また、追加ですが5年固定や10年固定などの固定金利選択型住宅ローンを選ぶ意味はありません。必ず後悔します。その理由はこちらの記事で。

住宅ローンの返済額まで入力完了したライフプラン表です。

手順7:教育費を入力する

住宅ローンの返済額を入力できたら次に入力するのは教育費です。教育費と一口に言っても保育料から大学の学費まであるので以下を参考にして入力して下さい。ここは結構骨が折れる作業ですが頑張って入力して下さい

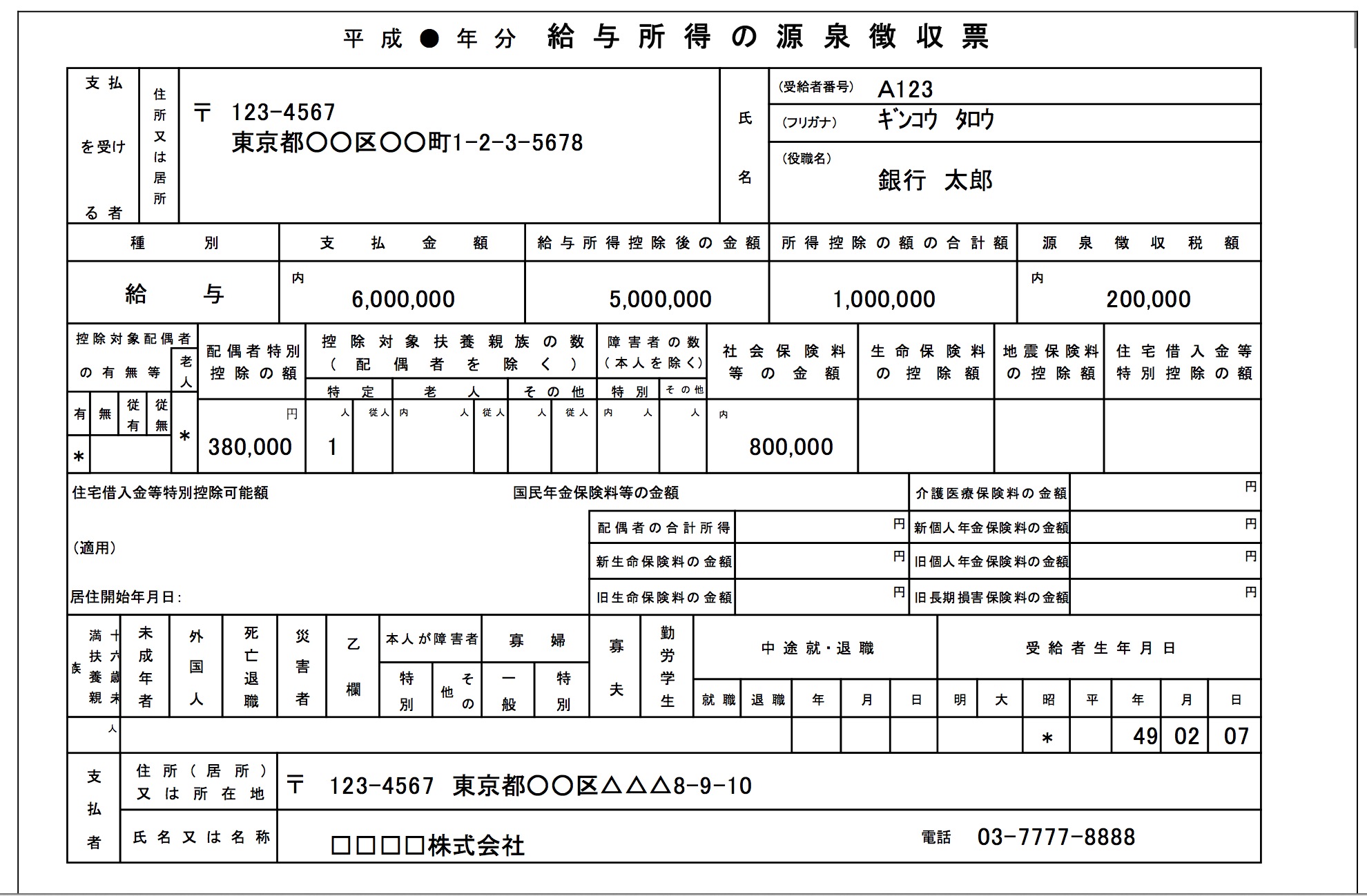

保育料の調べ方

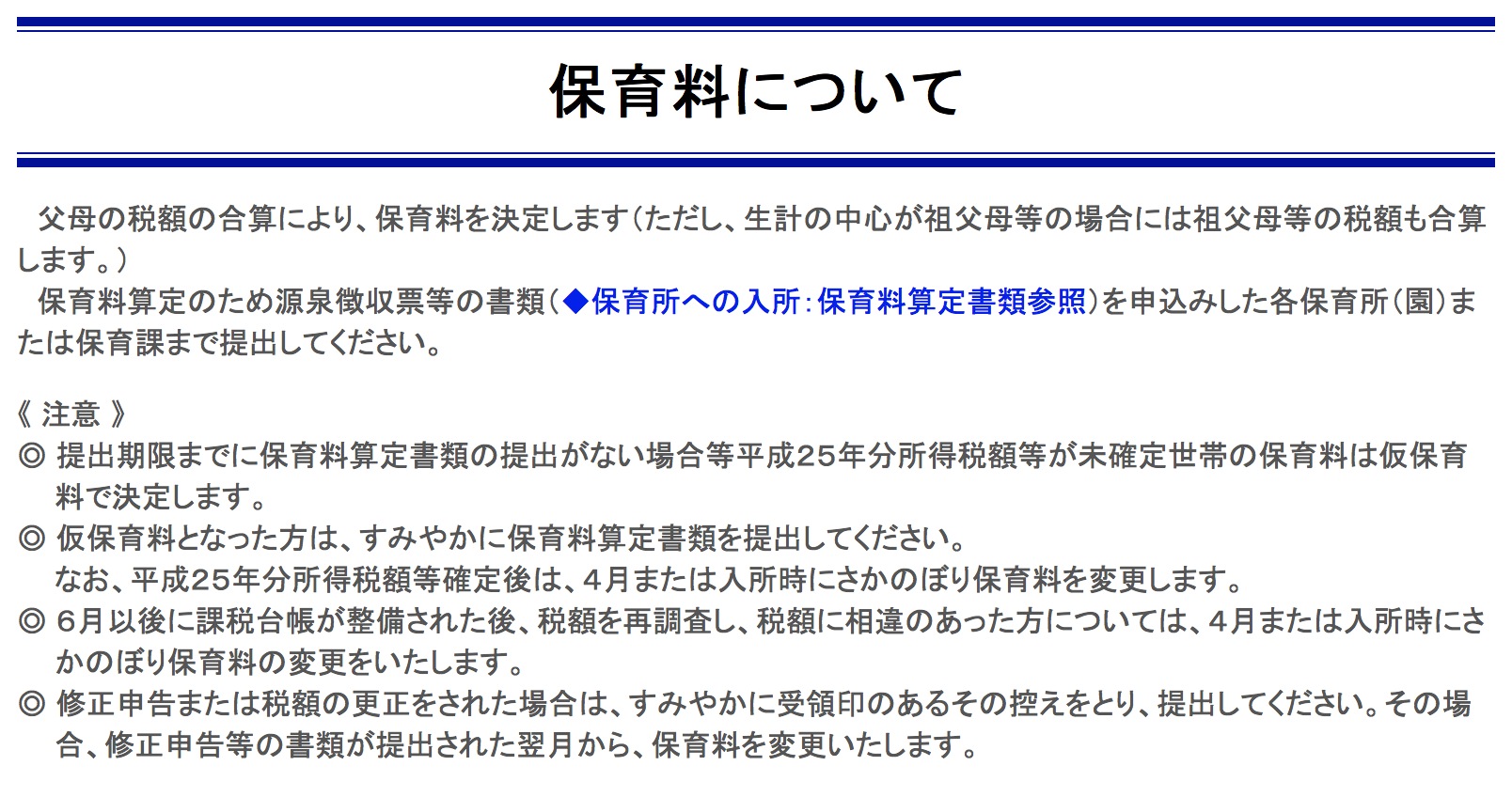

共働きなどで子どもを保育園に入れる場合は保育料がかかります。この保育料は市町村によって、また収入によっても変わります。そこで、あなたが預けるであろう保育園の保育料がいくらになるかを調べるほうほうをお伝えします。

保育料を調べるには「市町村名+保育料」で検索することです。

例えば私が住む徳島市なら「徳島市 保育料」で検索します。すると、下記のようなページが見つかります。

下に進むと保育料の一覧表があります

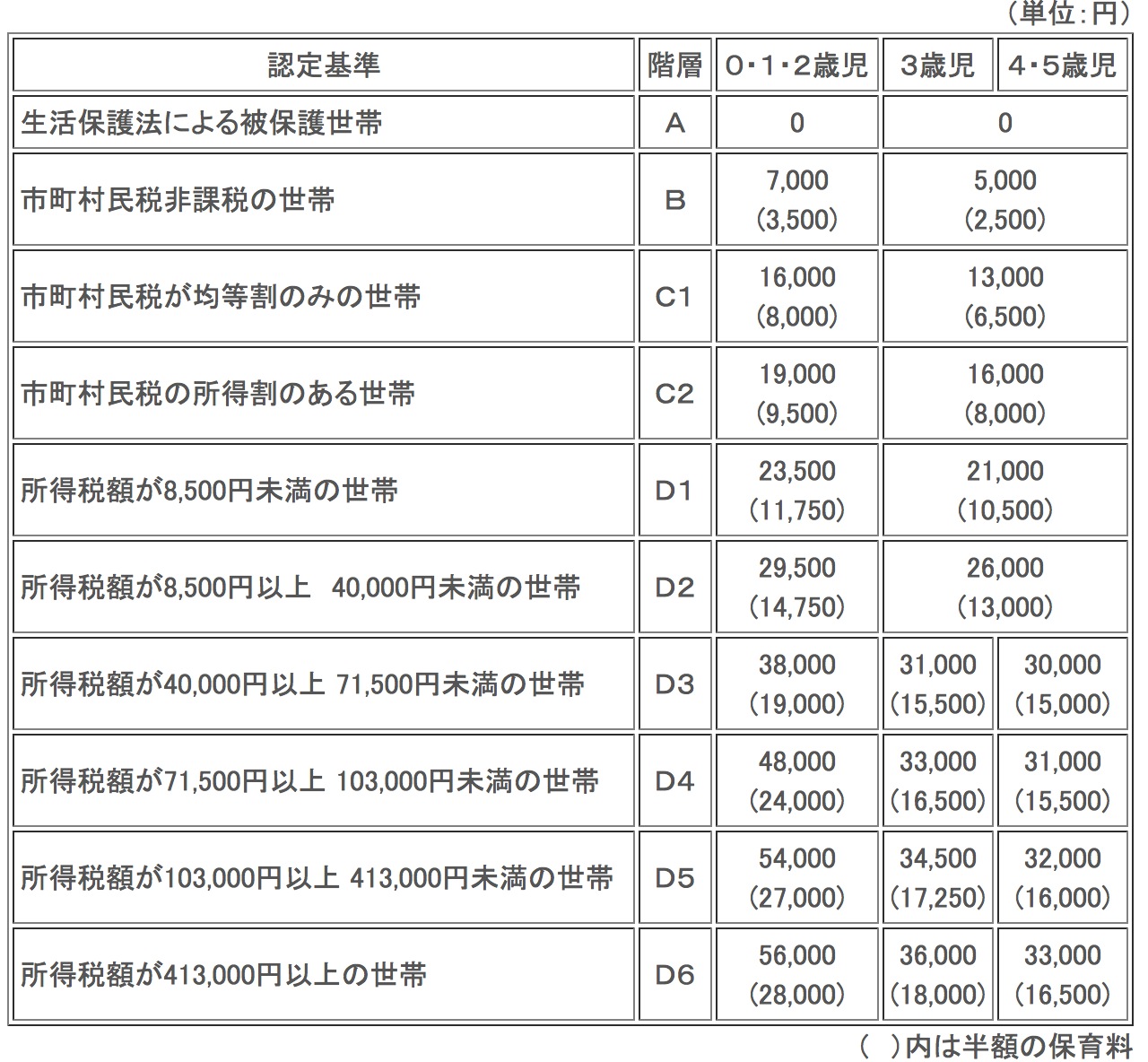

この表を見て、自分が該当するところの保育料を見つけて下さい。所得税の金額がわからなければ源泉徴収票の「源泉徴収額」を見るか「住民税課税証明書」を見てみましょう。共働きなら夫婦の所得税額を合算して下さい。

下に源泉徴収票の見本を貼っておきます(画像は住信SBIネット銀行から拝借しました)

調べても保育料が見つからない時は?

市町村によって保育料がホームページに載っている、載っていないがあります。例えば徳島県で言うと徳島県や石井町、鴨島町はホームページに載っていますが、鳴門市や阿南市、板野郡は載っていません。その場合は市町村役場にいって聞くしか無いです。

正確な数字を知りたいという場合は市町村役場に足を運んで保育料の表をもらって下さい。

ここでは1歳から保育園に入れるとして、保育料は徳島市の数字を元に計算します。

幼稚園・小学校・中学校・高校にかかるお金

次に、幼稚園・小・中・高にかかるお金を知りましょう。子どもを保育園ではなく幼稚園に通わせる場合はこちらの数字を参考にして下さい。

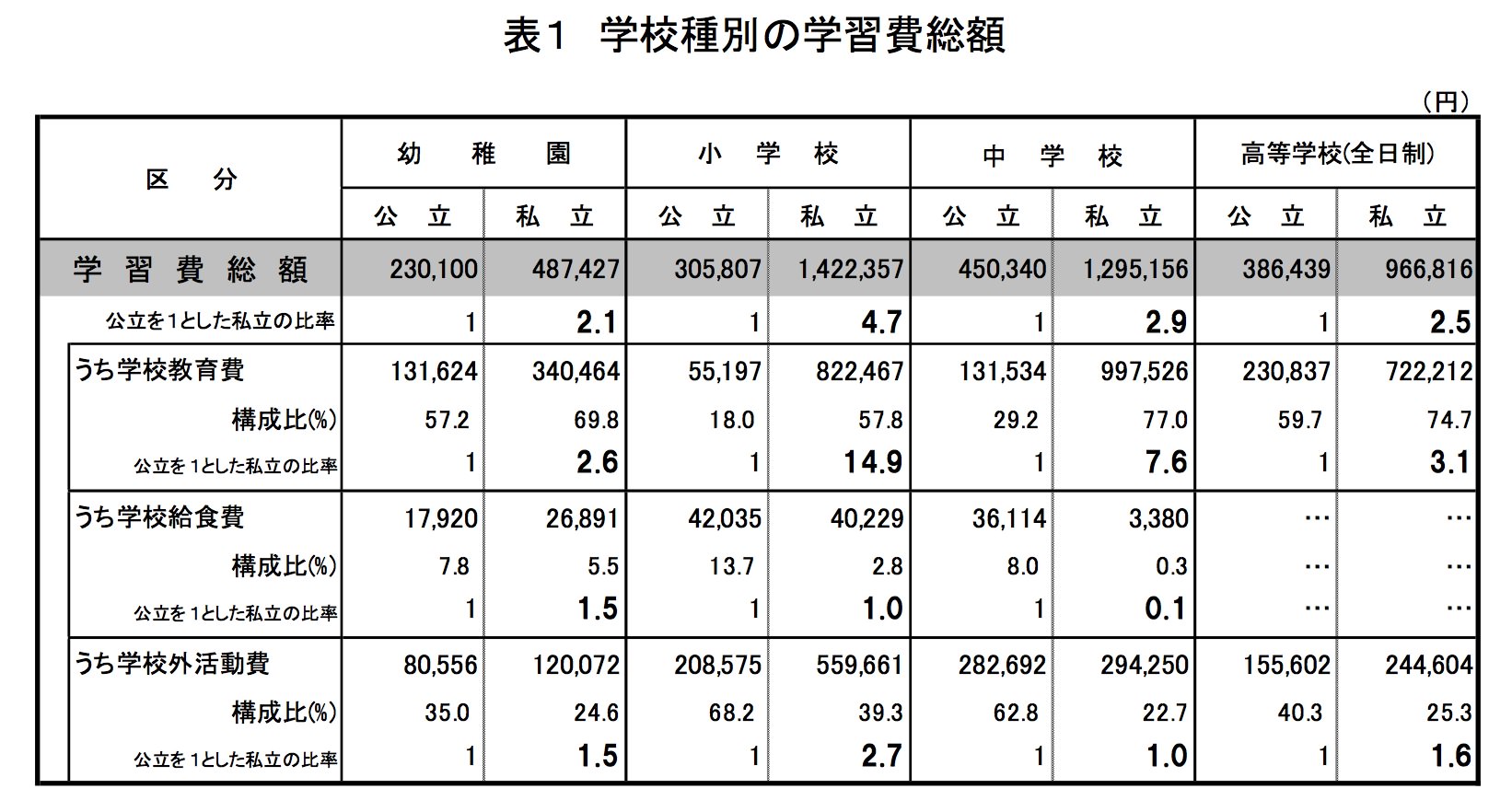

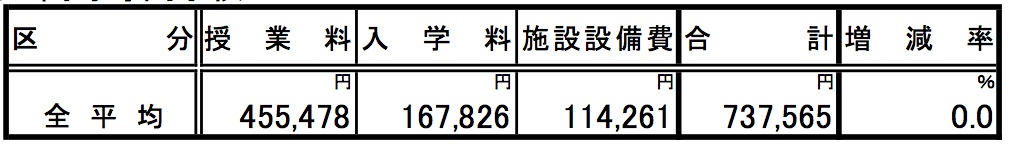

以下は公立・私立別の平均教育費の表です。(平成24年度文部科学省子どもの学習費調査)

学校外活動費とは塾や習い事、部活などのことですね。

上記表を参考に、あなたが考えている進路の教育費をエクセルに入力して下さい。

ここでは小・中・高と公立で、学習費総額の数字を元に入力していきます。

一番上の子が高校卒業の年までを入力し終わった後です。

高校卒業後の進学でかかるお金

今度は、高校卒業後の進路の違いによってかかるお金を見て行きましょう。

国公立大学の場合

| 検定料 | 入学料(地域内) | 入学料(地域外) | 授業料 |

|---|---|---|---|

| 17,383円 | 232,422円 | 397,909円 | 537,933円 |

※文部科学省平成25年度学生納付金調査結果より抜粋

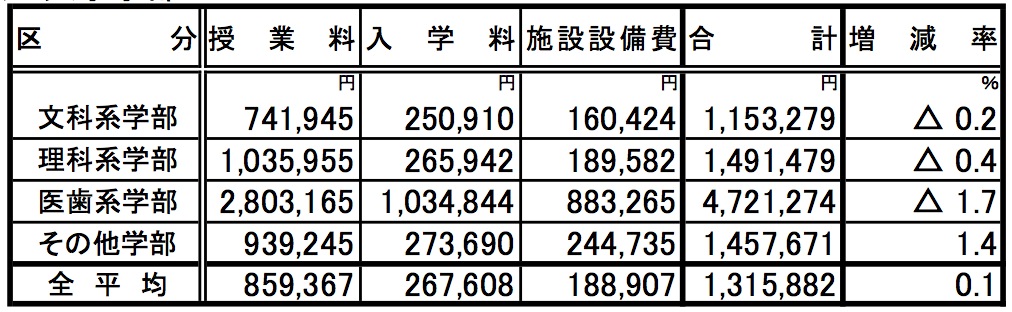

私立大学の場合

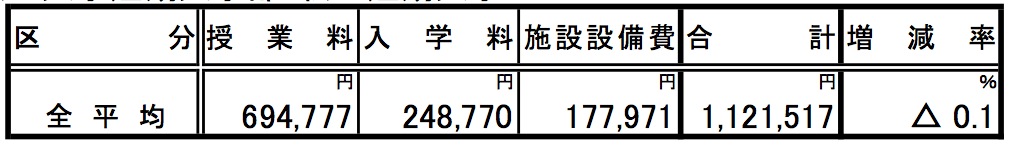

私立短大の場合

私立高専の場合

※平成24年度 私立大学入学者に係る初年度学生納付金より

進路毎の教育費合計は?

それでは、6年間、4年間ないし2年間の教育費合計がいくらになるのか見てみましょう。

| 国公立大学 | 私学文系 | 私学理系 | 私立医系 | 私立その他 | 私立短大 | 私立高専 |

|---|---|---|---|---|---|---|

| 248万円 | 386万円 | 516万円 | 2,315万円 | 500万円 | 200万円 | 130万円 |

となります。

仕送りの金額も忘れてはいけない

子どもは県外など地元以外の大学へ進学するかもしれないという場合は仕送りも考慮に入れておく必要があります。仕送りをするのかどうかという問題もありますが、仕送りをするなら具体的にいくらぐらい仕送りをするのかも考えておきましょう。

全国大学生協連の調査によると平均の仕送り額は2013年は72,280円だということです。家賃分くらいは平均で仕送りしているということでしょうか。

あくまで平均なのであなたがいくらしてあげたいのかで考えるといいと思います。もちろん、仕送りをするのかどうかも含めてですが。

子供の進路を想定して教育費をエクセルのライフプラン表に入力して下さい

今の時点で子どもがどの進路に進むかはわからないと思います。そこで、どの進路に進むかという前提で計算しておきましょう。

今回のケースでは、全員私立大学の文系に進学し、毎月仕送りを5万円するという前提で計算します。

教育費を入力し終わったらこんな感じになります

手順8:生命保険、自動車保険の保険料を入力する

教育費を入力し終わったら今度は保険料です。現在加入している生命保険や共済、自動車保険の保険料の年額を計算して入力しましょう。

積立目的で入っている学資保険や個人年金保険などの保険料もここで入力します。

途中で保険料が上がる保険は要注意!

保険の中には途中で保険料が上がる保険があります。保険期間が10年や15年となっている保険は10年や15年すると保険料が上がります。その場合は、10年後には上がった保険料を計算して入力して下さい。保険料は1.5倍や多い時には2倍、3倍になることもあるので、そのままの金額を入力すると結構な誤差が出てしまいます。

10年後などの保険料がいくらになるかは、加入した時にもらった提案書などに書いてあります。書いていない場合は担当の人に聞いてみましょう。

学資保険など、保険から受け取るお金がある場合は収入欄の「その他」に入力する

学資保険や個人年金保険の場合は将来お金を受け取ることができます。その金額を収入欄のその他に入力しましょう。

ここでは、夫婦で毎月25,000円を生命保険に、毎月8,000円を自動車保険に支払っているとしてライフプラン表のエクセルシートに入力していきます。

ちなみに、必要な生命保険はほとんどなく、医療保険も終身保険も個人年金保険も全部無駄です。それについてはこちらの記事で詳しく解説してあります。また、解説にはありませんが、学資保険も個人年金保険と同じ理由で損です。入らないほうがいいでしょう。

たった1時間!頭金なしでマイホームを買うために見直すべき3つの保険

それから、見落としがちですが自動車保険も結構節約できるポイントです。自動車保険の節約ポイントはこちらの記事で詳しく解説してあります。自動車保険の内容は記事の下の方です。

ムダな保険を見直すかどうかで買える土地や建てられる家が大きく変わることがよくあります。必ず生命保険の見直しをしましょう。

保険料の入力が終わったらこうなります。

手順9:車の買い替えプランを立てる

私が住んでいる徳島県もそうですが、車がないと生活が難しく、一家に一台車が必要になります。そのため、何年化に一度は車を買い換える必要があります。その時にどれくらいのお金が必要かを事前に計画しておきます。

考えてもらいたいポイントは次のとおりです。これを、車の買い替えが終わる歳になるまで続けて下さい。

- 今の車を後何年乗るか?

- 次に買う車は何か?

- その車はいくらか?

- その車を何年のるか?

これを、車の買い替えが終わるまで続けて下さい。2台目以降は「2〜4」を続けて下さい。そして、持っている車の台数分書き出して下さい。

具体例を出すと以下のようになります。

- 今の車を後何年乗るか?:5年

- 次に買う車は何か?:ステップワゴン

- その車はいくらか?:280万円

- その車を何年のるか?:11年

という具合です。

今回のケースでは、車は5年後から10年毎に300万円の予算と、8年後から10年毎に150万円の予算で買うとしてライフプラン表のエクセルシートに記入していきます。

車の維持費を忘れてはいけない

車にかかるお金は車を買うお金だけではありません。以下の様なものがかかります。

- ガソリン代

- 自動車保険

- 車検代

- 自動車税

- 場合によっては修理代

このうち、ガソリン代と自動車保険はすでに計算したので必ずかかる車検と自動車税と計算して入力していきましょう。

自動車税は毎年ありますが、車検は毎年あるわけではないので年間でいくらになるかを計算して入力しましょう。

今回のケースでは、車検代と自動車税で毎年15万円かかるとしてエクセルシートに入力していきます。

手順10:家族旅行のプランを立てる

年に1回とか2回家族旅行に行くでしょう。その時の計画を立てて下さい。いく場所はその時によって違うと思いますので、だいたい1回旅行に行くとどれくらいのお金を使うのかを計算してエクセルシートに入力して下さい。

ここでは毎年10万円の予算で旅行に行くとして計算します。

大きな旅行の計画も立てる

海外旅行や沖縄、北海道など結構お金のかかる旅行に行きたい場合はそのプランも立てておきましょう。何年後にどこに行っていくらぐらいお金がかかるのかを計算してエクセルシートに入力していきます。

ここでは10年後にハワイ旅行と65歳でヨーロッパ旅行にいくとしてエクセルシートに入力していきます。

お金の制限がなかったらどうした以下で考える

ここでのポイントはお金の制限がなかったらどんなところに旅行をしたいかを考えることです。なぜなら、はじめからお金の制限を考えて旅行の計画を立ててしまうと、本当は行けていたのに諦めてしまうということがあるからです。

行きたいところを全部書き出してみて、ダメそうなら優先順位をつけて削るという順番で考えて下さい。これは車についても言えることです。

手順11:住宅ローン以外のローン返済の金額をエクセルシートに入力する

次は、住宅ローン以外のローン返済、例えば車のローンや奨学金です。それらの返済がある場合は年間の返済額を返済が終了するまでライフプラン表のエクセルシートに入力していきます。

今回のケースでは車のローンや奨学金は特にないものとしていきます

手順12:その他に出費がないかどうかも考える

おおよその出費についてはこれまでに計算していますが、他にも思いつくものがあればこの欄に記入して下さい。例えば、細かく計算したいということであれば家電製品の買い替えのプランを立ててここに入力してもいいかもしれません。

あとは、趣味にかかるお金などもいいですね。他にも、将来ほしいものなどもここに入力するといいと思います。

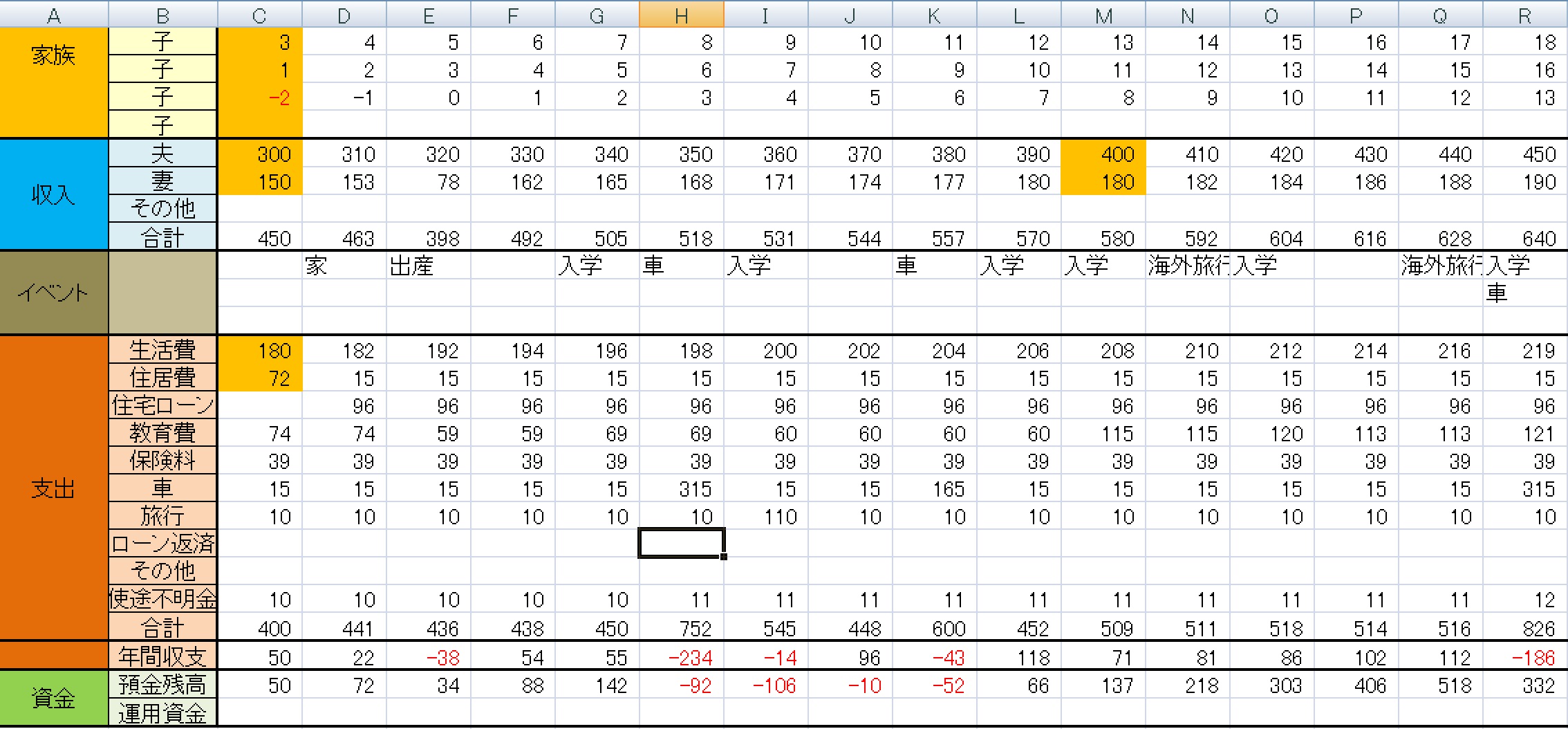

手順13:年間貯金できている金額を調べる

あなたが現在できている貯金の金額を計算して下さい。過去1年間でいくら貯金が増えたかを銀行の通帳を全部広げて計算して下さい。もし、育休など特別な事情でこの1年間あまり貯金できていないとしたら、その前の年の数字でもいいです。

この数字を計算してもエクセルシートに入力するのはちょっと待って下さい。あとで自動計算されます。

今回のケースでは年間で50万円貯金できているとします。

手順14:使途不明金を計算する

手順12までの数字をきちんとエクセルシートに入力できているなら、年間収支の数字が計算されていると思います。この年間収支の数字と、手順13で計算した年間で貯金できている金額との差額を使途不明金の欄に入力して下さい。

たとえば、年間収支が60万円で、手順13で計算した今現在貯金できている金額が50万円なら差額の10万円を使途不明金の欄に入力するということです

手順15:現在持っている貯金の合計金額を入力する

ここは単純にあなたが今持っている貯金の合計金額を入力して下さい。ライフプラン表から外れて下にあるところに「現在の貯金残高」があると思います。その隣のオレンジのセルに今持っている預金残高を入力して下さい。

ここで気をつけることは、子供名義などで作っている貯金の金額も入れるということです。あなたの家にあるお金全部の数字を入力して下さい。

今回のケースでは300万円の貯金があるとしてエクセルシートに入力していきます。

手順16:運用をしている人は時価評価額と利回りを計算する

投資信託や株式投資、自社株などを持っている場合は時価評価額と利回りを計算してエクセルシートに入力して下さい。ない場合は特に気にしなくても構いません。

おめでとうございます!ライフプラン表の完成です。

ここまで数字を入力すればライフプラン表が出来上がります。貯金残高の数字を見てマイナスになってなければ住宅ローンの返済も生活も問題ないということがわかります。住宅ローンの借入額を変更してみて、どこまでなら問題ないかをシミュレーションしてみてください。

もし、ライフプラン表を作って貯金残高がマイナスになるようなら・・・

それは住宅ローンの借入額が大きすぎるということです。住宅ローンの借入額を減らしてみるか、生活費や保険など他の出費を減らしてみてシミュレーションしてみてください。貯金残高がマイナスにならないようにするために何をすべきかをあなた自身で見つけてみてください。

ライフプラン表を作らないのは最悪

もしかするとあなたは、「こんなにめんどくさいことはできない!」と思われたかもしれません。しかし、冒頭にもお伝えしたようにライフプラン表を作ること以外で正確なマイホーム購入の予算を知ることはできません。

正確な予算がわからないということはあなたのマイホーム購入は多かれ少なかれ失敗するということです。予算オーバーするか予算を少なく見積もるかという失敗をしてマイホーム購入するようになります。

さらに、住宅ローン返済の不安から必要ない節約をして人生の質を下げてしまうということも起きます。

行ったこともないところに地図もカーナビもなしで行こうとするようなもの

ライフプラン表を作らないのは行ったこともない遠いところに地図もカーナビもなしで行こうとするのと同じです。感だけを頼りに目的地まで行こうとします。看板や標識を見ていけばたどり着けるかもしれませんが、道中は「本当に行けるだろうか」という不安があるでしょうし、道を間違えたり、遠回りをすれば余計な時間もお金もかかります。最悪はたどり着けないこともあります。

そんな無謀なことをすることが賢い選択といえるでしょうか?地図もカーナビもなしで目的地を目指すことがあなたやあなたの家族のためになりますか?

面倒でも時間がかかっても、この記事で紹介した手順でライフプラン表を作ってみてください。

できなかったり、面倒だと思うならプロに頼んで作ってもらいましょう。ただし、プロに頼むと行ってもソニー生命などのライフプランナーに無料で頼んだり3,000円や5,000円で作ってくれるFPに頼むはダメですよ。もっと中立的なFPに相談することをおすすめします。

申し訳ありませんが、ライフプラン表の雛形ダウンロードサービスは終了しております。

この記事の内容を参考にご自身でExcelを作成してもらえればと思いますが、作成するのが難しい場合、プロのFPに無料相談することをおすすめします。

当サイトではリクルート者が運営する無料FP相談サービスをオススメしています。

「保険チャンネル」という名前から保険の相談しかできないと勘違いしそうですが、「住宅ローン」はもちろん「お金に関すること」であれば無料で相談に載ってもらるので、お金に関する悩みを抱えている人は、1度相談してみることをおすすめします。

今なら無料の相談をするだけでギフト券がもらえますし、保険チャンネルは大企業のリクルートが提供しているサイトと言うことで、信頼性も申し分ありません。