これを見れば住宅ローン(WEB申込コース)については完璧!

この特集ではネット銀行の住宅ローンの中でも人気の住信SBIネット銀行の住宅ローンについて徹底的に解説してみたいと思います。

このページで解説するのは、住信SBIネット銀行が提供する住宅ローン「住宅ローン(WEB申込コース)」についての解説です。

この記事を読んだ人に住宅ローン(WEB申込コース)については完璧に理解した!と思ってもらえるような解説記事にしたいと思います。

細かな解説を行う前に住宅ローン(WEB申込コース)の商品特長についてざっとまとめています。詳しい解説が必要な項目は概要のあとで解説していきます。

住宅ローン(WEB申込コース)の特徴(概要)

| 金利関連 | 基準金利から所定の金利優遇幅を差し引いた金利が適用されます。金利優遇の条件はありませんが、住宅ローンの審査結果によって適用される金利が「年0.1%~年0.3%」変わります。なお、変動金利の場合で金利が変わるタイミングは毎年5月と11月で翌月の返済分から適用されます。 |

| 5年ルール・125%ルール | 適用されます。このルールについてはこの記事の中で詳しく解説しています。 |

| ミックスローン | 利用できます。組み合わせ比率は10万円単位で自由に決めることができます。また、「変動金利+固定金利」にして金利上昇リスクを抑えるだけでなく「変動金利+変動金利」の組み合わせも可能で、それぞれの返済期間を別々に設定することができます。(たとえば、半分は60歳までに完済、もう半分は70歳までに完済というように組み合わせることができます) |

| 事務手数料 | 融資金額の2.20%(税込) |

| 保証料 | 無料 |

| 返済方法 | 元利均等返済・元金均等返済から選べる(延滞損害金は年14%) |

| 返済日 | 12日、17日,22日,27日から選択可能 |

| 返済資金引き落とし先口座 | 住信SBIネット銀行の円普通預金口座のみ |

| 一部繰上返済 | 手数料無料で1円から繰上返済可能 |

| 全額繰上返済(完済) | 基本は手数料無料だが固定金利期間中は33,000円(税込) |

| ボーナス払い | 可能(最大で50%まで) |

| 火災保険 | 三井住友海上の火災保険を10%割引で利用可能 |

| 団体信用生命保険 | 死亡・高度障がい保障に加えて全疾病保障と団体総合生活補償が無料(引受保険会社はSBI生命) また2021年よりスゴ団信の取り扱いを開始。スゴ団信について詳しくはこちらスゴ団信について詳しくはこちら |

| ワイド団信 | あり |

| 借り入れ可能金額 | 500万円以上2億円以下(10万円単位) |

| 借入期間 | 1年以上50年以下 |

| 資金使途 | 一般的な住宅ローンの資金使途に加えて、住宅ローン融資手数料、登記費用、火災保険料、収入印紙代、一部家具家電購入費などを住宅ローンに組み入れて借り入れ可能。 |

| 対応エリア | 全国(所定のエリアを除く) |

| 審査関連 |

|

| 申込窓口 | 住信SBIネット銀行のホームページ |

※上記の商品特長は2024年4月時点

ざっと商品の概要を羅列すると上記のようになりますが、さらに詳しく住宅ローン(WEB申込コース)について解説してきます。

住宅ローン金利について

まずは、住宅ローンを決める要素として大きい金利を解説していきます。解説するのは次の6つです。

- 基準金利

- 優遇金利

- 優遇金利適用条件

- 金利変動のタイミング

- 変動金利の激変緩和措置(5年ルール、125%ルールがあるか)

- 住宅ローン金利ミックスプランが可能か?

基準金利について

基準金利とは店頭金利とも言い、わかりやすく言えば割引前の定価です。通常は基準金利から金利優遇があり、基準金利よりも低い金利で住宅ローンを借りることができます。基準金利そのものが高いと、金利優遇が縮小されたり無くなったりしたときに高い金利になります。基準金利そのものが低いとそうはなりません。

適用金利について

適用金利とは、実際の住宅ローン金利のことです。基準金利から金利優遇が何%かされて、適用金利が決まります。適用金利が低ければ低いほど、同じ金額住宅ローンを借りても返済額は低くなり、利息の支払いも少なくなります。

住宅ローン(WEB申込コース)の住宅ローン金利には通期引き下げ型と当初引き下げ型の2種類があり、それぞれ適用される金利が変わります。(基準金利からマイナスされる金利幅のルールが違う)

それぞれ、特徴と適用される金利を紹介します。

金利通期引き下げ型

通期引き下げ型とは、住宅ローンの返済年数を通じて基本的に同じ幅の金利優遇を受けられるものです。金利の優遇幅は変わらないので、住宅ローンの基準金利が変わらない限りは金利も返済額も変わりません。

それでは、通期引き下げ型の適用金利一覧をご覧下さい。

この金利も2024年4月に調査した時の金利です。適用される金利を見ると、通期引き下げ型は変動金利を選ぶ人の為に用意されていると言っても言い過ぎではない金利プランですね。

当初引き下げ型とは、はじめに設定した固定期間の間は金利の優遇幅を大きくして、固定期間が終わったあとの優遇幅は小さくなるというものです。

金利の優遇幅が変わるので、住宅ローンの基準金利そのものが変わらなくても固定金利期間が終わると返済額が変わります(ほとんどの場合で金利も返済額も上がる)

それでは、当初引き下げ型の適用金利一覧をご覧下さい。

住信SBIネット銀行の住宅ローン(WEB申込コース)の適用金利(当初引き下げ)

| 金利種類 | 住宅ローン | |

|---|---|---|

| 変動金利 | 0.953% | |

| 固定金利期間 | 10年 | 1.198% |

| 20年 | 1.558% | |

| 35年 | 1.608% | |

※表示金利は、最下限金利となります。(物件価格の80%以下で住宅ローンをお借入れの場合)

※お借入総額が、物件価格の80%超~100%以下でお借入れの場合は表示金利に年0.027%、物件価格の100%超でお借入れの場合は表示金利に年0.051%上乗せとなります。詳しくはこちらをご確認ください。

※表示金利は2024年4月1日以降に仮申込されたお客さまに適用されます。2024年3月31日以前に仮申込されたお客さまのうち、物件価格80%超~100%以下および100%超でお借入れの場合は、年0.005%引下げ幅が拡大されます。

※物件価格とは、ご購入される物件の購入価格および建築される物件の工事請負価格(いずれも諸費用、お取扱い手数料を除く)の合計額を指します。なお、「建築される物件の工事請負価格」には、一部含まれない費用がございます。

適用される金利を見ると、住宅ローン(WEB申込コース)が力を入れているのは20年~35年固定金利ですね。10年固定金利タイプより短いと固定期間が終わった後の金利がかなり高いこともあって、それほど魅力的な金利設定とは言えません。

ただ、金利は毎月変わりますので最新の金利は必ずチェックしておくようにしてください。

※借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

優遇金利適用条件

住宅ローンの金利は本来は基準金利です。そこから金利優遇があって、実際に借りる金利が決定されます。この金利優遇を受けるために、例えば給与振り込み口座に指定させたり、クレジットカードの契約や投資商品の購入などの厳しい条件を設定している銀行もあります。

住宅ローン(WEB申込コース)の場合、金利優遇を受けるために条件は特に設定していないようです。ただし、審査結果で金利が「年0.1%~年0.30%上乗せになる可能性がある」という点は落とし穴として覚えておきましょう。

変動金利の金利が変動するタイミング

変動金利は文字通り金利が変動する住宅ローンです。変動するタイミングは半年に1回ですが、その時期は銀行によって違います。住宅ローン(WEB申込コース)の場合どうなっているか見てみましょう。

年2回、5月1日、11月1日を基準として変動金利の金利が決定され、6月と12月の返済分から適用される

となっています。

変動金利の激変緩和措置(5年ルール、125%ルールがあるか)

変動金利の激変緩和措置とは、金利が急上昇したとしても返済額の上昇を抑えるための計らいです。それぞれ、5年ルールとは金利が変動しても借入から5年間は返済額は変わりませんというルールで、125%ルールとは、5年後に返済額が上がったとしても、それまでの125%までの上昇に抑えますということです。

少しややこしいので1つずつ詳しく解説します。

変動金利の5年ルールについて

変動金利の金利は通常半年に1回変わります。借り入れするときの金利が変われば毎月の住宅ローン返済額が変わるように、金利が変動すれば毎月の返済額は変わって当然です。しかし、5年ルールがあると金利が変わっても借入から5年間、また返済額が変わってから5年間は返済額は変わりません。

例えば、3,000万円を0.6%で借りて35年で返すとします。この場合、毎月の返済額は79,208円です。半年後に金利が0.7%にあがったとすると、本来の返済額は80,538円になるはずです。しかし、5年ルールの適用があると79,208円のままになります。

しかし、金利は上がっているので支払う住宅ローン利息は増えます。ではどうなるかというと、返済額に占める元金と利息の割合が変わります。この例で言うと、金利が上がる直前の月の支払利息は14,839円ですが、金利が0.7%に上がった月からは利息の支払いが17,275円になります。返済額は79,208円のままなので、元金の支払いがそれだけ減るということです。

元金の支払いが減るとどうなるかというと、5年後の返済額が上がるタイミングで返済額の上昇幅が大きくなるという影響があります。

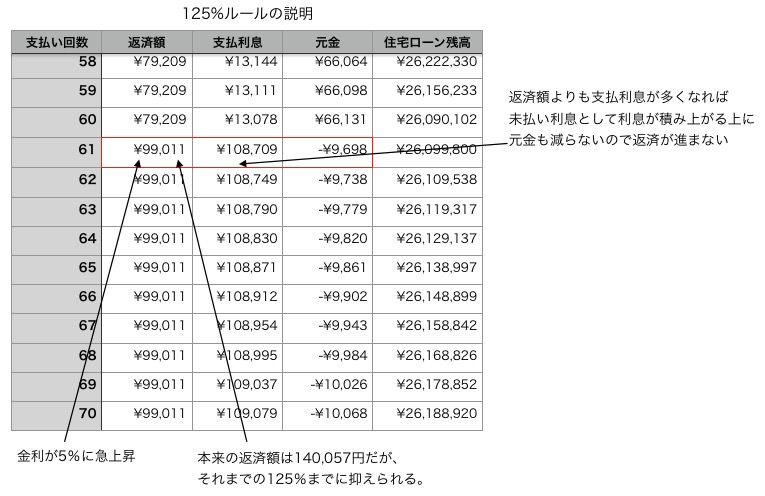

125%ルールについて

上に書いた5年ルールがある住宅ローンであれば、半年ごとに金利が変わる変動金利で借りていたとしても住宅ローンの返済額は借入開始もしくは返済額変更から5年間は変わりません。次に、この125%ルールがある場合、5年後の返済額が変わるタイミングでも、それまでの125%までの返済額に抑えられます。

例えば、3,000万円を0.6%で借りて35年で返すとします。この場合、毎月の返済額は79,208円です。5年間ずっと同じ金利で推移してきたが、5年後に急に金利が5%になったとします。この場合、本来の住宅ローン返済額は140,057円になります。しかし、これでは79,208円の125%を超えてしまいます。なので、住宅ローンの返済額は99,010円になります。

なお、一般的に返済方法に元金均等返済を選んだ場合はどの住宅ローンでも5年ルールや125%ルールの適用はありませんので、元利均等返済の業界ルールだと思っておくと良いでしょう。ちなみにSBI新生銀行とソニー銀行の住宅ローンにはこのルールの適用はありません。

変動金利住宅ローンについて詳しい仕組みを知りたい場合はこちらの記事を読んで下さい。

変動金利住宅ローンの仕組み、メリットデメリットが猿でもわかる記事

住宅ローン(WEB申込コース)には5年ルールや125%ルールの適用があります。つまり、変動金利を借りても借入から5年間や返済額変更から5年間は返済額は変わらない。また、返済額が変動してもそれまでの125%以内で収まります。

住宅ローンの金利ミックスプランが可能かどうか?

住宅ローンの金利ミックスプランとは、変動金利や固定金利を混ぜて借りることです。例えば、2,000万円借りるとすれば1,000万円は変動で、1,000万円は10年固定でという風に借りるという住宅ローンの借り方です。

住宅ローン(WEB申込コース)の場合、住宅ローンの契約を2つに分けることで変動金利と固定金利期間選択型を合わせて借りることができる

住宅ローンの金利ミックスプランを選ぶのは、「金利の低い変動金利を選びたいけど金利が上がるのも怖い。。。でも、低い金利のメリットも受けたい!」という考えから来るものだと思います。しかし、これはうまくいきません。必ず後悔する住宅ローンの借り方です。また、ミックスプランの場合は2本の住宅ローンを契約する事になりますので、印紙代や抵当権の設定にかかる費用が増加する点にも注意が必要です。

住宅ローン融資手数料について

住宅ローンの融資手数料とは、借りるときにかかる手数料のことです。これは住宅ローンの保証料とは違って繰上返済や一括返済をしても返還されることはありません。

住宅ローン(WEB申込コース)の融資手数料は住宅ローンの借入額×2%×消費税

金利タイプ変更手数料

金利タイプ変更手数料とは、変動金利で借りている途中で3年固定や5年固定などに金利タイプを切り替える際にかかる手数料です。はじめ3年固定や5年固定で借り、3年や5年経過後にもう一度3年固定や5年固定を選ぶときにもかかります。

住宅ローン(WEB申込コース)の金利タイプ変更手数料は以下のようになっています。

変動金利から固定金利へ変更する場合:無料

固定金利から変動金利へ変更する場合:固定期間終了後は自動的に変動金利になるので無料。固定期間中へ変動金利に変更することはできない

固定金利から固定金利へ変更する場合:固定期間終了後なら無料で可能。固定期間中へ他の固定期間を選ぶことはできない

保証料について

住宅ローン(WEB申込コース)には保証料はかかりません。そのため、後払いで金利上乗せされることもありません。

住宅ローンの返済方法について

つづいて、住宅ローンの返済方法についてみていきましょう。返済方法については以下の項目をチェックしていきます。

- 元利均等返済だけか?元金均等返済も可能か?

- ボーナス払いも可能か?可能な場合は借入額の何%までOKか?

- 返済口座の指定

- 返済日の指定

元利均等返済だけか?元金均等返済も可能か?

住宅ローンの返済方法は2種類あります。1つは一般的な元利均等返済です。もう一つは元金均等返済です。

住宅ローン(WEB申込コース)では元金均等返済、元利均等返済のいずれかの方法から選ぶことができます。

ボーナス払いも可能か?可能な場合は借り入れ額の何%までOKか?

住宅ローンは毎月一定の金額を返す他、ボーナスの時に増額して返済し、毎月の返済額を抑えるボーナス払いという支払い方もできます。

ほとんどの銀行でボーナス払いも可能です。しかし、その銀行によって住宅ローン借入額の何%までボーナス払いが可能かどうかが違います。

住宅ローン(WEB申込コース)のボーナス払いはこうなっています。

住宅ローン借り入れ額の50%まで可能

ボーナス払い有りとボーナス払いあり、どちらがお得なのか?

ここで少し気になるのは、住宅ローンはボーナス払い有りの方が得なのか?それともボーナス払い無しの方が得なのか?ということです。結論としては、ボーナス払いの割合を増やすほど総返済額は少しずつ増えるという結果になります。

こうなる原因は、ボーナス払いに返済を割り当てることで、毎月の返済額が減るのでその分元金の減りが遅くなるためです。

いまどき、ボーナスが確実に出るという保障がある会社も少ないですし、審査で通るならボーナス払い無しをおすすめします。

住宅ローン返済口座の指定はあるの?

続いては、住宅ローン返済口座の指定があるかどうかです。返済口座の指定があれば、借りている銀行に口座を作ってそこで住宅ローンの返済をすることが必要になります。

住宅ローン(WEB申込コース)は住信SBIネット銀行の口座で住宅ローン返済する必要あり

住信SBIネット銀行は住宅ローン仮審査の段階で普通預金口座を開設しておく必要があります。住宅ローンの仮審査の申し込みと普通預金口座開設の手続きは同時にできます。

住宅ローンの返済日はいつ?指定できるの?

住宅ローンの返済日、つまり住宅ローンの引き落としをされる日は銀行によって違います。

住宅ローン(WEB申込コース)は、月々の返済は 12日,17日,22日,27日のいずれかから選択できる。

その他の特徴として以下のようなものがあります。

返済日が休日の場合は翌営業日になる

火災保険について

ほとんどの銀行では、住宅ローンを借りるためには火災保険への加入を必須としています。また、銀行によっては火災保険の団体割引制度がある場合もあります。

住宅ローン(WEB申込コース)も住宅ローンを借りる場合は火災保険への加入が必須

火災保険の団体割引制度はあるの?

金融機関によっては特定の保険会社の火災保険であれば団体割引を利用できる場合があります。団体割引を利用できれば、普通に損害保険の代理店で加入するよりも有利な条件で加入できます。

住宅ローン(WEB申込コース)の場合、三井住友海上の火災保険を団体割引10%で加入することができます。

そのため、住宅ローン(WEB申込コース)を利用する場合で、火災と風災以上の補償が必要という場合は三井住友海上で加入されるといいと思います。念のために他の保険会社と保険料は比較した方がいいと思いますが。

団体信用生命保険について

団体信用生命保険とは、住宅ローンの借り主が死亡や高度障害状態になれば住宅ローンの支払いを免除してくれるという保険です。ほとんどの銀行で住宅ローンを借りる場合は団体信用生命保険への加入が必須になっています。

住宅ローン(WEB申込コース)を借りる場合は住信SBIネット銀行指定の保険会社による団体信用生命保険への加入が必須。保険料は住宅ローン金利に含まれる

ちなみに、住宅ローン(WEB申込コース)の団体信用生命保険の引き受け保険会社はSBI生命保険会社です。引き受け保険会社毎に健康状態の引き受け基準は違います。なので、SBI生命保険会社の団信に加入できなかったとしても他の保険会社がやっている団信であれば加入できる可能性があります。

住宅ローン(WEB申込コース)の団体信用生命保険は基本で死亡+全疾病就業不能

普通の住宅ローンについている団体信用生命保険の保障は死亡と高度障害のみです。しかし、住宅ローン(WEB申込コース)では、全疾病就業不能保障という保障が保険料無料でついています(保険料は住宅ローン金利に含まれるので利用するための追加費用はありません)

全疾病就業不能とは、どんな場合にどんな保障されるのか?

まず、全疾病とは以下の病気のことです

- 特定疾病

- 悪性新生物(ガン)

- 急性心筋梗塞

- 脳卒中

- 重度慢性疾患

- 高血圧症

- 糖尿病

- 慢性腎不全

- 肝硬変

- 慢性膵炎

などを中心とした全ての病気やケガです。要は理由は問いませんという意味です。(精神障害を除く)

これらを理由にした就業不能状態に備える保障が全疾病保障、というわけです。

保障は住宅ローン返済額の一時立て替えと、残高チャラ

住宅ローン(WEB申込コース)の全疾病就業不能保障ですが、保障のされ方が2種類あります。

- 住宅ローンの融資を受けてから3ヶ月以上経過したあとに働けなくなった場合

- 1年間住宅ローンの返済を肩代わり(最大3年間)

- 住宅ローンの融資を受けてから3ヶ月以上経過したあとに働けない状態が1年以上続いた場合

- 残りの住宅ローン残高がチャラ

という保障になっています。

まず、一切働けないという状態になったら毎月の住宅ローン返済を肩代わりしてくれます。その状態が1年間続いたら残りの住宅ローン返済はチャラになります。

一切働けない状態になったけど、1年を経たずに回復したという場合は、その間の住宅ローン返済の肩代わりはしてくれますが、住宅ローン返済はチャラになりません。

という感じです。

40歳未満の保障ついて

また、住宅ローン(WEB申込コース

)には住宅ローン実行時の年齢が40歳未満であればさらに手厚い保障「3大疾病50」が保険料無料でついてきます。

がんと診断されたり、脳卒中/急性心筋梗塞で所定の状態となったら住宅ローン残高の50%が保障される内容となっていて、40歳未満であれば無料でかなり大きな保障をつけることができます。

健康状態に不安がある場合にワイド団信への申し込みができるか?

団体信用生命保険は生命保険なので、加入に当たっては健康状態の審査があります。もし、持病を持っているなど健康状態に問題があれば団信に加入できず住宅ローンを借りられないということもあります。その場合、一般の団信よりも引き受け基準が緩いワイド団信への申し込みができる銀行とできない銀行があります。

住宅ローン(WEB申込コース)にはワイド団信に対応いている

2021年12月より取り扱い開始となっているスゴ団信の中でワイド団信の取り扱いも開始しています。

住宅ローンはいくらまで借りられるのか?

銀行によって住宅ローンの最低貸出額と最大貸出額の設定が異なります。2億円以内というのは非常に珍しいですし、全国区に店舗があるSBIマネープラザで相談できることを考えると高額の借り入れを考えたい人にとってかなり魅力的な住宅ローンと言えます。

住宅ローン(WEB申込コース)の借り入れ可能金額は500万円以上2億円以内(10万円単位)

住宅ローンの使い道は?

借りたお金をどう使えるかも銀行によって制限が違います。

住宅ローン(WEB申込コース)は新築物件、中古一戸建て、中古マンションの購入、注文住宅の建設、増改築に使える。また、住宅ローン融資手数料や登記費用、火災保険料に利用できる。一部インテリアの購入資金にも利用できる。別荘やセカンドハウスへの利用はできない

住宅の工事代金や売買代金の契約書に含まれていれば、備え付けの家具や照明器具の購入資金についても借入の対象になるようです。契約書に含まれない家具や家電については対象にならないようです。もし、家具や家電の費用まで借りたいと言うことであれば、その分だけ建物の代金を水増しして借り入れする住宅ローンの金額を増やしておきましょう。

諸費用に関しても借り入れすることができます。住宅ローンの借入対象になる諸費用は以下の通りです。

- 登記費用

- 登録免許税や司法書士への報酬を含む

- 固定資産税、都市計画税

- 火災保険料、地震保険料

- 住信SBIネット銀行へ支払う事務手数料

- 収入印紙代

借り入れできる地域

銀行によって貸し出し対象にしている地域に違いがあります。

住宅ローン(WEB申込コース)は日本国内全域をカバーしてるが、借地、保留地、離島、準都市計画区域、都市計画区域外にあるの場合は利用できない。

住宅ローンの返済期間

住宅ローンの返済期間も銀行によってまちまちです。

住宅ローン(WEB申込コース)の返済期間は1年以上50年以下(1ヶ月刻み)ただし、完済は満80歳の誕生日までにすること。

つまり、50年借りられますが、最大の返済期間は50年か80歳-年齢-1のどちらか短い方となります。例えば、現在50歳であれば80歳-50歳-1で最大29年の借入になります。

住宅ローンの審査基準について

住宅ローンの審査基準もその銀行によってまちまちです。そして、住宅ローン審査の土台に乗るかどうかの最低限の基準も銀行によって違います。

住信SBIネット銀行の場合、最低限審査を受けられる条件は以下の通りです。

- 年齢:満18歳以上〜71歳未満(8大疾病団信を利用する場合は50歳未満)

- 年収:具体的な数字の記述無し、安定した収入が必要

- 団信加入:SBI生命保険会社の団信へ加入が必須

- 国籍:日本国籍もしくは永住権

- 勤続年数:最低3ヶ月(個人事業主や経営者は3年以上)

- ペアローン:利用可能

- 収入合算:同居の親族の収入を合算可能(収入の50%まで、連帯保証)

- その他:住信SBIネット銀行の普通預金口座を返済口座にすること

となっています。

ペアローンと収入合算の違いについて

ペアローンと収入合算も夫婦なりが収入を合わせて住宅ローンを借りるので同じように見えるかもしれませんが、中身が違います。どう違うのか表で説明します。

| ペアローン | 収入合算 | |

|---|---|---|

| 住宅ローンの契約 | 2つ | 1つ |

| 団体信用生命保険 | それぞれの住宅ローンの借入額に対して保障有り | 住宅ローン契約者に対しのみ |

| 住宅ローン控除 | それぞれが受けられる | 住宅ローンの契約者のみ |

夫婦でバリバリ働いているという場合は両方が住宅ローン控除を受けたり団体信用生命保険の保障を受けたりするためにペアローンに。

夫婦とも働いているけど、奥さんもしくはご主人がパート程度で税金も払っていないし扶養の範囲だという場合は収入合算にするといいです。

住宅ローンの繰上返済はどうなの?

住宅ローンを繰上返済して早く完済しようとしてるならば、住宅ローンの繰上返済の条件もチェックしておくべき項目です。住宅ローン(WEB申込コース)の繰上返済の条件等について説明します。

繰上返済に必要な金額

銀行によって繰上返済をするために必要な最低金額はまちまちです。

住宅ローン(WEB申込コース)の場合、繰り上げに必要な金額は1円以上

つまり、1円から繰上返済できるということです。ちょっと余ったお金や臨時収入があればちょこちょこ繰上返済できるので便利そうです。

繰上返済をするのに必要な手数料

住宅ローンの繰上返済をする時に、手数料が必要な場合があります。そして、手数料の金額も銀行によってまちまちです。

住宅ローン(WEB申込コース)の繰上返済の手数料は一部繰り上げは無料。一括返済も無料だが固定金利期間中の一括返済のみ33,000円かかる

繰り上げの手数料は一切かからないようです。ちょこちょこ繰上返済をする度に手数料がかかったのでは繰上返済のメリットが減ってしまうので、手数料がかからないのは有利ですね。ただ、固定期間中の一括返済は33,000円かかるので、他の銀行へ借り換えする際などは要注意です。

遅延損害金について

住宅ローンを決められた返済日までに支払えなかった、引き落としができないと遅延損害金がかかります。

住信SBIネット銀行の住宅ローンの場合、遅延損害金は14%(引き落とし日の翌日から計算される)

14%と言われてもピント来ないと思うので、金額に直すとどれくらいか計算します。仮に、毎月の返済額が10万円だと、年利14%ということは1年遅れると14,000円の遅延損害金を払わなければいけません。1年で14,000円ですから、1日あたりに直すと1日38.3円です。1週間返済が遅れると268円の遅延損害金がかかるということです。

金額に直すとあまり高額ではありませんが、住宅ローン返済が遅れたりすると個人信用情報に登録されることもあり、住宅ローンの借換や他のローンを借りるときに不利になります。きちんと返済日に返すようにしておきましょう。

借入時の年齢が高齢で病気などが原因で返済ができないことを気にするなら住宅ローン(WEB申込コース)はオススメ。金利タイプは変動金利もしくは20年固定以上の全期間固定。

住宅ローン(WEB申込コース)の一番の特徴は団体信用生命保険に全疾病就業不能保障(年齢によっては50%の三大疾病保障)がついていることです。金利も非常に魅力的な水準と言えますし、健康面に不安があったり、これから病気が気になる歳の人にとっては住宅ローン(WEB申込コース)は魅力的と言えるでしょう。

その他の注意点としては

- 利用できない地域が結構多い(借地、保留地、離島、準都市計画区域、都市計画区域外の物件は対象外)

住宅ローン(WEB申込コース)を利用する際は、これら注意点やこれまでに説明した特徴を理解した上で申し込まれるといいと思います。

いかがでしたか?かなり長い記事になってしまいましたが、最後までしっかりご覧いただいた人は住宅ローン(WEB申込コース)について完璧に近いぐらい詳しくなったのではないでしょうか?

ぜひ、この記事で学んだことをもとにして、店舗でしっかりと質問して住宅ローン(WEB申込コース)を選んだ後に後悔することのないようにしてください。