中小企業庁が実施した調査によると、2021年6月時点で日本には約336万社の中小企業が存在しています。

これは2016年6月時点と比較して、年間約4万社以上の中小企業が減少している計算になります。人口減少の影響や企業の合併による業務効率化の進展が背景にあるとはいえ、日本の中小企業を取り巻く環境は依然として厳しい状況が続いています。

(参考:https://www.chusho.meti.go.jp/koukai/chousa/chu_kigyocnt/2023/231213chukigyocnt.html)

単純計算で、社長の数も毎年約4万人程度減少していることになります。

上記のとおり、家族経営の同族企業や、いわゆる“ひとり社長”のような小規模事業者だけを見ても、年間約4万社が姿を消していることになります。

これらの小規模な会社の中には、効率的に事業を運営し、ヒット商品を開発して安定した利益をあげている例もありますが、一般的には、中小企業は大企業と比較して厳しい経営環境に置かれており、ビジネスの継続性にも課題が多いことがわかります。

さらに、小規模事業者の経営者は、会社の業績と個人の収入が密接に連動しているため、「会社の業績=経営者個人の収入」と言っても過言ではありません。したがって、経営者個人の収入も不安定になりがちです。

これが中小企業の社長や会社役員、経営者が住宅ローンが組みにくいと言われる理由です。

筆者の周囲にいる経営者たちに住宅ローンの利用状況を聞いてみると、業績の良い会社の社長で、一般的なサラリーマンの何倍もの収入がある人であっても、民間銀行の住宅ローン審査に落ちてしまい、住宅金融支援機構が提供している「フラット35」を利用しているという話を多く耳にします。

この記事では、なぜ中小企業の社長や会社役員が住宅ローンの審査で厳しく見られるのか、その理由について解説するとともに、おすすめの住宅ローンについてもご紹介していきます。

目次

社長、会社役員、経営者におすすめの審査に通りやすい住宅ローンとは?

社長、会社役員、経営者がもっとも利用しやすい住宅ローンはフラット35と言えるでしょう。フラット35は国土交通省管轄の独立行政法人の住宅金融支援機構が提供する住宅ローンで、全国の300を超える金融機関の窓口からで申し込むことができます。

また、住宅ローンの商品性・金利の低さ・提出書類の観点でおすすめしておきたいのは、SBI新生銀行とイオン銀行の住宅ローンです。

金利が低い住宅ローンは常におすすめ

どんな職業で働いているとしても、住宅ローンを探す場合、金利が低い住宅ローンを候補に入れておくべきです。

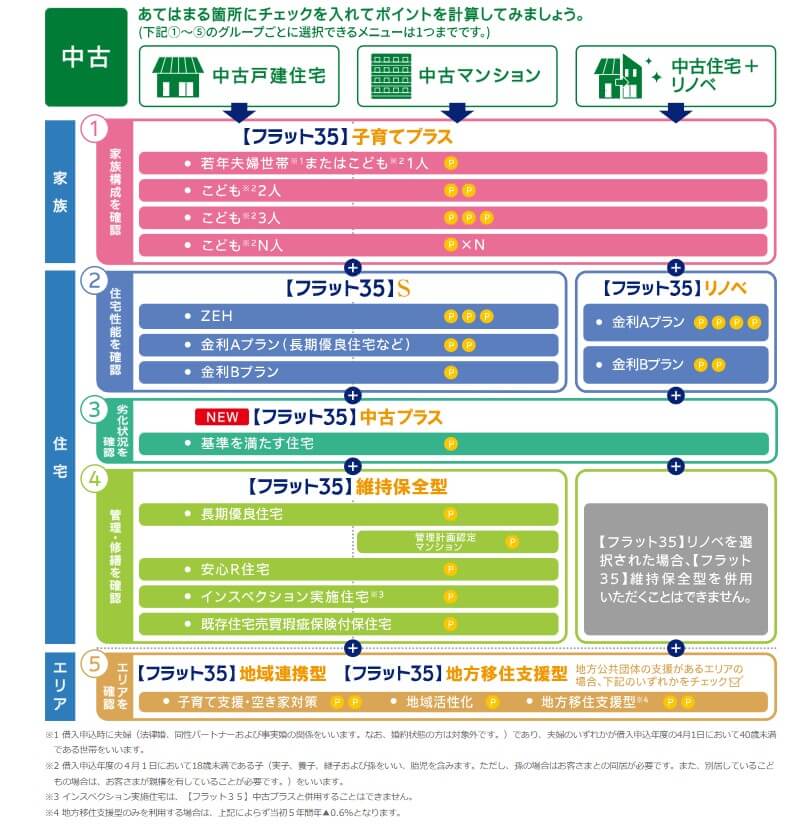

フラット35にポイント制度が導入

フラット35は2022年10月から”ポイント制”が導入されています。固定金利なので変動金利よりは金利が高いですが、条件を満たすと最大1.0%(最大5年間)も金利が優遇されるようになっています。

※その後、2025年4月に制度改正が行われています。

決して複雑な仕組みではありませんが、マイホーム・マイホーム候補の住宅のポイントが何ポイントあるのかは、フラット35を取り扱う金融機関の専門スタッフに確認してみることをおすすめします。

人気・満足度の高い住宅ローンは抑えておきたい

社長・経営者専用の住宅ローンというものは無いので、基本的な住宅ローン選びは誰でも同じです。金利や手数料に加え、疾病保障の内容など、住宅ローンをチェックして、ご自身の考え方に合う住宅ローンを選ぶことです。また、詳細は後述しますが「手続きや提出書類の少なさ」でフラット35は選択肢の1つに加えておくべきっでしょう。

経営者は提出する審査書類も膨大になりがち

中小企業の社長や同族企業の経営者は住宅ローンの審査には通りにくいだけでなく、たくさんの提出書類を求められることがあります。

一般的な銀行の住宅ローンの場合、3期分の会社の決算書の提出を求められることが大半ですが、実は、住宅ローンによって求められる提出書類が違います。

提出書類が少ない住宅ローンは、「審査申込が楽」なのはもちろん、「余計な情報を見られずに済む」ので審査上のメリットもあります。

人気住宅ローンの提出書類比較(社長・経営者)

| SBI新生銀行 | 住信SBIネット銀行 | フラット35(ARUHI) | |

| 確定申告書の控え | 2年分 | 3年分 | 2年分 |

| 所得税納税証明書 | 2年分 | 2年分 | 2年分 |

| 住民税決定通知書もしくは課税証明書 | ― | 1年分 | 1年分 |

| 法人の決算書 | 2年分(PL/BSまで) | 3年分(勘定科目明細書を含む一式) | 不要 |

| 法人の納税証明書 | 3年分 | – | 不要 |

しかも、頑張って決算書などを用意して提出しても、あっさり審査に落とされてしまうことは少なくありません。しかも書類は返してもらうこともできません。

SBI新生銀行の住宅ローンは提出書類が少ないですし、フラット35であれば決算書の提出が不要で、会社の経営状況を細かく審査されることがほとんどありません。つまり、中小企業の経営者でも審査にも通りやすい基準になっています。

特に店舗で専門スタッフがしっかりサポートしてくれるARUHIが提供するフラット35はおすすめです。ARUHIはソニー銀行やauじぶん銀行の住宅ローンも取り扱っていますので、フラット35と一緒にソニー銀行やauじぶん銀行の住宅ローンに申し込むこともできるので便利です。

なお、ARUHIは全国に店舗がありますが、店舗ごとに対応している住宅ローンの種類が異なるので、あらかじめ確認しておくようにしましょう。

フラット35は固定金利タイプしか選べませんので、変動金利タイプの住宅ローンを利用したい場合、隠れたおすすめ住宅ローンはSBI新生銀行の住宅ローンです。法人の提出書類が一般的な住宅ローンよりも簡易的で、非常に申し込みやすい審査条件・必要書類になっています。

赤字だとまず民間の住宅ローンは審査に通らない

上記のように会社役員の住宅ローン審査書類は膨大です。特に民間の金融機関では経営する法人の決算書、経営状況も審査されますし、法人の借入金を加味して住宅ローン審査が行われることもあるほどです。

そもそも民間の金融機関は会社役員への住宅ローン審査に慎重ですので、会社が赤字だったり、繰越損失がある場合には住宅ローン審査は相当に苦戦することとなるでしょう。

この点、フラット35は法人の決算書や経営状況が審査されることはほぼありません。

社長、会社役員、経営者は住宅ローンが組みにくい?

一般的に「社長」「会社役員」「経営者」と聞くと、“お金持ち”というイメージを持つ方が多いのではないでしょうか。住宅ローンを組みにくいどころか、銀行から優遇されているという印象すらあるかもしれません。もちろん、これはあながち間違いではありませんが、対象となるのは大企業の役員や、数億〜数十億円規模のビジネスで大成功を収めている起業家に限った話です。

一方で、中小企業の経営者、特に経営年数が浅い会社の社長の場合、銀行からは「この人(この会社)は住宅ローンを何十年も継続して返済していけるのか?」という視点で、非常に厳しく審査される傾向があります。

例えば、ここ1〜2年は業績が好調だったため住宅を購入しようと考えても、銀行が過去数年分の決算書を審査した結果、3年前の決算内容が悪かったことを理由に、希望通りの借入ができなかった、あるいは審査にすら通らなかったというケースは少なくありません。

また、審査に必要な書類についても、一般の社員であれば源泉徴収票の提出で済むところ、経営者の場合は会社の決算書の提出を求められるなど、求められる情報が多くなり審査のハードルが上がります。

こうした背景から、「創業社長は社員が住宅ローン審査に通ったとき、初めて自分の会社に自信を持てる」と言われることもあるほどです。

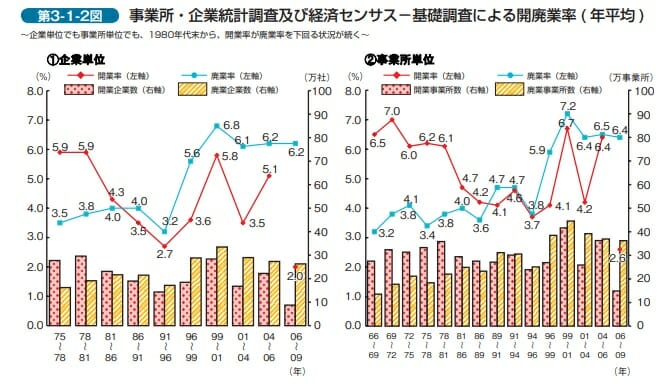

中小企業の生存は厳しい状況が続いている

実際、中小企業の経営を取り巻く環境は厳しく、中小企業の数は調査のたびに減っています。冒頭で2016年~2021年の減少数に触れましたが、2014年から2016年の2年間では23万社(6.1%)も中小企業が減っています。

後継者不足で自主的に廃業したケースも多く、”倒産・破産”ばかりではありませんが、中小企業が起業して10年後も存続できる確率は約30%といわれています。

大企業と比べて安定的に経営していくことが難しいと言う評価は、これら統計的な数字から認めざるを得ない状況が続いています。

社長、会社役員、経営者を最初からNGにしている住宅ローンもある

日本には非常に多くの住宅ローンがありますが、最初から中小企業(小規模事業者・同族企業)の社長、会社役員、経営者向けの融資を行っていないことを明確に宣言している住宅ローンもあります。

たとえば、三井住友銀行のWEB申込専用住宅ローンやネット銀行大手のPayPay銀行(旧ジャパンネット銀行)が取り扱う住宅ローンなどが該当します。

それらの住宅ローンに申し込んでも、当然、審査にには通過できないので注意してください。

父が社長、会社役員、経営者の会社で働いてるケースは?

経営者になっていないとしても、同族企業で働いている場合、住宅ローンの審査は通りにくいと考えておきましょう。

将来的に役員になる可能性まで考慮されて、社長、会社役員、経営者と同じ基準で住宅ローン審査が行われることもあります。

経営者が家族の会社に勤めている場合、1つのまとまりとして審査されると考えておきましょう。

雇われ社長、会社役員、経営者でも住宅ローン審査に通りにくい?

オーナー社長ではないとしても、社長、会社役員、経営者は「雇用保険」「労災」に入ることができません。

また、オーナーでない以上、業績不振による解任リスクもあります。やはり収入面・雇用維持は不安定と言えるので、住宅ローンの審査でも厳しく見られがちです。

続いて、フラット35について解説していきます。

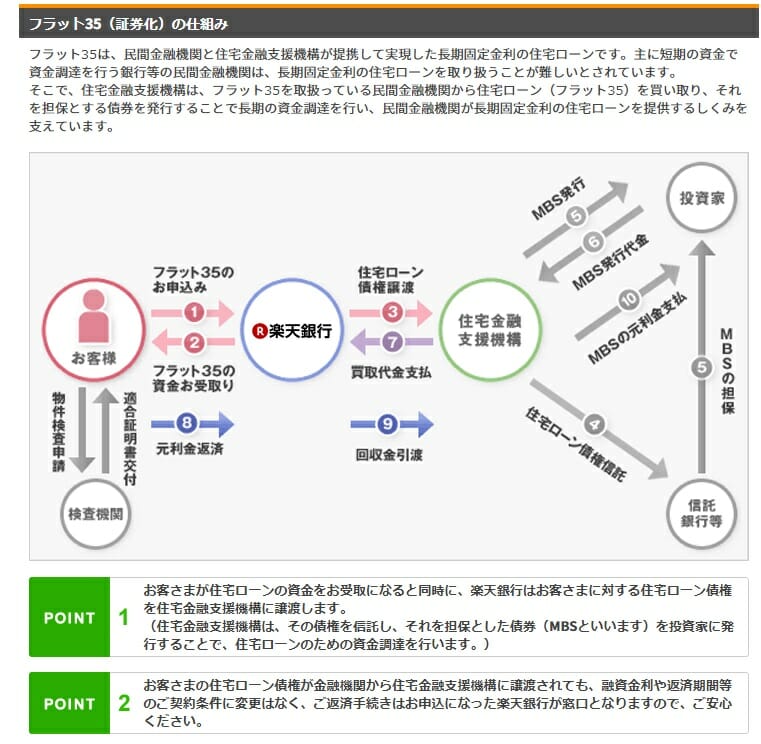

フラット35とは?

フラット35は住宅金融支援機構が取り扱う長期固定型の住宅ローンで、審査、融資、返済受付などの業務は提携する金融機関が行いますが、債権は住宅金融支援機構にあるため審査基準は住宅支援機構が定めています。

実際の住宅ローン審査では事前審査を各金融機関で実施、本審査を住宅金融支援機構が行う流れとなります。

フラット35が審査に通りやすい理由は?

住宅金融支援機構は下記の理念を掲げています。注目したいのは最後の一文、「我が国の住生活の向上に貢献します」。この理念は公的な機関だから唱えることができるものですね。

ずばり、フラット35は利益ではなく、日本国民の住生活の向上を重視しているということになりますね。日本国民ですので、職業なども関係ないこととなります。

民間の金融機関が利益重視なのに対し、フラット35はマイホームを持ってもらうことが目的であることが審査基準にも大きく現れていると言ってよいでしょう。

おすすめのフラット35とは?

おすすめしたいのは国内シェアNo1、それも圧倒的なシェアでフラット35を取り扱っている住宅ローン専門の金融機関のARUHIです。

ARUHIはARUHIだけの独自のフラット35であるスーパーフラットに力を入れているだけでなく、また、ネット(ARUHIダイレクト)申込で手数料を半額※にするサービスも提供しており、諸費用面でも魅力的です。

※スーパーフラットの新規借り入れを除く、最低融資事務手数料220,000円(税込)

普段からやり取りが多いこともあり、ARUHIであれば住宅金融支援機構ともしっかりと連携しながら相談にのってもらえることでしょう。