<2024年7月31日投稿>

日銀は2024年7月30日・31日に開催した金融政策決定会合で利上げを決定し、8月1日から0.25%とします。

政策金利はリーマン・ショック直後の2008年12月(0.3%前後)以来、15年7カ月ぶりの水準に戻ることとなり、住宅ローン金利にも上昇圧力が強まりそうです。

3月のマイナス金利政策解除以後、住信SBIネット銀行、ソニー銀行、イオン銀行、auじぶん銀行などネット銀行や新たな形態の銀行で変動金利が引き上げられてきましたが、今回の利上げでメガバンクや地銀などでも変動金利を引き上げる動きが強まりそうです。

物価が引き続き2%を上回る上昇率であることから、さらなる利上げも予想されていますが、長期固定金利はすでに2%近い水準に達しており、変動金利との差は広がっています。引き続き変動金利に人気が集まるという構造に変化はなさそうです。

<2024年6月24日投稿>

ネット銀行最大手の住信SBIネット銀行が2024年5月1日に短期プライムレートを年0.1%引き上げました。これは、今後、住信SBIネット銀行で変動金利タイプで住宅ローンを借りている契約者の金利が年0.1%引き上げられる可能性が高くなることを意味しています。

仮に、短期プライムレートがこのまま年1.775%で推移した場合、2025年1月の返済分から引き上げられた金利が適用されることになります。

一報で、多くの人が利用している「元利均等返済」の場合、毎月の返済額は5年に1度の変更になるため、すぐに住宅ローンの返済額に影響が出ることはありません。一方で、「元金均等返済」の場合、毎月の返済額が増加することになるので、事前に内容を確認しておくようにしましょう。

<2024年3月19日追記>

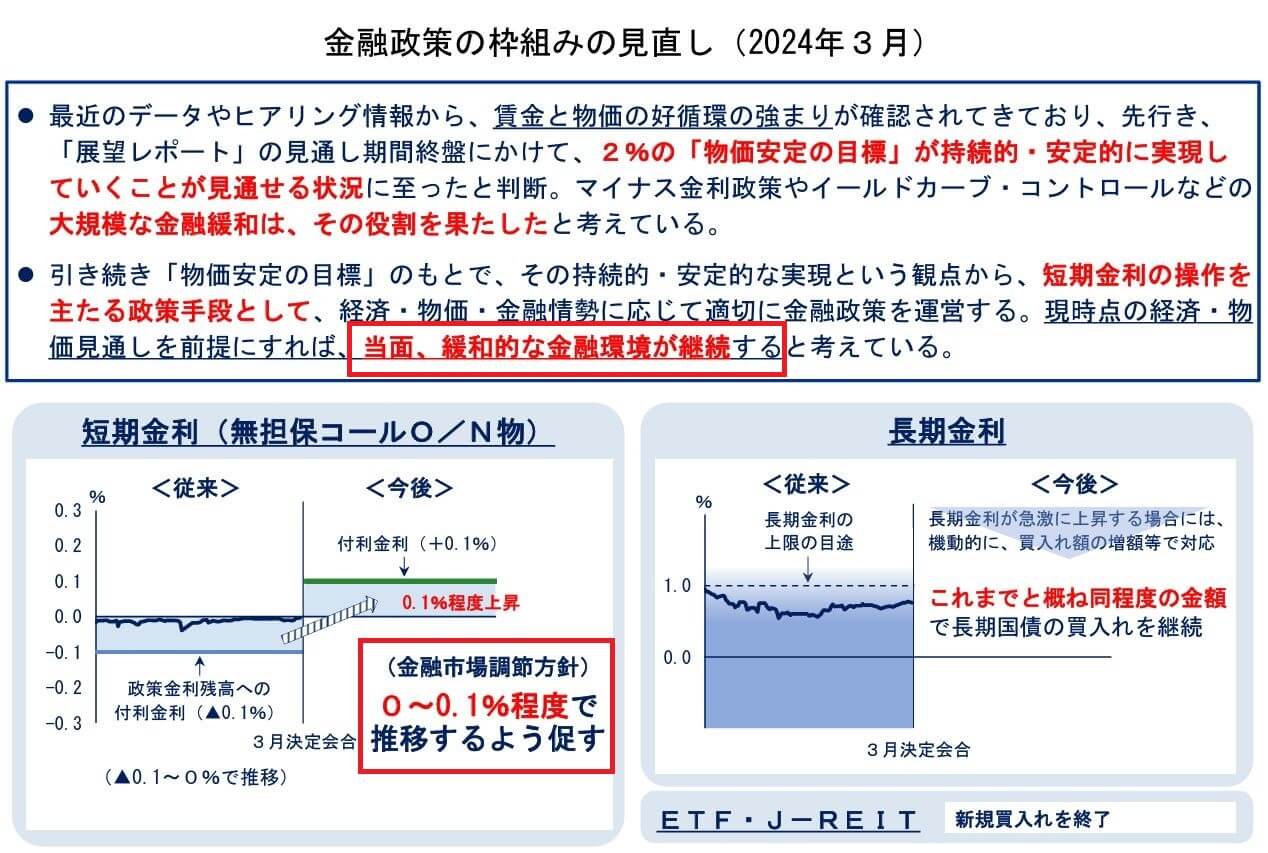

事前のリーク報道通り3月18日と3月19日の両日開催された日銀の金融政策決定会合でマイナス金利政策の解除が決定されました。

同時に、YCC政策、ETFやREITの買い入れも終了を決めました。

マイナス0.1%とされていた政策金利は0〜0.1%程度に引き上げられました。実に17年ぶりの利上げとなります。

一方で一本調子に長期金利が上昇しないように月間6兆円程度の国債買い入れは当面継続するとし、急激に長期金利が上昇した場合には買い入れ額を増額するとし、金融緩和は継続する姿勢を明確にしています。

また、住宅ローン利用者の7割が利用している変動金利に影響がないようにする決定も行っています。

変動金利は短期プライムレートに連動していますが、日銀は短期金利が上がりにくくするための枠組みも発表しています。

具体的には下記の発表のように短期金利が0~0.1%で推移するように促すとしています。2016年以降、短期金利(無担保コール)はマイナス圏で推移していますが、今後も低位で推移するように促すとしています。

目次

住宅ローン金利への影響は?

変動金利への影響

当面、短期金利が0~0.1%で推移することから変動金利への影響は限定的となりそうです。特に現在は住宅ローン市場の主戦場はネット銀行に移っており激しい顧客獲得競争が繰り広げられおり、仮に多少の金利上昇があってもなかなか金利を引き上げる状況にはありません。

しかしながら、17年ぶりに利上げに転じたという全体的な状況は極めて重要であり、年内のさらなる利上げがある場合、変動金利の引き上げにつながる可能性も否定できません。

ただし、長期金利の上昇に伴い固定金利タイプの住宅ローン金利は10年固定で1.3%程度、35年固定で2%近くにまで上昇しており、変動金利がこうした水準に上がる状況は現時点では想定しにくいとも言えます。

固定金利への影響

マイナス金利政策解除され、利上げに舵を切ったことで固定金利タイプの住宅ローン金利には引き続き上昇圧力がかかりそうです。

長引くデフレ社会からインフレ社会に転換したと言われる昨今、今後も金融政策から目が離せない状況が続きそうです。

<2020年1月17日投稿>

マイナス金利政策とは

最初に「マイナス金利政策」について解説したいと思いますが、一般用語としての「マイナス金利」という言葉と「マイナス金利政策」という言葉などがごちゃまぜになってしまいがちなので、1つ1つ確認しながら解説していきたいと思います。

金利がマイナスになるってどういうこと?

まず、「マイナス金利」の基本的なことを理解しておきましょう。難しい話ではありません。

一般的な話としていやゆる金利は通常は0%より大きいと思います。つまり「プラス」ですね。

この通常の状態、つまり、プラス金利の状態だと、お金を預けている人がお金を預かった人から利息を受け取ります。たとえば、年利1%で100万円を預けたら1年後に1万円の利息を受け取ることができるので、101万円にお金が増えて戻ってくるといった状態です。

マイナス金利とは「金利が0%より小さい(低い?)」状態のことを言いますので、例えば、年利-1%で100万円を預けると、利息を受け取るどころか利息(正確には手数料)として1万円を払うことになるので、1年後に99万円になって戻ってくるというような状態のことを言います。

普通に考えると「わざわざお金を預けたのにお金が減って戻ってくる」ってあり得ないですよね。その認識は、その通りでマイナス金利と言うのは普通だとありえない状態なのです。

いったい何がマイナス金利なの?

次に「マイナス金利」「マイナス金利」とテレビで聞くけど、何がマイナス金利なのかを説明していきます。

日本でマイナス金利政策が実行されたのは、2016年1月(本格的にスタートしたのは2016年2月)です。もう3年以上もマイナス金利政策が続いていることになります。

まず、「政策」と言う名前がつくように「マイナス金利政策」とは、政府が一定の目的を達成するために行われています。具体的には”民間の銀行が日銀にお金を預けた時に適用される金利”をマイナスになっています。

私たち個人が日銀に直接お金を預けることはありませんので、「マイナス金利政策」が行われたからと言って私たちが銀行に預けているお金の金利がマイナスになることはありません。

また、銀行が日銀にお金を預けると日銀からお金を持って行かれる(必ず残高が減る)というように思えてしまうかもしれませんが、実際は日銀の当座預金(銀行が日銀に預けるお金)の残高は3種類に分かれています。

1つ目は基礎残高、2つ目はマクロ加算残高、3つ目が政策金利残高です。

銀行が日銀にお金を預けると①基礎残高部分、②マクロ加算残高部分、③政策金利残高部分に分かれていて、「マイナス金利政策」によって決められたマイナスの金利が適用されるのは③の政策金利残高部分だけです。

①の基礎残高部分は年0.1%ですし、②のマクロ加算残高部分は年0%(ゼロ金利)が適用されています。

マイナス金利政策の目的とは

このように「日銀は日本の銀行に対して、日銀にお金を預けるとお金が減りますよ」という状態を作っているわけですが、「銀行は日銀に金あずけるな」と言っているようなものですよね。

それも間違いではなくて、日銀が銀行に出したメッセージは「みんなから預かったお金を安易に日銀に預けないで、日本の経済を回すために使いなさい」というメッセージを発しているのです。

銀行は、この政策がすすめられている限り、一定の基準(日銀が定めています)以上の割合で日銀にお金を預けるとお金が減ってしまうので、お金のやり場に困ることになります。

お金のやり場に困った銀行は、お金の使い道、例えば、「法人向けの融資を増やす」、「ベンチャー企業に出資する」、「お金を借りたいと思っている個人に貸す」ということを今までよりも考えなければならなくなるわでです。

そのような動きが広がることで日本経済を活性化・好景気にして、インフレ目標(物価上昇率)を達成することが日銀が行っているマイナス金利政策の目的です。

マイナス金利が日本経済に及ぼした影響とは?

2016年1月に採用が決定されたマイナス金利政策により日本経済には大きな影響を及ぼしました。主な事象を項目ごとに紹介したいと思います。

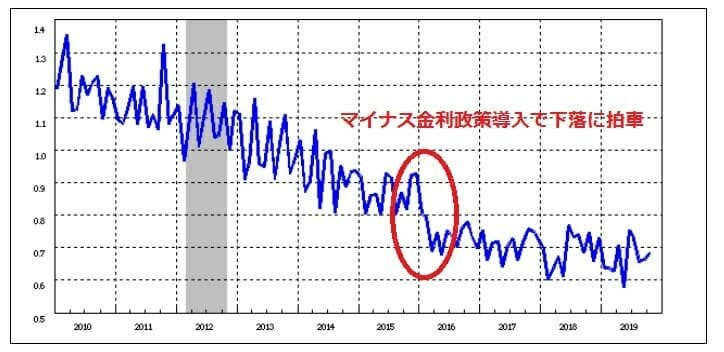

金融機関の利ざや低下による収益低下

マイナス金利政策の導入で貸し出し金利が一段の低下が決定的となりました。マイナス金利政策導入前から右肩下がりでしたが、2016年を境に下落幅が大きくなっていることが分かりますね。

金融庁は日銀のマイナス金利政策がメガバンクの2017年3月期決算で少なくとも3,000億円程度の減益要因になるとの調査を発表しました。

貸出金利の低下以外にも資金需要の不足で国内の金融機関は日本国債で運用を行っていたため、収益に占めるその比率が大きかった地銀やゆうちょ銀行でより収益低下が顕著になっています。

引用;日銀

貯蓄性の高い生命保険の販売中止

長期金利の低下で貯蓄性の高い生命保険の販売中止が相次ぎました。

普通預金の金利低下

0.02%だったのが、0.001%と1/20になりました。

住宅ローン金利の急低下

マイナス金利政策により長期金利が急低下したことで、2016年2月にはSBI新生銀行は異例でもある、月途中で住宅ローン金利の引き下げを行いました。また、同年夏にはりそな銀行の当初型10年固定金利が年0.350%と変動金利より低い水準にまで引き下げられました。

マイナス金利政策の影響は現在も続いています。地銀の再編はもちろん、メガバンクの大幅なリストラが続いています。また、2019年12月には三菱UFJ銀行が冬眠口座から口座維持手数料を徴収する検討に入ったと報道されています。これまで公共性が高い銀行口座の管理に手数料を導入するのはタブーとされていましたが、状況は大きく変わりつつあるようです。

マイナス金利と住宅ローン金利の関係

先ほど説明したように、銀行は私たちから預かったお金を貸したり、運用したりして収益をあげています。

マイナス金利政策が始まる前は銀行は日銀に預けているだけである程度の利益がでる状況でした。日銀が破たんすることはありえないので、ノーリスクで得られる利益があったわけです。

日銀から「もうそれ以上ウチに預けても利息払わないし、むしろ手数料とるからね」と言われた(部分的ですが)わけなので、銀行は様々な対策を考えなければならない状況になるわけですが、共通しているのは「お金を有効活用しなければならない」ということです。

だからと言って破たんしそうな会社にお金を貸したり、返してもらえない人にお金を貸しては本末転倒です。

大企業への融資を強化したり、海外に進出したり、銀行によってその対策は様々ですが、その対策の1つが住宅ローンを増やすことです。住宅ローンは、不良債権(貸し倒れ)リスクも低く担保も取れる、優良な貸出と言われています。

銀行としては優良な貸出である住宅ローンの残高を増やしたいと考えるようになるわけです。そのように考える銀行は1つではなく、たくさんの銀行が同じことを考えるので競争が激化(金利引き下げ競争が進んだり、商品内容の改善競争が進んだり)していきます。

厳密には、住宅ローンの金利と連動する指標と言われている、短期金利・長期金利(国債の利回り)などの金利動向も影響しますが、どちらにしても「マイナス金利政策は住宅ローン金利の低下に大きな影響を与えている」ということに違いはありません。

具体例・PayPay銀行(旧ジャパンネット銀行)の住宅ローン参入

2019年7月30日にPayPay銀行(旧ジャパンネット銀行)が住宅ローンに参入しています。

このPayPay銀行(旧ジャパンネット銀行)が住宅ローンの取扱いを開始した理由を財務状態から読み解いてみましょう。

とてもわかりやすい具体例だと思います。この内容はPayPay銀行(旧ジャパンネット銀行)の住宅ローンに関する記事でも紹介していますので合わせて参考にしてください。

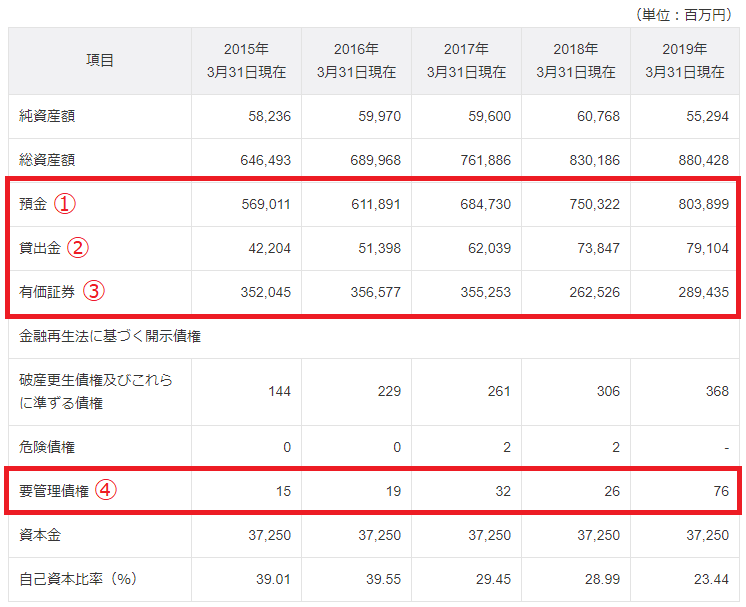

以下のPayPay銀行(旧ジャパンネット銀行)の住宅ローンの財務状態をまとめた表を見てください。

①の預金は年々増加していて、2019年3月末の時点で8,000億円に達していますね。②の貸出金も増加していますが預金が増えるペースに比べると1ケタ少ない伸びにとどまっています。

④の要管理債権は「返してもらえないかもしれないお金」に振り分けられたお金です。貸出金を増やす取り組みを頑張っているPayPay銀行(旧ジャパンネット銀行)の中で「帰りてもらえないかもしれない危ない貸し出し」も増加していることがわかります。

③の有価証券は国債などで運用している残高ですが、2016年のマイナス金利政策以降、残高が伸び悩んでいて、安定的な利益をあげられる有価証券(債券や株式)を見つけられずにいる状況にあることがこのグラフから読み取ることができます。

このような状況に耐え切れず?と言って良いかはわかりませんが、PayPay銀行(旧ジャパンネット銀行)は「預金残高の増加ペースに貸出残高の増加ペースが追い付かず、有価証券での運用も苦戦している」という状況の中で、満を持して「住宅ローンに参入して貸出残高を一気に増加させたい」と考えていると予想することができます。

PayPay銀行(旧ジャパンネット銀行)は日本初のネット銀行で、長い歴史がある中で、他のネット銀行が住宅ローンに力を入れている中で住宅ローンを提供することはありませんでした。

そのPayPay銀行(旧ジャパンネット銀行)が満を持して?住宅ローンに参入、しかも、変動金利で年0.415%という他の銀行よりも低い金利で参入してきたのは、銀行として住宅ローンの残高を増やして「預金超過・金あまり」の状態を解決したいという大きな目的があるため、と考えるのが自然です。

マイナス金利政策だけがPayPay銀行(旧ジャパンネット銀行)が住宅ローンに参入した理由とは言いませんが、このように日銀のマイナス金利政策が大きく影響しているのは間違いありません。

そして、PayPay銀行(旧ジャパンネット銀行)が超低金利で住宅ローンを提供することは、他の銀行の住宅ローンの金利がさらに下がっていく可能性もあり、住宅ローン業界全体の競争激化、また、住宅ローンがオトクになることで家を買おうかな・・・と思う人が増えて、それが”住宅・不動産市場の活性化”につながっていくような流れを後押ししていると言えます。

PayPay銀行(旧ジャパンネット銀行)の住宅ローンが気になる人はこちらから

マイナス金利はいつまで続く(2020年・2021年も続く?)

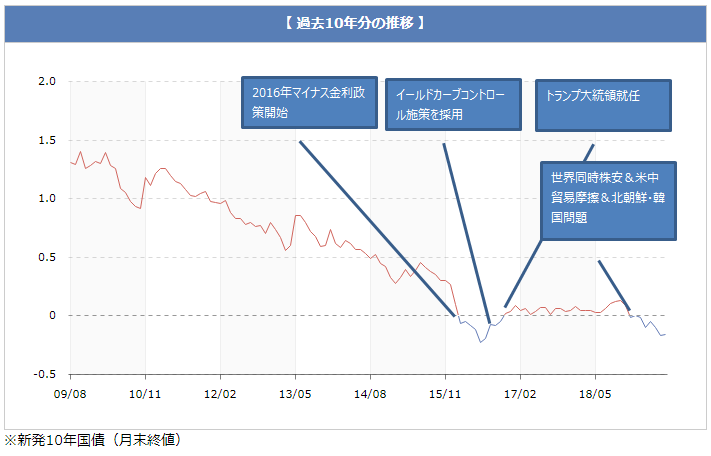

国内の金利の動向を確認するうえでわかりやすい長期金利(10年物国債利回り)について、過去10年の推移を確認しておきましょう。過去10年の推移でみると2016年以降の金利がいかに低い水準にあるのかがわかります。過去を振り返ると歴史的な低金利下にあるのは疑いようがありません。

マイナス金利政策がスタートしてから3年以上経ちましたが、その間わずかな範囲で金利が上下することはありましたが、その動きの理由は日銀だけでなく、トランプ大統領の就任や米中貿易摩擦・北朝鮮を中心とする地政学リスクの高まりなど、日銀・日本だけでは解決しようがない問題が大半を占め、2019年8月時点で約3年ぶりに「長期金利がマイナス」になるという状況になっています。

また、日銀が「マイナス金利政策」を続けているのは、「安定的な経済成長(インフレ・物価上昇)」を実現したいからですが、残念ながら現時点においても日銀が求める安定的なインフレには到達していません。2019年10月には消費税増税が実施され、実体経済への影響が懸念されています。また、2020年夏以降はオリンピック特需の反動が予想されるなど、経済にマイナスの影響を与えるイベントも控えています。

もっと中長期的な視点で考えると、「少子高齢化」「未曽有の人口減少時代」「新興国の成長」と日本経済にプラスになる要因はほとんどありません。また、「マイナス金利政策」で金利を低く抑えていることで「国が支払う国債の利払い金額」を減少させることもできているので、国の財務状態にはマイナス金利政策がプラスに働いていたりもします。

日銀がマイナス金利政策をいつまで続けるのかは誰にもわかりませんし、「常にいつまでも低金利が続くと思うな」という報道は経済ニュースを賑やかすと思いますが、現実的にはマイナス金利政策をやめるというタイミングは当面先、少なくともこの先3年間ぐらいは続くのではないかなと予想しておきたいと思います。

10年後もマイナス金利政策は続いている可能性は十分あるでしょう。

マイナス金利下の住宅ローン選びのポイント

最後にマイナス金利が続いている状況で住宅ローンを契約する際のポイントを押さえておきましょう。簡単に言うと「変動金利がいいの?」「固定金利がいいの?」という問題です。筆者は「変動金利が良い」と思っていて、実際に変動金利で住宅ローンを借り入れ中ですが、1つの正解があるわけではないので、ポイントを整理して最後は自分で選ぶことが重要です。

| 変動金利を選ぶメリットとデメリット | 固定金利を選ぶメリットとデメリット |

| 住宅ローンの金利そのものが低いので総返済額を抑えられるのが最大のメリット。ただし、金利が上昇してしまうリスクがあるので「マイナス金利」が終わって、住宅ローンの金利が上昇してしまったら「マイナス金利で低い金利で借りれた」という恩恵もそこで終わることになる。ただ、5年・10年もマイナス金利(低金利)が続けば、そのあとに金利が上がったとしても影響は小さいので、重要なのは借り入れから5年・10年先に金利があがるのか、という点。 | 住宅ローンの金利は変動金利より高いが、借り入れ時点で全返済期間の金利を固定できるので、「マイナス金利の低金利」の恩恵を全返済期間で受けられるということになる。もし金利が上昇しなかったら変動金利で借りるより多額の利息を支払う必要が出てくるのがデメリット。毎月の返済額を完全に把握できるので、家計をコントロールしやすいという点はメリットの1つ。 |

どちらが正解かは現時点ではわからず、結果論になるだけなので直感で決めてしまっても良いとも言えますし、「どっちにしても低金利なのは違いない」という雑な解説をしてしまうとまじめなFPの人に怒られるかもしれませんが、筆者は「変動金利」で借りて、毎月の返済額を極力抑えて、貯金して備えるなり、繰上返済を進める方法がベターだろうと判断して変動金利での借り入れ中です。

まとめ

- マイナス金利政策は住宅ローンの金利低下に大きく貢献している

- マイナス金利は歴史的に異常な状態なので永遠に続くわけではない

- 今の日本経済はグローバル(世界)の影響を受けやすいので先を予測するのはとても難しい(専門家の予想も大外れするので注意)

- 今後の日本経済を取り巻く環境は厳しい。日銀の思惑通りに日本経済が安定的に成長して”目標達成、マイナス金利終了!”とは言いにくい

少なくとも私たち住宅ローン利用者やこれから利用しようとしている人はマイナス金利政策が続くことにメリットは大きいです。銀行間の競争・商品性の改善が進み、より私たち利用者の為になる住宅ローンが開発されていくことを期待してこの記事を締めくくりたいと思います。