政府・日銀の大規模な金融緩和により、2016年以降、日本の住宅ローンの金利は歴史的な低金利となっていましたが、世界的なインフレにより金利が上昇傾向にあります。

新型コロナウイルス(Covid-19)による経済活動の抑制は過去のものとなりましたが、コロナ対策のために実際された金融緩和、財政支出および供給不足による影響は2023年も続きそうです。

住宅ローンの金利は国内だけでなく世界経済の影響も受けますし、2022年で残り1か月余り、2023年の住宅ローン金利の動向が気になっている人も増えてきたと思います。

住宅ローンの金利を確実に予想することはできないものですが、このサイトでは日本内外の様々な状況を考慮して、今後の住宅ローン金利動向を予想したいと思います。

目次

長期金利はバブル崩壊以降下がり続けていた

住宅ローンの今後の金利を予想をする前に、住宅ローン金利が連動している、長期金利の過去30年の推移を確認しておきましょう。

一目瞭然で、1990年代のバブル崩壊以降、下がり続けていることがわかります。

バブル期には一時、8%にも達していました。今の金利からはとても想像できない金利水準です。

多少の上下はありますが、2000年以降の長期金利は2%を超えることはほとんどありません。そして、日銀がマイナス金利政策を行った2016年以降は0%付近で推移しています。

2022年の金利上昇もこうした長いスパーンでみると誤差と言ってよいレベルであることが分かりますね。

いずれは金利が上がるタイミングが来る?

住宅ローンの金利が低い状態がどんなに続いても、「いずれ住宅ローンの金利は上がる」と考える人は常に一定数いました。

結果論として、直近の30年間では住宅ローンを変動金利で借り入れをした方がもっとも得をしたと言えます。

今は日銀の金融緩和で金利の上昇が抑えられていますが、この金融緩和は永遠に続けられるようなレベルのものではなく、出口に向かわなければなりません。

ただし、日本は人口減少が続いてくことは確実ですし、好景気になって資金需要が増えたりして、右肩上がりにドンドンと金利が上がっていくような状況になるとは考えにくいのが正直なところです。

当面は低金利の継続

住宅ローン金利は長期金利と密接に関連していて、原則的には長期金利が下がれば住宅ローン金利は下がり、長期金利が上がれば住宅ローン金利は上がります。

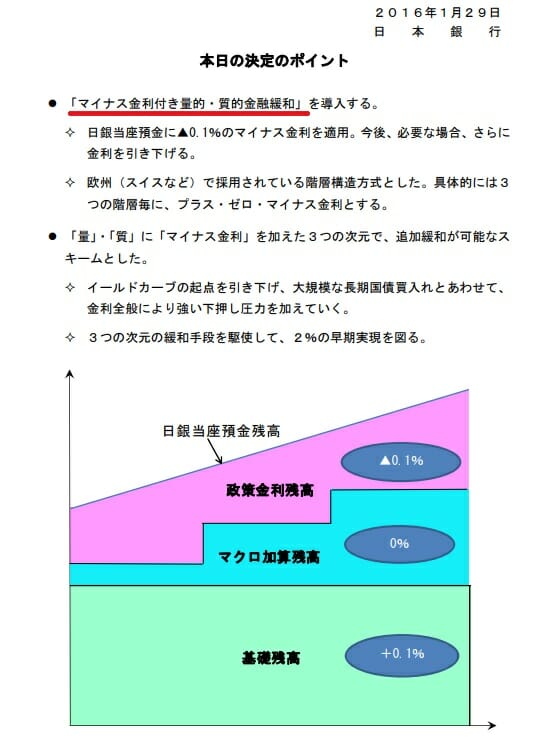

政府・日銀は2016年から強制的に長期金利を低く抑える政策を導入しています。これはデフレ経済を脱却して安定的なインフレ目標を達成するためです。

経済を回している様々な企業や国民がお金を借りたり、お金を消費しやすいように超低金利政策が採用されているわけです。

結果的に2%のインフレは目標の期間内に達成できていませんが、政府・日銀が採用している取り組みは安倍政権が掲げていた「アベノミクス3本の矢」の一つであり、現政権でも根幹とも言える取り組みです。

安倍政権ではなくなりましたが、当面は継続されると考えたほうが良いでしょう。

新型コロナウイルスの経済活動抑制は業界による影響の大きさがかなり違ったものとなりしたが、多くの方は賃金という面で見ると景気が良くないと感じている方が多いのではないでしょうか。

日本で金利が簡単に上がらない理由とは?

次に日本で金利が簡単には上がらない理由を整理してみましょう。

①日本政府の膨大な借金の存在

日本政府が抱える債務は2018年12月に1,100兆円を突破したと報道がありました。政府の予算では年利1%という利払いを想定しています。平成元年には金利が6%を超えていたことを考えると急激な金利低下に驚かされます。

今後も政府の債務は増加し、発行する国債も増加が見込まれています。仮に債務残高が現状と変わらずに金利が2%、3%と増加したとしても、10兆円の単位で政府予算に占める利払いが急増することとなります。現在の日本政府の年間予算は100兆円前後ですので、金利が1%上がるだけで予算を10%も増やす必要が出てきます。2%上がれば20%増やさなければなりません。

大規模な金融緩和はお金の流れを良くすることで企業や一般家計がお金を使いやすくする環境を人為的に作ることにありますが、実態としては政府の台所事情から言うと金利は上げたくても上げれないというのが本音だと思われます。

②急激な少子高齢化による経済規模の縮小

日本は世界でもかつて無いスピードで少子高齢化が進んでいます。内閣府の予想では2015年には人口減少が始まり、2048年には1億人の大台を割り込むとされています。特に深刻なのは高齢化で2035年には3人に1人が、2060人には2.5人に1人が高齢者になるとされています。

少子高齢化により勤労人口が減ることによる経済規模の縮小、社会保障に大きな予算が必要な高齢者が増えることで社会保障費の増大などが今後も進んでいくと思われます。

経済が縮小(弱くなる)場合には金利を低く抑え、経済を底支えする必要がより重要になってきます。

デフレ脱却時は金利が上昇するはず?

2%のインフレが達成され、デフレ経済の脱却が確実となれば金利は上昇するものと考えられます。

昨今の低金利は金融緩和によって日銀側が金利の上昇を抑制している形ですが、これはつまり、経済が正常ではないということです。

金融緩和は経済が非常時であるために講じられている手段であり、達成困難な目標を設けたことによる長期化の弊害が金融機関やマスコミからも糾弾されているので、日銀側も何とかして金融緩和の出口を見つけたいはずです。

日銀側が金融緩和の出口を模索するような動向を見せると金利は上昇するものなので、仮に今後、デフレ経済の脱却が成功すれば金利は上昇するでしょう。

ただし、繰り返しですが、金利が急上昇するほどの景気回復は難しいと考えたほうが無難だと思われます。

日本の住宅ローン金利は世界情勢にも影響を受ける

日本の長期金利は海外の動向に左右されるものであり、一国の起こすアクションが日本の国債価値や債券の取引価格にどう影響が出るかを考えながら予測する必要があります。

アメリカで金利が上がると日本の住宅ローン金利が上昇するはず

アメリカが政策金利を引き上げるとなれば、日本国債の10年利回りが上がるので、住宅ローンの固定型金利が上昇するのが一般論です。

実際に、急激なインフレを受けてアメリカでは積極的に政策金利を引き上げており、この影響で日本も若干金利が上昇していますが、日銀の金融緩和政策により金利の上昇を0.250%に抑えるために無制限の指値オペが実施されています。

北朝鮮情勢の緊迫よって日本の長期金利が低下する

ミサイル発射や核実験といった軍事的挑発によって北朝鮮情勢が緊迫すると、日本の長期金利は低下します。

これは、北朝鮮とアメリカらによる軍事的衝突が起こる可能性を懸念した人たちが、資産を安全な国債へと移す動きによって債券価格が上昇し、相対的に長期金利が下がるためです。

各国による度々の制裁を受けても尚、北朝鮮側が軍事的挑発を辞めない場合、本格的に軍事的衝突が起こるリスクが高くなることが予想されます。

国際情勢は北朝鮮に限ったものではありませんが、このような地政学的リスクによる債券価格の上昇は金利の低下を招くので、すでに住宅ローンを組んでいる方にとっては「借り換え」のチャンスでもあるのではないでしょうか。

2028年の長期金利は最低でも1%?

内閣府が2022年1月に発行した資料の「中長期の経済財政に関する試算」によると、2027年の長期金利は0.6%、2028年には1%になるという試算になっています。

この資料は内閣府が年に2回発行しているものであり、景気が良くなった場合と景気があまり変わらなかった場合の2パターンで長期金利が試算されています。

これによると、景気が良くなった場合における2028年の長期金利は1.7%という試算に対し、景気があまり変わらなかった場合における2028年の長期金利は1%という試算が出ており、双方の差は0.7%という結果でした。

2022年11月時点の長期金利は0.25%前後ですので、6年後の長期金利1%への道筋はかなり長いものと言ってよいでしょう。

よって、内閣府の試算から考えてもこの年において金利が一気に急騰するという可能性はかなり低いと予想しています。

2023年の住宅ローン金利はどうなる?

2022年も残すところわずかということで、2023年の住宅ローン金利はどうなるのか?予想をしてみたいと思います。

2022年は新型コロナウイルスによる経済活動抑制が過去のものとなる中で、世界的なインフレが問題となった1年でした。

アメリカでは30年固定の住宅ローン金利が7%を超えたと話題になっていますが、日本で住宅ローン金利が右肩上がりで上昇する可能性は非常に低いでしょう。

日本では「長短金利操作付き量的・質的金融緩和」という長期金利を上限0.25%程度に抑える金融政策が実施されていますが、その取り組みが2023年の早いタイミングで終了するとは思えません。

様々な要素を考えると、日本の住宅ローン金利は2022年と同じぐらいの水準で推移する、と予想します。

2023年だけでなく、今後数年間は、短期間で大幅に金利が上昇するという事態は考えにくいと思います。

代表的な変動金利(2025年3月金利)

| 金融機関 | 金利 | 備考 |

|---|---|---|

| SBI新生銀行 | 年0.410% | 理由を問わず所定の要介護状態になった場合に住宅ローン残高がゼロになる保障付き。 |

| 住信SBIネット銀行(WEB申込コース) | 年0.298%~(通期引下げプラン ) ※ 物件価格の80%以下で住宅ローンをお借入れの場合。審査結果によっては金利に年0.1%~年0.30%上乗せとなる場合があります、借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。 | 精神疾患をのぞくすべて病気とケガを保障する全疾病保障が無料付帯。 |

| PayPay銀行 | 年0.530%(全期間引下型) | ワイド団信・がん保障を取り扱い。 正社員・契約社員のみ利用可能。個人事業主・自営業、同族企業にお勤めの方は申込不可。 |