住宅ローンを借りてマイホームを購入する場合は火災保険への加入が必須になることがほとんどです。

この火災保険ですが、マイホーム購入の諸費用の中でも比較的高額な部類に入ります。しかし、火災保険といっても結婚してマンションやアパートを借りるときに不動産屋さんに言われるがままはいって分けもわからずお金を支払っているだけで、何のことかよくわからないのではないでしょうか。

火災保険についてわからないのは当然ですが、そのままではいらないお金をたくさん支払ってしまうことになります。住宅ローンを借りる先の銀行や、ハウスメーカーや工務店の人も火災保険のアドバイスをしてくれることがありますが、その人達が火災保険についてよくわかっていないことがほとんどです。それだと、結局大きな損をしてしまいます。

そこで、住宅ローンを借りる際に必要な火災保険の基礎知識から、選び方までこの記事で説明します。

きちんと読んで実践して頂くことで、自分1人で火災保険を選べるようになり、いらないお金を何十万円と支払わずに済むようになります。

住宅ローンを利用する際の火災保険を選ぶ際に注目して欲しいのが住宅ローン利用者向けの団体割引です。現在、多くの金融機関では火災保険の取り扱いもしていますので、ぜひ団体割引が適用された後の火災保険料を確認してみてください。

目次

なぜ住宅ローンを借りるときは火災保険が必要なのか?

しかし、そもそもなぜ住宅ローンを借りるときに火災保険への加入が必要なのでしょうか?「私の家なんだから、燃えようが燃えまいが銀行には関係ないだろう?」と思われるかもしれません。

仮に、あなたが家を新築したあとで全焼したとしましょう。焼け野原の上で生活することはできないと思うので、何らかの形で住むところを確保する必要があります。焼け野原を後片付けしてもう一度家を建て直してもいいですし、「もうマイホームはイヤだ。」ということなら賃貸マンションやアパートを利用するのでもいいです。

ただ、どちらにしても新たに住居費がかかってしまいます。(実家に帰るという選択は無しにして)火事で家が全焼しても住宅ローンの返済はなくなりません。ということは、燃え尽きた家の住宅ローンを抱えたまま新しい家の住宅ローンを借りるとか、賃貸マンションやアパートの家賃を払うハメになってしまいます。

そうなっても問題ない、全然住宅ローンも家賃も同時に払っていけるよ。ということならいいですが、そうでない場合の方がほとんどだと思います。

こうなってしまうとお金を貸した銀行としては住宅ローンが返ってこない可能性があります。そこで、マイホームが燃え尽きたとしても火災保険から家を建て直すだけのお金がもらえれば、新たな住宅ローンを借りたりせずにそのお金で家を建て直せば、今まで通りきちんと住宅ローン返済してもらえるだろうということで、住宅ローンを借りるなら火災保険への加入を必須としている銀行がほとんどなのです。(調べたことはありませんが、おそらくこういう理由だと思います。)

住宅ローンを借りるときになぜ火災保険に入らないといけないかについてはわかって頂けたと思うので、続いては火災保険の基礎的な知識を紹介します。

火災保険の基礎知識

それでは、火災保険の基礎知識について説明していきます。説明する項目は次の3つです。

- 火災保険の各補償の解説

火災保険と一口に言っても火災の時だけの保険ではありません。どんなときに補償してもらえるのか説明します。 - 火災保険の特約の解説

多くの保険がそうであるように火災保険も特約というオプションをつけて補償内容を広げたり充実させることができます。特約の種類は保険会社によって異なりますが、代表的なものを紹介します。 - 火災保険の用語の解説

火災保険だけではないですが、保険はやたらと専門用語が出てくるのでわかりづらいです。そこで、火災保険のパンフレットや見積書を見ても内容がわかるように火災保険の用語を解説します。

1.火災保険の各補償の解説

火災保険は家が燃えた時だけ補償してくれる保険ではなく、その他にもいろんな災害に対する補償があります。

火災保険で備えられる災害については以下の通りです。

- 火災・破裂・爆発・落雷

- 風災・ひょう災・雪災

- 水災・土砂災害

- 日常災害・盗難

- 破損・汚損

これらについて、1つずつどんなときに補償されるのか、そしてどんなときは補償されないのかについて説明していきます。

火災・破裂・爆発・落雷の補償で火災保険から補償される場合とされない場合

まずは、火災保険の基本となる「火災・破裂・爆発・落雷」の補償です。

それぞれ、どんなときに補償されるのかについてまとめました。できるだけ分かり安言葉で伝えています。

- 火災→家が燃えた時

- 破裂→空気の破裂などで家が損害を被ったとき

- 爆発→何らかの爆発が起こって家が損害を被ったとき

- 落雷→落雷が原因で家が損害を被ったとき

破裂とか爆発についてはほとんど事故はないようです。事故の例としてはガス爆発とかそういうのが該当します。爆弾が爆発したなんてこともあるかもしれません。しかし、爆弾は戦争によるものだと対象外なので補償されません。

ここで多いのは家が燃えた時の火災と、雷が原因で家が壊れたりした落雷です。

それでは、火災と落雷で補償されないときがどんなときかを説明していきます。

家が燃えたけど火災保険から補償されないときはこんなとき

家は燃えたけど補償されなかった。つまり火災保険からお金をもらえなかったというのはどんな場合か?これは、火災の補償に限ったことではないですが「故意または重過失」として認められると火災保険から補償は有りません。

具体的にもらえないときはこんなときです。

- 自分で火をつけた

- 家の中でキャンプファイヤーした

- ガスコンロの消し忘れ

- 石油ストーブの近くにガソリンを置いた

自分で火をつけたのはダメですが、放火されたのはOKです。

あと、自分で火をつけたのがわからないようにして家を燃やすなんていう保険金詐欺を企む人もいるようですが、これは結構バレるようです。やらないようにしましょう。

落雷で家に損害が発生したけど補償されないのはこんなとき

落雷は故意とか重過失はあり得ないので問題なく補償されそうな気がします。しかし、家財を補償の対象にしていないのに、家の中のテレビとか冷蔵庫が壊れたというのは補償されません。

家の中にある動かせるものに関しては建物ではなく家財を別に補償の対象にしてやる必要があります。それがされていないのにテレビが壊れても補償はされません。

しかし、基本的に動かせないものは家財を補償対象にしていなくても補償されます。例えばエアコンとかトイレなんかは家財の補償に入っていなくても雷で壊れたら補償されます。

風災・ひょう災・雪災で火災保険から補償される場合とされない場合

続いて、風災・ひょう災・雪災で補償される場合とされない場合を説明します。まずはそれぞれがどんなときに補償されるのか以下にまとめました。

- 風災→風が原因で家に損害を被ったとき

- ひょう災→ひょうが原因で家に損害を被ったとき

- 雪災→雪が原因で家に損害を被ったとき

そのままやんけ!と思われたかもしれませんね。そうです。読んで字のごとくです。

具体的には風災は強風で物が飛んできてガラスが割れたり、屋根瓦が飛んでいったり、瓦が飛んでいった穴から雨が吹き込んで家の中がビチャビチャになって床が腐ったりというような場合です。竜巻による災害も風災に当てはまります。

ひょう災については、ひょうでガラスが割れたり屋根が壊れたりという場合です。雪災は雪の重さで屋根がつぶされたり、雪崩で家が壊れたというのが該当するでしょう

経年劣化が原因だと補償されない

それでは、補償されない場合です。よくあるのが、経年劣化によるものです。例えば、強風で屋根瓦が飛んだりずれたりしました。しかし、これが強風によるものではなく、ただ単に痛んでいたのが原因だとされてしまうと火災保険から補償は有りません。

うっかりミスや機能そのものに支障がない場合も補償されない

あとは、強風などで壊れたものではなく、ただ窓を開けっ放しにしてしまっていてそこから雨や雪などが吹き込んで家が壊れたというのは補償されません。

また、機能そのものに影響はなく傷が入っただけというのも補償されない場合があります。

損害額が火災保険の契約で設定した自己負担金額以下なら補償されない

風災の補償には自己負担金額を設定できる保険会社が多いです。3万円や5万円、10万円以下の損害額なら火災保険からの補償はなく全額自己負担で、その金額を超える分に対して火災保険からお金を支払いますよという方式があります。

例えば、自己負担の金額を10万円に設定しました。強風で窓ガラスが割れて5万円の修理費用がかかります。この場合、自己負担の金額10万円よりも損害額5万円の方が少ないので火災保険からは1円も支払われません。

もう一つ、自己負担の金額を10万円に設定しました。強風で物が飛んできて屋根に設置していた太陽光発電が壊れたので修理に100万円かかります。この場合設定した自己負担の金額10万円を超える90万円が火災保険から支払われます。

もう一つの方式として、損害額が20万円以下なら1円も支払わないが、20万円以上になると全額支払ってもらえるという方式もあります。

例えば、損害額が15万円なら火災保険からは1円も出ません。しかし、21万円の損害額になると21万円全額補償されるという方式です。

自己負担の金額をあらかじめ設定しておくことで保険料を引き下げることができます。自己負担金額が高くなればなるほど保険金の支払い条件が厳しくなるので、保険会社的にはリスクが低減されるという考え方です。

水災・土砂災害で火災保険から補償される場合とされない場合

続いて、水災についての説明です。水災で補償されるのは、洪水による浸水や土砂災害です。

まず、洪水による浸水で補償されるのは次の通りです。

- 床上浸水か地盤面から45cm以上の浸水で損害を被ったとき

具体的には床上浸水して、床が腐り全面張り替えないといけなくなった。とか、家財が流されてしまったという場合です。

土砂災害については土砂災害に遭って、家や家財に被害が出たら補償があります。

床下浸水や地盤面から45cm以下の場合は補償されない

水災ですが、浸水してもそれが床下や地盤面から45cm以下であれば損害が発生しても補償されません。あと、もちろんですが床上浸水しても被害がないとか、風災のところでも触れたように、自己負担の金額以内であれば補償はありません。

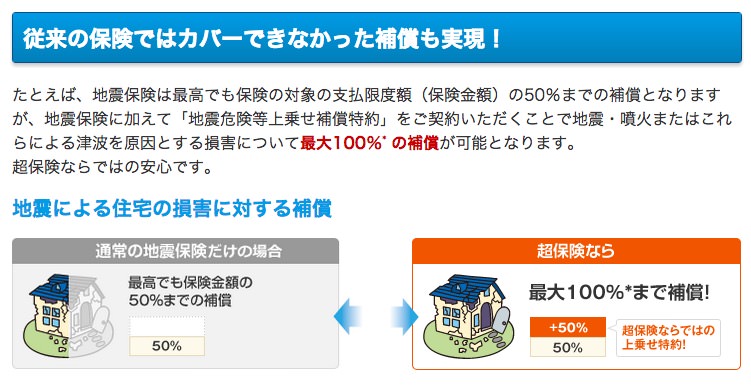

地震による津波は補償されない

ここは少しややこしいかもしれませんが、火災保険の水災に入っていたとしても津波による損害は補償されません。津波による損害の補償は火災保険ではなく地震保険で補償するようになります。

なので、地震による津波が心配だということであれば水災の補償ではなく地震保険に加入するようにしましょう。

日常災害・盗難で火災保険から補償される場合とされない場合

続いて、日常災害、盗難の補償についての説明です。

盗難は読んで字のごとくですが、日常災害については次のようなときに補償があります。

- 外から物が飛んできたり、落ちてきたり突っ込んできたりして家に損害が被ったとき(物体の飛来、衝突)

- 水道管が破裂して床や壁がぬれたので修理が必要になった(水濡れ)

- デモ行進している人に家や外構を壊された(集団破壊行為)

物体の飛来や衝突は車とか、飛行機なんかが落ちてきたりという場合です。

水濡れについては自分が蛇口を開けっ放して、床が水浸しになった場合は補償されません。しかし、マンションに住んでいる場合で上の階の人が水を出しっ放しにしていてそこから浸水し、自分の部屋の壁などが傷んだりした場合は補償されます。

盗難については泥棒に入られたときの補償ですが、建物だけを補償の対象にしている場合は家の中のとられたものに対する補償はありません。例えば、家の中に置いてあった現金を盗まれた場合は家財を補償の対象にしていないと補償されません。

じゃあ、建物の盗難ってどんな補償?と思われると思いますが、これは泥棒が窓ガラスを割ったり、玄関ドアを壊したりしたときの補償です。

破損・汚損で火災保険から補償される場合とされない場合

最後に、破損・汚損という補償があります。これは、自分で自分の家や家財を壊してしまったりしたときの補償です。

例えば、家の中で子どもがボールを蹴ってガラスが割れたとか、模様替えしていてテレビが落ちたという場合に補償されます。

もちろん、わざとやったときは補償されませんし、子どもがやったことでも子どもがある程度の年齢になっているとダメな場合もあります。

破損や汚損について、破損/汚損の補償をつけようとすると他の全ての補償もつけないといけなくなるので、保険料が高くなります。基本的に必要ない補償と思っていていいと思います。

火災保険にセットできる基本的な特約(オプション)の説明

火災保険には火災や風災などのメインの補償以外にも、特約(オプション)をセットすることでメインの補償を充実させたり、補償範囲を広げたりすることができます。

特約の内容は保険会社によって違いますが、よくある特約について内容を説明していきます。

火災保険にセットできる(されている)費用保険金について

まずは、費用保険金等ジャンルの特約について説明していきます。主な費用保険金の特約は次の通りです。

- 地震火災費用保険金

- 臨時費用特約

- 残存物取片づけ費用保険金

- 損害原因調査費用保険金

- 損害拡大防止費用保険金

- 失火見舞い費用保険金

- 水道管凍結修理費用保険金

これらの特約は、特別セットすることを指定しなくてもすでにセットされているものが多いですが、保険会社によって取り扱いが違うと思うので、必要だと思う特約があれば、標準でセットされているかどうか確認してみて下さい。

それでは、1つずつ特約の内容について説明していきます。

地震火災費用保険金

地震火災費用保険金とは、地震による火災で家が半焼以上した場合に補償される特約です。

補償される額は設定した火災保険金額の5%です(5%より大きくできる保険会社もあります)

地震で倒壊したり、津波で流されただけでは補償されません。あくまでも地震が原因の火災で家が半焼以上した場合に補償される特約です。

半焼って一体どの程度なのか?

地震火災費用保険金が支払われるためには、建物が半焼以上する必要があります。では、半焼とは一体の程度のことをいうのでしょうか?

半焼とは次の二つの場合です

-

建物の主要構造部の火災による損害の額がその建物の協定再調達価額の20%以上となったとき

-

建物の焼失した部分の床面積のその建物の延べ床面積に対する割合が20%以上となったとき

出典:損保ジャパン日本興亜損害保険

ややこしい言葉がたくさん出てきましたが、要は建物のうち20%以上が燃えちゃったらもらえるくらいに思っていていいと思います。

半焼というので半分以上燃えないと出ないような印象ですが、20%以上燃えると出ます。

臨時費用保険金

臨時費用保険金とは、メインの補償の対象になる損害(火災とか風災)が発生した場合に、その損害額の10%とか30%が別途支払われる特約です。

例えば、火事で100万円の損害が発生したとしましょう。メインの火災の補償からは100万円がもらえます。それとは別に臨時費用保険金として、100万円の10%とか30%の10万円や30万円を受け取れます。

臨時費用保険金が支払われる理由としては、建物を修理している間に仮住まいの費用などが必要になると思われるので、その費用をまかなうためです。

10%とか30%と臨時費用保険金を設定できる保険会社もありますし、臨時費用保険金をつけるかつけないかという選択ができる保険会社もあります。

臨時費用保険金は常に損害額の30%がもらえるわけではなく、限度額が100万円とか300万円と設定されていることがほとんどです。

仮に、限度額が100万円だとします。損害額が500万円の場合は30%が150万円になりますが、臨時費用保険金の限度額は100万円なので100万円が支払われます。

残存物片付け費用保険金

これは、メインの火災の補償が支払われる場合に、修理や建て直しをすると発生するがらくたやゴミを片付ける費用が出るというものです。

ゴミやがらくたを片付ける費用も出してもらうことで、自分のお金を払わずに修理ができたり新しい家を建て直したりすることができます。

支払われる保険金は後片付けにかかる費用実費です。(保険金額×10%などと上限金額を定めている保険会社もあります)

損害原因調査費用保険金

損害原因調査費用保険金とは、なぜその損害が発生したのかを調査する必要があるときに支払われる保険金です。

どんなときに必要になるかというと、マンションで起こりえる水濡れ事故の原因やその原因によって起こった被害の範囲を特定するために必要になります。

本当に今回の損害が水濡れが原因なのか?水濡れが原因ならどの程度までそこから来ているのかなどを調査します。

損害拡大防止費用保険金

これは、火災、落雷、破裂、爆発の損害が起こった場合に、損害が広がるのを防止するためにかかった費用が支払われるものです。

例えば、家についた火を消すために消化器を使ったので、消化剤を購入する必要がある。こういうときに消化剤を買う費用が補償されます。

補償されるお金はかかった費用実費です。

失火見舞い費用保険金

これは、自分の家から火が出て、周りの家に燃え移ってしまった場合。家じゃなくても車とか他人のものを燃やしたり壊したりしてしまった場合に、お見舞い金が補償されるものです。

補償される額は保険会社によって1世帯20万とか30万とか50万円と決まっています。

水道管凍結補修費用保険金

これは水道管が凍結して壊れたのを直す費用を補償してくれるものです。

補償される金額は10万円となっている保険会社が多いです。

主な費用保険金はこれくらいで、次は補償を拡大する特約について説明していきます。

火災保険の補償を拡大したり、新たな補償を追加する特約

それでは、メインの火災保険の補償を拡大したりする特約について説明していきます。保険会社によっていろんな特約がありますが、メインどころで各保険会社共通してありそうな特約について説明します。

説明する特約は次の3つです。

- 個人賠償責任特約

- 類焼損害補償特約

- 携行品特約

それでは、1つずつ説明していきます。

他人に迷惑を掛けたときに補償される個人賠償責任特約

個人賠償責任特約とは、他人のものを壊したり他人にケガをさせてしまったときのための補償です。

ものを壊してしまった場合には修理する費用や買い替える費用が、ケガをさせてしまったときは治療費が補償されるようになります。

火災保険の特約としてセットできますが、火災の事故は関係なく補償されます。例えば、自転車で事故をして相手をケガさせてしまったとか、子どもが誰かのものを壊してしまったという場合でも補償されます。

個人賠償責任特約に示談交渉サービスがついているかどうか確認を

個人賠償責任保険は火災保険に限らず自動車保険やコープ共済の特約としてもセットできるものです。

しかし、同じ個人賠償責任保険でも示談交渉いうサービスがついているかどうかは大きな違いです。

示談交渉サービスがついてないと、損害を与えてしまった相手とのやりとりを全部自分でする必要があります。そうして話し合いをして決まった損害額を保険会社なりが払ってくれるという風になります。

ものを壊したというくらいでしたら、話し合いも揉めることはあまりないと思いますが、ケガをさせてしまったりしたときは揉めるケースがあると思います。

そう言う場合に示談交渉サービスがついていると、相手との話し合いも保険会社が代行してやってくれるので楽です。

なので、個人賠償責任保険特約をセットする場合は示談交渉サービスがついているものを選ぶようにした方がいいと思います。

他人の家を燃やしてしまったときの補償、類焼損害特約

自分の家が火元で、周り家を燃やしたりしてしまったときに、周りの家の損害を保証するための特約です。

すでに説明した失火見舞い費用保険金とはことなり、見舞いではなく相手に与えた損害を補償するものです。

分譲地など、比較的周りの家が近くにある場合には必要になりそうな特約ですが、、、

隣の家を燃やしてしまっても法律上は賠償責任はない

隣の家を燃やしたとなると弁償しないといけないような気がしますが、実は法律上は弁償したり立て直したりする必要はありません。「失火責任法」という法律でそう定められています。

そうなると、隣の人が火元で自分の家が燃えてしまったときも、隣の人は自分の家を弁償する必要はないということです。

じゃあ燃え移ってしまったらどうするのか?ということですが、これは自分の家の火災保険で手当てする必要があります。

つまり、他人の家に燃え移ってしまったとしても基本的には他人が入っている火災保険で手当てをします。

類焼損害特約は他人が火災保険に入っていなかったり、それでは十分損害を賄えない場合に始めて役に立つ保険です。

ただ、周りの人に損害を与えて知らんぷりしているのは気まずいし、そこにずっと住み続けるからそういうのはイヤだと思われるならセットしておいてもいい特約だと思います。

持ち出した家財を補償してくれる携行品特約

携行品特約とは、家から持ち出した家財を壊してしまったり、盗難に遭ったりしたときに補償される特約です。

よくあるのは、カメラを落として壊したとか、財布をとられたとかそう言う場合に補償されます。

補償される家財は保険会社によって異なります。基本的に壊れやすいとされているケータイ電話やノートパソコンはNGにしている保険会社が多いですが、OKの保険会社もあります。携行品特約の補償が必要な場合は、どんなものが補償されるのか、そしてどんなものは補償されないのかを確認しておいた方がいいでしょう。

ランクの高いクレジットカードなどにも付帯されている保証です。

火災保険のパンフレットなどに出てくる用語の説明

ここまでで、火災保険にどんな補償や特約があるのかはわかっていただけたと思います。ここからは、パンフレットや見積もりを見ても理解して自分で火災保険を選べるようになるために、知っておきたい火災保険で使われる用語について説明していきます。

説明する用語は次の6つです

- 保険金額:補償される限度額。例えば、建物に2,000万円と設定していると、補償される限度額は2,000万円になる。

- 保険価額:補償の対象にするもの(建物や家財)の価値。例えば、建物を2,000万円で建設したら、基本的に建物の保険価額は2,000万円になる。保険金額は保険価額に合わせて設定する。

- 保険期間:補償される期間のこと。現在(2015年4月)の時点では最長で36年まで1年刻みで設定できる。保険期間が長ければ長いほど保険料は割安になる。

- 保険料:掛け金のこと

- 免責:事故が発生したときの自己負担のこと。例えば、100万円の損害が発生した場合、免責を10万円に設定していると、火災保険から支払われるのは自己負担の10万円を差し引いて90万円となる。

- 家財:家の中にある動かせるもの。

- 建物の構造:耐火構造(T構造)と非耐火構造(H構造)の2種類がある。T構造にするとH構造と比べて保険料は半額以下になる。

ここまでに説明した補償内容と、これらの専門用語を理解していると自分で火災保険を比較できると思います。

一番有利な火災保険を選ぶ3つの手順

それでは、いよいよ一番有利な火災保険を選んで60万円節約する方法について説明していきます。

一番有利な火災保険を選ぶためには次の順番で行います。

- 必要な補償を割り出す

- 家財が必要かどうか決める

- 必要な補償をまかなうために一番有利な保険会社を選ぶ

それでは、1番目の手順から具体的に説明していきます。

自分が住む土地はどんな災害を心配すべきか調べる

火災保険を選ぶ手順の一番目は必要な補償がどれか割り出すことです。そのためには、あなたが住む土地はどんな災害を心配すべきなのか調べる必要があります。

それでは、どんな災害を心配すべきか調べて必要な火災保険の補償を割り出していきましょう。

水災の補償が必要かどうかを検討する

まずはあなたが選んだ土地は水災の補償が必要かどうかを調べます。要は、土地が低くて大雨の時に床上浸水などの心配があるかどうかを調べたり、土砂災害の心配がないかどうかを調べるということです。

水災の補償が必要かどうか調べる方法は次の2つです。

- ハザードマップを見る

- 周辺住民への聞き込み

購入する、もしくは検討している地域のハザードマップを見て浸水の危険があるかどうか調べる

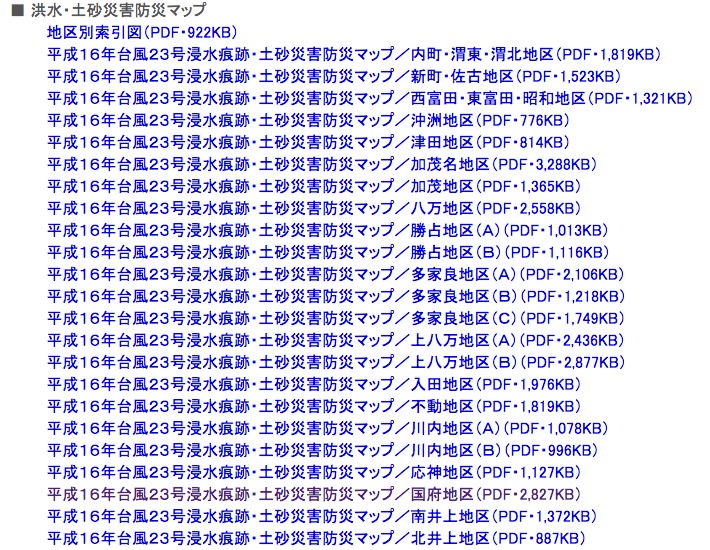

水災の補償が必要かどうかを調べるために、まずは地域のハザードマップを確認してみましょう。ハザードマップは簡単にインターネットで調べることができます。方法は「地名 ハザードマップ」で検索すると出てきます。地名は都道府県ではなく市区町村がいいと思います。

例えば、「徳島市 ハザードマップ」と検索すると以下のような検索結果が表示されます。

市役所のページを開いてみると、各エリア毎に浸水の予想図や過去の大雨の時の浸水の痕跡などを見ることができます。

例えば、徳島市の国府地区というところのマップを見てみましょう。

このマップを見てみると、国府地区は結構浸水していることがわかります。もし、土地を検討している段階なら国府地区は避けるという選択をすることもできます。購入したあとなら水災の補償をしておいた方が良さそうだということがわかります。

また、土石流が発生する危険性がある地域も指定されています。土石流は水災の保障範囲になるので、水災の補償がひつようになるか、そもそもそこの土地の購入を止めるかという選択ができます。

このように、あなたが購入した土地や検討している土地の地域のハザードマップを見て、水災の補償が必要かどうかを調べましょう。

近隣住民に聞き込みをする

ハザードマップを見るだけでも十分だと思いますが、もう少し入念に調べたいとか、ハザードマップがなかったり、見てもよくわからなかったということであれば、近隣住民へ聞き込みをしてみましょう。

その土地に長く住んでいる人の家に行って、「このあたりの土地を買おうと思っているんですが、大雨や台風の時に浸水するような土地でしょうか?」と聞くと教えてくれると思います。

そのついでに、他の風当たりのこととか、人間関係のことなども聞いてみるといいでしょう。

何十年と生活する土地になると思うので、おかしな人がいないかどうかは事前に確認しておいた方がいいと思います。

その他、土地を選ぶときにどんなことに気をつければいいかについてまとめたリストを作ってあるので、ダウンロードして使って下さい。

チェックするだけでマイホーム購入の失敗を防ぐ魔法のチェックシート

風災の補償が必要かどうかを判断する

水災の補償が必要かどうか判断できたら、次は風災の補償が必要かどうかを判断しましょう。

風災の補償が必要かどうかを調べる方法やその要素は次の通りです。

- 太陽光発電を設置するかどうか

- 地方気象台のホームページを参考にする

- 大雪による被害が発生する地域かどうか

- 周辺住民への聞き込み

太陽光発電を設置するなら風災の補償を検討する

太陽光発電を設置したのに、強風で何かものがぶつかって太陽光発電が壊れたりしたら目も当てられません。そのため、太陽光発電を設置するなら風災の補償を検討しましょう。

もしかしたら、太陽光発電のメーカー保証で強風被害を補償してくれるものもあるかもしれませんので、事前にハウスメーカーや工務店にそういう保証がないかどうかを確認してみましょう。なければ、火災保険で風災の補償をつけるかどうか検討します。

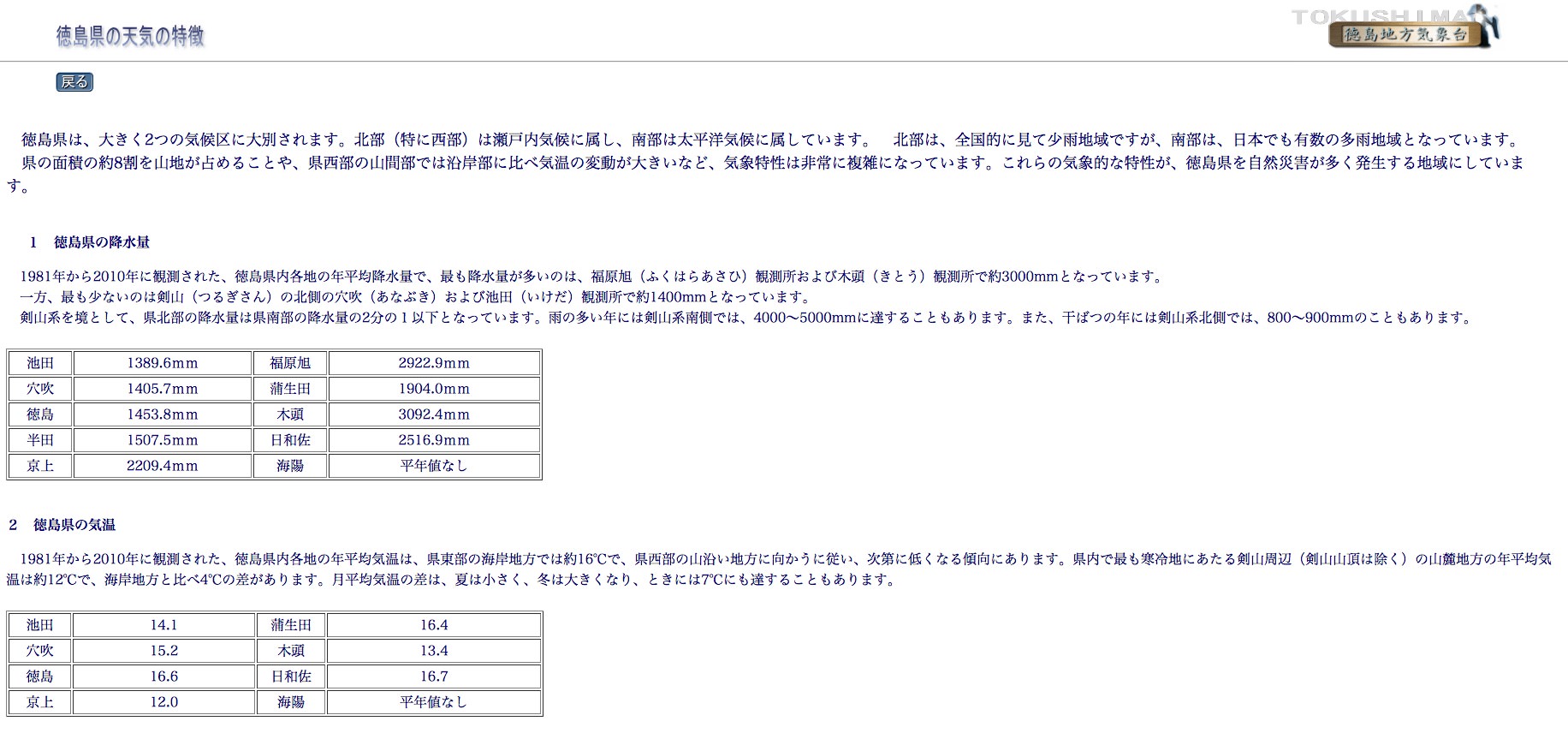

地方気象台のホームーページを参考にする

各都道府県に地方気象台が設置されていて、ホームページがあります。そこに、その地域の気象の特性とか、過去の災害について書かれている場合があります。

例えば、徳島県の地方気象台のホームページにはこんな記述があります。

その他にも、過去の災害についてどこでどんな災害があったのかまとめてくれています。

地方気象台のホームページには竜巻の発生状況なども掲載されている場合があります。あなたがこれから住む地域に竜巻が発生しやすいのかどうかなども調べて、風災が必要かどうかの検討材料にされるといいと思います。

大雪の被害が発生しやすい地域ではないか

風災の補償は大雪での被害も対象になります。東北など、雪が多い地域で大雪に押しつぶされたりとか、吹雪による被害が発生するかどうかも風災の補償が必要かどうかの検討材料になります。

周辺住民への聞き込み

水災の補償を検討する時にも挙げましたが、あなたがこれから住もうとしている地域に長く住んでいる人に、過去に近くで強風などの被害が起こっていなかったかどうか聞いてみましょう。

何十年もそんなことはなかったし、普段から風が強いような地域ではないと言うことでしたら風災の保証は必要ないかもしれません。逆に、よくあるとか、風が強いような地域だと風災の補償を検討してもいいと思います。

盗難の補償が必要かどうかを判断する

続いて、盗難の補償が必要かどうかを判断します。盗難の補償が必要かどうか調べるための方法は次の2つです。

- 住所地を管轄している警察署のホームページにある犯罪マップを見る

- 周辺住民への聞き込み

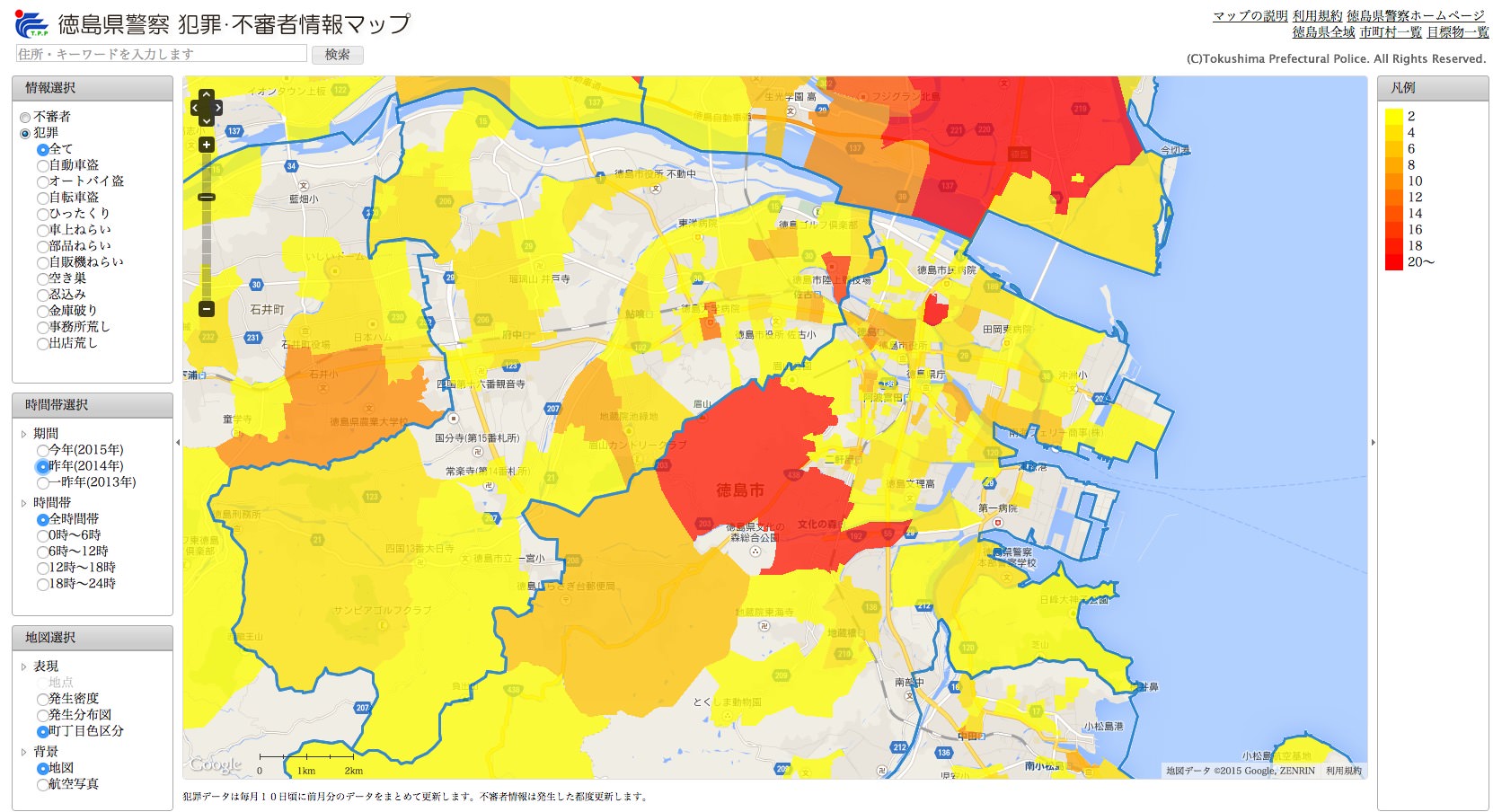

警察署のホームページから犯罪マップを見て危険度が高いかどうか調べる

あなたがこれから住もうとしている地域を管轄する警察署や県警のホームページに犯罪マップといって、いつどんな犯罪が起こっているのか、どの地域にどんな犯罪が多いのかを調べられるものがある場合があります。

例えば、徳島県警は犯罪マップを公開していて、どの地域にどんな犯罪が多いのか調べることができます。

あなたがこれから住もうとしている地域に必ずこのような犯罪マップがあるかどうかまではわかりませんが、地域にどんな犯罪が多いのかを調べることはできます。

「地域名+犯罪」などで検索していると市役所や県警などが発表している犯罪の件数などを調べることができると思います。その情報を元に盗難の保障をつけるかどうか検討してみて下さい。

日常災害の補償が必要かどうか判断する

盗難以外にも日常で発生する様々な災害への補償が必要かどうか判断します。

家の前の道路は狭くないか?交通量は多くないか?道路沿いに塀を建てるか?

日常災害の補償では、車が家の塀にぶつかって逃げたというようなものも補償してくれます。そこで、そういう危険性があるかどうかを判断しましょう。判断基準は次の通りです。

- 家の前の道路は狭くないか?

- 家の前の道路は交通量は多くないか?

- 道路沿いに塀を建てるか?

これらに該当する項目がなければ日常災害の保障は必要ないかもしれません。

マンションであれば水濡れの可能性があるので日常災害の補償を検討する

マンションの場合は上の人が水を出しっ放しにしているなどで上の階からの水濡れ被害があるかもしれません。上の階の人が個人賠償責任保険に入っていて、そこから補償が受けられればいいですがそうとも限りません。

そこで、マンションでも最上階に家を買うので無ければ水濡れの補償を検討してもいいと思います。

破損・汚損の保障は基本的には必要ない

破損や汚損の保障は必要ないと思います。保険料が高いですし、損害が起こっても大きな損害額になる可能性は低いので、それであれば補償をつけるのではなく、現金として備えておく方が合理的です。

火災保険に限ったことではないですが、現金があれば保険は必要ありません。現金がない、もしくはその災害が発生したときに出せるような金額ではないという場合に限り保険の力を借りるようにしましょう。

必要な補償を割り出せたら、次は家財の補償が必要かどうか判断する

火災保険は建物だけではなく、家財も補償の対象にすることができます。上にもいくつか書きましたが、家財を補償の対象にしていないと補償されないような事故もあります。例えば、雷でテレビが壊れたとか、泥棒に現金を取られたというような災害は家財を補償の対象にしていないと補償されません。そこで、家財も補償の対象にするかどうかを検討しましょう。

家財を補償の対象にするかどうかの判断基準は、現金で支払えるかどうか

火災などの災害が発生したときは家財にも損害が及ぶことが多いです。例えば、家が全焼したら家財道具も全焼すると思います。その場合、家を建て直すと同時に家財道具なんかも揃えなければ新しい生活をスタートすることができません。

そこで、家財を補償の対象にするかどうかの判断基準は、「もし、家財が全部なくなったとして、もう一度買いそろえるだけのお金を支払えるかどうか。」です。

全部燃えたとしても、家さえ建て直すことができたらあとは貯金から家財道具を買いそろえれば問題ないということであれば、家財の補償は特に必要ありません。

逆に、そうなったときに全部貯金から買いそろえるのは厳しいということであれば家財を補償の対象にしておいた方がいいと思います。

現金で支払えるかどうかを判断するために、自分の家に家財がどれくらいあるのかを調べてみよう

現金で支払えるなら火災保険を家財に掛ける必要はないですが、そもそも現金で払えるのかどうかがわからないと思います。なので、あなたの家にある家財が全部で一体いくらなのかを計算してみましょう。

家財といっても大きなソファやタンス、テレビなどではなく、服とか食器、お箸という小さいものも当てはまります。家にあるもの全部で一体いくらなのかを一度計算してみるといいでしょう。その上で、その金額を現金で支払えるのかどうか判断して下さい。

その金額を計算できたら、家財の保障金額も家の中にある家財全部の金額で設定するといいでしょう。

現金に余裕ができたなら家財の補償は解約しても構わない

家財を火災保険の対象にするかどうかの判断基準は「現金で家財を買いそろえるかどうか。」ということです。そのため、家を買ったすぐは現金があまりないかもしれませんが、しばらく経って現金に家財を買いそろえるだけの余裕ができたら、家財の補償だけ解約してしまってもいいと思います。

現金があれば保険は必要ありません。

火災保険の加入に一番有利な保険会社を見つける方法

ここまでで、あなたに必要な補償を割り出し、そして家財を補償の対象にするかどうかを判断できたと思います。

次にやることは、必要な補償をまかなうために一番有利な保険会社を見つけるという作業です。いろんな保険がそうであるように、火災保険も保険会社によって保険料が違います。なので、必要な補償をまかなう上で一番有利な保険会社を比較して選びましょう。

それでは、一番有利の保険会社を選ぶ手順を紹介していきます。

カカクコムの火災保険比較サイトで資料請求する

保険会社に1つずつ保険料の試算を依頼しているとめんどくさいので、一度に複数の保険会社の見積もりを取れるサイトを利用しましょう。

オススメはカカクコムのサイトです。

こちらのサイトへアクセスし、赤色の「一括見積もりスタート」ボタンをクリックします。

すると必要な情報を入力する画面になるので、必要情報を入力していきます。

入力できたらSTEP2へ進みます。

建物が省令準耐火構造や準耐火構造かどうかや耐震等級が何等級かは、あなたが家を建てるハウスメーカーや工務店に確認すればわかるので、聞いてから入力しましょう。

次に、必要な補償を入力していきます。ここまでに考えて必要だと判断した補償について希望するを選択しましょう。

つづいて、補償の開始日や保険期間、建物の金額を入力します。

補償の開始日は特に指定がなければ建物の引き渡し日を設定します。

火災保険の保険期間は長ければ長いほど割安なので、最長の35年や36年を設定しましょう。36年だと設定できる保険会社が限られてしまうかもしれないので、35年の方をオススメします。

建物の補償金額は建物や外構を含めた金額を設定します。

中古住宅で土地を除いた金額がわからないときは、消費税から建物の金額を計算してみてください。

土地に消費税はかからないので、消費税を割り戻すことで建物だけの金額を計算することができます。

例えば、2,000万円の物件で消費税が100万円だった場合。消費税率が8%だと次の計算式で建物の金額を計算できます。

- 100万円÷0.08=1,250万円

続いて、家財を補償の対象にするかどうか、する場合はいくらの保障額を設定するかを入力します。これも、ここまでに考えた補償が必要かどうかや、金額について入力していきます。

最後に、見積もりの送付先を入力して終了です。後日指定した条件の見積もりが送られてくるので、それを元に保険会社を選びましょう。

火災保険の保険会社を比較する4つのポイント

資料が送られてきたら保険会社を比較するようになりますが、その時のポイントを4つお伝えします。ポイントは次の4つです。

- 保険料

- 各種付帯サービス

- 保険会社の規模

- 団体割引の有無

保険料は単純に同じ補償をまかなって安いかどうかを判断するために使います。

付帯サービスも比較する

各種付帯サービスについても比較しましょう。保険会社によっては鍵を無くしたりしたときの鍵開けサービスなどを提供している保険会社もあります。

保険会社毎にどんな付帯サービスがあるのかはこちらのサイトに詳しく掲載されているので参考にされるといいと思います。

火災保険の保険会社毎の補償や特約の比較表

保険会社の規模も一つのチェックポイント

火災保険は長期間にわたっての契約です。基本的に自動車保険みたいに1年や3年ごとに保険会社を切り替えるというようなことはしません。ということは、長期間補償を任せられる保険会社を選んだ方が無難です。

そこで、保険会社の財務体質や規模についても一つの判断材料にするといいでしょう。

保険会社の健全性を知るための指標としてソルベンシーマージン比率というのがあります。引き受けている保険に対してどれだけ支払いをする能力があるかを表している数字です。

ソルベンシーマージン比率についてはこちらのサイトにランキング形式で掲載されているので参考にされるといいと思います。

損害保険会社のソルベンシーマージン比率

団体割引の有無をチェックする

保険料や付帯サービスなどで保険会社を比較すると同時に、その保険会社の団体割引を受けられないかどうかもチェックしてみましょう。あなたが住宅ローンを借りる銀行や金融機関は、特定の保険会社の火災保険に加入する場合、団体割引を適用できる場合があります。

団体割引を適用したからといって補償内容が悪くなるようなことはありません。ただ、加入する窓口が違うだけで保険料が安くなるというものです。なので、あなたが住宅ローンを借りる銀行や金融機関で、候補に挙がった保険会社の団体割引を受けることができないかどうか確認してみましょう。

こちらのページで解説している銀行や金融機関ごとに住宅ローン比較ページで、火災保険の団体割引があるかどうかを紹介しているので参考にして下さい。

火災保険は保険会社だけではなく、JA共済や全労済、県民共済や職場の団体保険なども比較の対象に入れる

火災保険への加入は保険会社じゃないとできないわけではありません。JA共済や全労済、県民共済などの共済も候補の一つになります。

また、保険会社でも職場の団体保険もありますので、これらも含めてあなたにとって一番有利な火災保険を選びましょう。

JA共済や全労済など、共済の火災補償の共通点

これらの共済の共通点についてお伝えします。

- 細かく補償を選ぶことはできない

- 保険料は保険会社と比べて割安

という共通点があります。細かく補償を選ぶことができないので、例えば「火災だけでいい。」という場合には保険会社の火災保険の方が安いかもしれません。

それでは、共済も比較対象にできるよう、JA共済や全労済、県民共済の火災補償の特徴について説明していきます。

全労済の火災共済の特徴

全労済の火災共済の主な特徴は次の通りです

- 基本の補償は火災+風災+水災

- 自然災害共済を追加することで地震も補償される

- 70%以上の損害で全損扱いになる

- 地震は火災補償の3分の1程度と弱い

- 風水害の補償は大型タイプでも火災補償の75%程度なので、竜巻などで家が全壊しても建て直しができない

- 保険は1年更新

という特徴があります。

全労済の火災共済がオススメな人はこんな人

どんな人に全労済の火災共済がオススメかというと

- 火災、風災、水災の補償が必要

- 風災や水災、地震の補償はそこまで厚くなくてもいい

- 職場に全労済の団体割引がある

- 一括で保険料を何十万も払うのはイヤ、そんなお金も無い

- 保険会社が嫌い

- 向井理が死ぬほど好き

という人は全労済の火災共済を検討するといいと思います。

JAの火災共済の特徴

JA共済の火災共済の主な特徴は次の通りです

- 満期金がある

- 割り戻しがある(掛け金の一部が返ってくる)

- 火災でケガをした場合の保障がついている

- 補償内容は選べず、火災、風災、水災、地震がセットされている

- 盗難や日常災害の補償はなく、盗難の場合は盗難再発防止費用が5万円支払われるのみ

- 修理費共済金特約をセットすることで、修繕が必要なタイミングでお金が支払われる(自分が積み立てたお金が返ってくるだけ)

という特徴があります。ちなみに、満期になると受け取れる満期返戻金ですが、火災などで事故が発生して全額保険金を受け取り、途中で契約が終了すると満期金も受け取れないので注意が必要です。

JAの火災共済はこんな人にオススメ

JAの火災共済がオススメな人はこんな人だと思います。

- 補償を選ぶのがめんどくさい

- 盗難の補償はいらない

- 貯金が苦手なので修繕が必要なタイミングでお金がもらえるのは嬉しい

- 保険会社が嫌い

- 仲間由紀恵が死ぬほど好きだ

という人はJAの火災共済がオススメです。個人的には利回りの低い火災保険にお金を積み立てるよりも運用した方がいいと思います。

県民共済の火災共済の特徴

都道府県民共済でも火災共済を扱っています。都道府県民共済の火災共済の主な特徴は次の通りです。

- 割り戻しがあって、金額が大きい(掛け金の30%〜40%)

- 補償は選べない

- 保険期間は1年のみで1年更新

- 火災は70%以上の損害で全損扱いになる

- 焼死した場合に1人100万円の補償がある

- 風水害の補償は最大600万円まで

- 地震の補償は最大で300万円まで

- 地震による死亡や重度障害で1人100万円の補償がある

という特徴があります。

県民共済の火災共済がオススメな人はこんな人

県民共済の火災共済がオススメな人はこんな人だと思います。

- 風災、水災、地震の補償は欲しいがそこまでいらない

- 県民共済の取り扱いがある

- 保険会社が嫌い

個人的にはJA共済や全労済よりも県民共済の方がいいかなと思います。

火災保険を検討する場合は保険会社の火災保険だけではなく、これら共済も調べてみてから選ぶといいでしょう。

地震保険はどこで加入しても同じ

地震保険については保険会社で加入する場合はどこの保険会社で加入しても保険料や補償内容は同じです。なので、入るかどうかの選択だけになります。

地震の補償を手厚くしたい場合の選択肢

保険会社で加入する場合は地震保険は最大で火災保険の補償額の半分までになります。JA共済や全労済などの共済は共済が指定した金額が最大になります。

それでは補償が足りないからもっと地震に対する補償を厚くしたい!という場合は以下の選択肢があります。

東京海上日動の超保険の地震拡大補償をつける

保険会社の中で唯一、火災保険の補償額と同額まで地震保険の補償を設定することができます。例えば、建物が2,000万円だった場合、通常地震保険は1,000万円までしか設定できませんが、東京海上日動の超保険は2,000万円まで設定することができます。

しかし、保険期間は1年ごとの更新になりますし、保険料が結構高くなるのがネックです。

値上げが続く火災保険

自然災害の増加に伴う保険金支払いの増加により損保各社での開催保険の値上げが続いています。直近では2024年10月に予定されており、その前は2022年10月に値上げがされています。この10年で4回もの値上げがされています。

しっかりと、火災保険の比較を行い、割高な火災保険に加入しないようにしたいですね。

また、継続的な値上げが実施されているため、保険期間が長めの保険に加入すること、契約期間中は値上げ前の契約時の保険料が適用されるため、その後の値上げを多少なり回避できることもできます。

※この裏技も2022年10月に保険期間が最長10年から5年への短縮されたことで塞がれつつあります。

火災保険の選択一つで支払うお金が何十万円も変わります。人任せにせずにしっかりと選びましょう。

火災保険を選べといわれてもよくわからないと思うので、ハウスメーカーや工務店、銀行の人に任せてしまうことが多いと思います。しかし、選択次第で保険料が何十万円と変わってくることもありますし、万が一の時に補償されずに家は壊れたけど住宅ローンは残った・・・みたいなことも考えられます。

自分の財産を守る火災保険ですから、自分でしっかりと考えて選びましょう。それでもめんどくさい場合はきちんとしたプロにお金を払って相談しましょう。

団体割引のある住宅ローン

| auじぶん銀行 | ソニー銀行 | ARUHI(アルヒ) |

| イオン銀行 | みずほ銀行 | 住信SBIネット銀行 |

| 三井住友信託銀行 | 三菱UFJ銀行 |